หากจะมองข้ามหุ้นอสังหา...เพราะเหตุใดครับ

- atsu

- Verified User

- โพสต์: 1218

- ผู้ติดตาม: 0

หากจะมองข้ามหุ้นอสังหา...เพราะเหตุใดครับ

โพสต์ที่ 31

ถึงจะมี rejection rate ต่ำ(ซึ่งจริงๆผมเชื่อว่าจะสูง)

สุดท้าย backlog มันก็ต้องหมดไปครับ

ดังนั้นช่วงเศรษฐกิจเดี้ยงผมมองว่าธุรกิจทั้งสองอย่างก็ต้องเดี้ยงด้วยกันทั้งคู่

เพราะเกิดจากการขายของใหม่ไม่ได้เหมือนกัน

อสังหาถึงจะดูเหมือน fixed cost ต่ำกว่ามากจริง

แต่ในความเป็นจริงแล้ว ผมเห็นเค้าก็ยังต้องเปิดโครงการใหม่กันตลอด

เพรารูปแบบธุรกิจมันบังคับให้ต้องสร้างครับ ถึงรู้ว่าจะขายได้น้อย ก็ยังต้องลุยต่อไป

ซึ่งกรณีนี้ทำให้ผมคิดว่า variable cost ของอสังหาก็ไม่ได้ได้เปรียบ fixed cost ของยานยนต์เลย

สุดท้ายทั้งคู่ก็คงเป็นธุรกิจที่เหนื่อยมากๆในช่วงเวลาวิกฤตเศรษฐกิจเหมือนกัน

และก็จะกลับมาแจ้งเกิด turnaround เหมือนกันในช่วงเศรษฐกิจฟื้น

ทีนี้ตอนฟื้นผมเชื่อว่าโดยรูปแบบธุรกิจยานยนต์น่าฟื้นเร็วกว่า(ถ้าไม่เจ๊งไปซะก่อน :lol: )

เพราะพอมีออร์เดอร์เข้ามาการผลิตมันเร็วกว่าครับ

อสังหากว่าจะสร้างเสร็จก็กินเวลานานกว่ามาก

ยกเว้นบริษัทที่มีเงินทุนมากๆเหมือน LH เมื่อวิกฤตคราวก่อนก็ฟื้นเร็วกว่าเพื่อน

สุดท้าย backlog มันก็ต้องหมดไปครับ

ดังนั้นช่วงเศรษฐกิจเดี้ยงผมมองว่าธุรกิจทั้งสองอย่างก็ต้องเดี้ยงด้วยกันทั้งคู่

เพราะเกิดจากการขายของใหม่ไม่ได้เหมือนกัน

อสังหาถึงจะดูเหมือน fixed cost ต่ำกว่ามากจริง

แต่ในความเป็นจริงแล้ว ผมเห็นเค้าก็ยังต้องเปิดโครงการใหม่กันตลอด

เพรารูปแบบธุรกิจมันบังคับให้ต้องสร้างครับ ถึงรู้ว่าจะขายได้น้อย ก็ยังต้องลุยต่อไป

ซึ่งกรณีนี้ทำให้ผมคิดว่า variable cost ของอสังหาก็ไม่ได้ได้เปรียบ fixed cost ของยานยนต์เลย

สุดท้ายทั้งคู่ก็คงเป็นธุรกิจที่เหนื่อยมากๆในช่วงเวลาวิกฤตเศรษฐกิจเหมือนกัน

และก็จะกลับมาแจ้งเกิด turnaround เหมือนกันในช่วงเศรษฐกิจฟื้น

ทีนี้ตอนฟื้นผมเชื่อว่าโดยรูปแบบธุรกิจยานยนต์น่าฟื้นเร็วกว่า(ถ้าไม่เจ๊งไปซะก่อน :lol: )

เพราะพอมีออร์เดอร์เข้ามาการผลิตมันเร็วกว่าครับ

อสังหากว่าจะสร้างเสร็จก็กินเวลานานกว่ามาก

ยกเว้นบริษัทที่มีเงินทุนมากๆเหมือน LH เมื่อวิกฤตคราวก่อนก็ฟื้นเร็วกว่าเพื่อน

- atsu

- Verified User

- โพสต์: 1218

- ผู้ติดตาม: 0

หากจะมองข้ามหุ้นอสังหา...เพราะเหตุใดครับ

โพสต์ที่ 32

อีกอย่างราคาหุ้นมันไม่ค่อยขึ้นกับผลประกอบการณ์ดีหรือไม่ดีนะครับ

แต่มันขึ้นกับผลประกอบการณ์"ดีกว่าคาด"หรือ"ไม่ดีกว่าคาด"มากกว่า

หุ้นที่ยังมี backlog ก็ไม่ได้แปลว่าจะดีกว่าหุ้นที่ไม่มี order แล้วก็ได้

ดังนั้นหุ้นที่"สิ้นหวัง"ไปแล้วช่วงนี้อาจจะน่าซื้อกว่าหุ้นที่"ยังพอมีหวัง"ก็ได้นะครับ

เพราะหุ้น"สิ้นหวัง"ราคาอาจจะไม่ลงมากแล้ว

แต่หุ้น"ยังพอมีหวัง"อาจจะลงได้อีกพอควรถ้า"หวัง"นั้นไม่เป็นไปตามหวัง

แต่มันขึ้นกับผลประกอบการณ์"ดีกว่าคาด"หรือ"ไม่ดีกว่าคาด"มากกว่า

หุ้นที่ยังมี backlog ก็ไม่ได้แปลว่าจะดีกว่าหุ้นที่ไม่มี order แล้วก็ได้

ดังนั้นหุ้นที่"สิ้นหวัง"ไปแล้วช่วงนี้อาจจะน่าซื้อกว่าหุ้นที่"ยังพอมีหวัง"ก็ได้นะครับ

เพราะหุ้น"สิ้นหวัง"ราคาอาจจะไม่ลงมากแล้ว

แต่หุ้น"ยังพอมีหวัง"อาจจะลงได้อีกพอควรถ้า"หวัง"นั้นไม่เป็นไปตามหวัง

-

chaitorn

- Verified User

- โพสต์: 2545

- ผู้ติดตาม: 0

หากจะมองข้ามหุ้นอสังหา...เพราะเหตุใดครับ

โพสต์ที่ 34

หุ้นอสังหาริมทรัพย์นั้น มีข้อพึงสังเกตในเรื่องของการประเมินรายได้ทั้งในปัจจุบันและอนาคตครับ

เพราะ รายได้ปัจจุบันที่รับรู้ในวันนี้ จะตามหลังจากยอดขายในอดีตครับ

ดังนั้น เราจึงต้องระมัดระวังในเรื่องการรับรู้รายได้ปัจจุบัน

มีผู้รู้ในเรื่องนี้ให้ข้อสังเกตดังนี้ เวลาจะคำนวณรายได้ปัจจุบันและอนาคตของกลุ่มอสังหาริมทรัพย์ ซึ่งมีลักษณะพิเศษดังนี้

1. รายได้ปัจจุบันของโครงการอสังหาริมทรัพย์ในวันนี้ จะเป็นรายได้จากการขายโครงการของตัวเลขย้อนหลังไปประมาณ 1 ปี เพราะโครงการส่วนใหญ่จะยังสร้างไม่เสร็จ ทำให้ยังรับรู้รายได้ไม่เต็มที่ เว้นแต่โครงการที่สร้างเสร็จก่อนขาย ก็จะเป็นยอดขายและยอดรับรู้ได้เหมือนสินค้าปกติ

2. การประเมินรายได้ในอนาคตนั้นว่าจะยั่งยืนเพียงใด จึงต้องดูยอดขาย ณ ปัจจุบันเป็นอย่างไร รวมถึงให้พิจารณาจากยอดสินค้าคงเหลือ และต้นทุนโครงการ หากมีมาก ก็แสดงให้เห็นถึงแนวโน้มรายได้ที่จะเข้ามาในอนาคต เพราะเป็นงานระหว่างก่อสร้าง สร้างเสร็จก็จะมีการโอนขายต่อไป และหากโอนได้มากในช่วงใด ช่วงนั้นก็จะมีกระแสเงินสดเข้ามามากด้วย

3. ให้ดู backlog ว่ามีมากน้อยเพียงใด เพราะเป็นยอดขายที่จะรอรับรู้รายได้ในอนาคตอีกอย่างน้อย 1 ปีข้างหน้า หรือรับรู้ได้อีกหลาย ๆ ปี ขึ้นอยู่กับระยะเวลาการก่อสร้างแล้วเสร็จของโครงการ ทำให้ทะยอยรับรู้รายได้ตามความคืบหน้าของงานก่อสร้างในแต่ละปี

4. ให้ดูอัตราส่วนมูลค่าของยอดขายโครงการที่ทำสัญญาแล้ว เทียบกับมูลค่าของโครงการทั้งหมด ซึ่งมักจะอยู่ในหมายเหตุประกอบงบการเงิน ตรงนี้เพื่อดูว่าโครงการนั้นได้รับความนิยมและมีลูกค้าพร้อมโอนในอนาคตมากน้อยเพียงใด

5. เปอร์เซ้นต์ของเงินมัดจำและเงินดาวน์บ้านมากน้อยเพียงใด อย่างน้อยก็ควรจะต้องมากกว่าร้อยละ 20 เพื่อให้สามารถรับรู้รายได้ได้บ้างในระหว่างการก่อสร้างงาน

6. หากโครงการมีการก่อสร้างมากกว่า 1 ปี ต้องดูในเรื่องการบริหารต้นทุนสินค้าว่าสามารถควรคุมได้ดีเพียงใดเมื่อเทียบกับประมาณการต้นทุนทั้งหมด ซึ่งดูได้จากดัชนีวัสดุก่อสร้างในแต่ละช่วงเวลา และการสั่งซื้อวัสดุเข้ามาในช่วงใด ซึ่งรวมถึงต้นทุนทางการเงินด้วยว่า ดอกเบี้ยที่กู้มาพัฒนาโครงการนั้น มีต้นทุนที่นำมาเป็นต้นทุนโครงการในช่วงเวลาใด ซึ่งต้นทุนนี้จะสะท้อนจากการประมาณการกำไรขั้นต้นของแต่ละโครงการ ซึ่งหากมีมาร์จินของโครงการยิ่งมากยิ่งดี เพราะจะทนทานกับภาวะความผันผวนของต้นทุนโครงการในอนาคตได้ด้วย

7. มีการเปิดโครงการใหม่มากน้อยเพียงใด การเปิดโครงการและขายได้จะสะท้อนที่มาของความสามารถในการรับรู้รายได้ในอนาคตจาก backlog เพิ่มเติมต่อไป

8. ทำเลของโครงการเป็นอีกจุดหนึ่งที่น่าสนใจ โดยเฉพาะทำเลที่อยู่ในใจกลางเมือง มีรถไฟฟ้าผ่านเป็นต้น เพราะเป็นพื้นที่ที่จำกัดและเป็นความต้องการของผู้ซื้อที่ต้องการอยู่อาศัยจริง ซึ่งผู้ซื้อโครงการนอกจากจะอาศัยเองแล้ว ผู้ซื้อบางคนยังสามารถลงทุนเพื่อปล่อยเช่าในอนาคตเป็นการลงทุนได้อีกด้วย และที่ผ่านมาแนวโน้มของราคาที่ดินที่อยู่ในใจกลางตัวเมืองยังมีแนวโน้มของราคาที่สูงอยู่

9. ความยืดหยุ่นในการบริหารต้นทุนในภาวะการณ์ต่าง ๆ จะต้องดูลักษณะของโครงการประกอบด้วย โดยหากเป็นบ้านเดี่ยว ราคาต้นทุนของที่ดินและสิ่งปลูกสร้างนั้น ส่วนใหญ่ต้นทุนจะอยู่ที่ราคาที่ดินเป็นสัดส่วนที่ค่อนข้างสูง แต่หากเป็นคอนโดมิเนียม ส่วนใหญ่ต้นทุนจะอยู่ที่ส่วนก่อสร้างเป็นหลัก ยิ่งบริหารส่วนก่อสร้างได้ต่ำเพียงใด โอกาสจะทำมาร์จินได้มากขึ้นก็สูงขึ้นได้

ผมรวบรวมจากการเวปมานะครับ ก็เอามาสรุปเพื่ออภิปรายกันต่อไปครับ

:lol: :lol: :lol: :lol: :lol: :lol:

เพราะ รายได้ปัจจุบันที่รับรู้ในวันนี้ จะตามหลังจากยอดขายในอดีตครับ

ดังนั้น เราจึงต้องระมัดระวังในเรื่องการรับรู้รายได้ปัจจุบัน

มีผู้รู้ในเรื่องนี้ให้ข้อสังเกตดังนี้ เวลาจะคำนวณรายได้ปัจจุบันและอนาคตของกลุ่มอสังหาริมทรัพย์ ซึ่งมีลักษณะพิเศษดังนี้

1. รายได้ปัจจุบันของโครงการอสังหาริมทรัพย์ในวันนี้ จะเป็นรายได้จากการขายโครงการของตัวเลขย้อนหลังไปประมาณ 1 ปี เพราะโครงการส่วนใหญ่จะยังสร้างไม่เสร็จ ทำให้ยังรับรู้รายได้ไม่เต็มที่ เว้นแต่โครงการที่สร้างเสร็จก่อนขาย ก็จะเป็นยอดขายและยอดรับรู้ได้เหมือนสินค้าปกติ

2. การประเมินรายได้ในอนาคตนั้นว่าจะยั่งยืนเพียงใด จึงต้องดูยอดขาย ณ ปัจจุบันเป็นอย่างไร รวมถึงให้พิจารณาจากยอดสินค้าคงเหลือ และต้นทุนโครงการ หากมีมาก ก็แสดงให้เห็นถึงแนวโน้มรายได้ที่จะเข้ามาในอนาคต เพราะเป็นงานระหว่างก่อสร้าง สร้างเสร็จก็จะมีการโอนขายต่อไป และหากโอนได้มากในช่วงใด ช่วงนั้นก็จะมีกระแสเงินสดเข้ามามากด้วย

3. ให้ดู backlog ว่ามีมากน้อยเพียงใด เพราะเป็นยอดขายที่จะรอรับรู้รายได้ในอนาคตอีกอย่างน้อย 1 ปีข้างหน้า หรือรับรู้ได้อีกหลาย ๆ ปี ขึ้นอยู่กับระยะเวลาการก่อสร้างแล้วเสร็จของโครงการ ทำให้ทะยอยรับรู้รายได้ตามความคืบหน้าของงานก่อสร้างในแต่ละปี

4. ให้ดูอัตราส่วนมูลค่าของยอดขายโครงการที่ทำสัญญาแล้ว เทียบกับมูลค่าของโครงการทั้งหมด ซึ่งมักจะอยู่ในหมายเหตุประกอบงบการเงิน ตรงนี้เพื่อดูว่าโครงการนั้นได้รับความนิยมและมีลูกค้าพร้อมโอนในอนาคตมากน้อยเพียงใด

5. เปอร์เซ้นต์ของเงินมัดจำและเงินดาวน์บ้านมากน้อยเพียงใด อย่างน้อยก็ควรจะต้องมากกว่าร้อยละ 20 เพื่อให้สามารถรับรู้รายได้ได้บ้างในระหว่างการก่อสร้างงาน

6. หากโครงการมีการก่อสร้างมากกว่า 1 ปี ต้องดูในเรื่องการบริหารต้นทุนสินค้าว่าสามารถควรคุมได้ดีเพียงใดเมื่อเทียบกับประมาณการต้นทุนทั้งหมด ซึ่งดูได้จากดัชนีวัสดุก่อสร้างในแต่ละช่วงเวลา และการสั่งซื้อวัสดุเข้ามาในช่วงใด ซึ่งรวมถึงต้นทุนทางการเงินด้วยว่า ดอกเบี้ยที่กู้มาพัฒนาโครงการนั้น มีต้นทุนที่นำมาเป็นต้นทุนโครงการในช่วงเวลาใด ซึ่งต้นทุนนี้จะสะท้อนจากการประมาณการกำไรขั้นต้นของแต่ละโครงการ ซึ่งหากมีมาร์จินของโครงการยิ่งมากยิ่งดี เพราะจะทนทานกับภาวะความผันผวนของต้นทุนโครงการในอนาคตได้ด้วย

7. มีการเปิดโครงการใหม่มากน้อยเพียงใด การเปิดโครงการและขายได้จะสะท้อนที่มาของความสามารถในการรับรู้รายได้ในอนาคตจาก backlog เพิ่มเติมต่อไป

8. ทำเลของโครงการเป็นอีกจุดหนึ่งที่น่าสนใจ โดยเฉพาะทำเลที่อยู่ในใจกลางเมือง มีรถไฟฟ้าผ่านเป็นต้น เพราะเป็นพื้นที่ที่จำกัดและเป็นความต้องการของผู้ซื้อที่ต้องการอยู่อาศัยจริง ซึ่งผู้ซื้อโครงการนอกจากจะอาศัยเองแล้ว ผู้ซื้อบางคนยังสามารถลงทุนเพื่อปล่อยเช่าในอนาคตเป็นการลงทุนได้อีกด้วย และที่ผ่านมาแนวโน้มของราคาที่ดินที่อยู่ในใจกลางตัวเมืองยังมีแนวโน้มของราคาที่สูงอยู่

9. ความยืดหยุ่นในการบริหารต้นทุนในภาวะการณ์ต่าง ๆ จะต้องดูลักษณะของโครงการประกอบด้วย โดยหากเป็นบ้านเดี่ยว ราคาต้นทุนของที่ดินและสิ่งปลูกสร้างนั้น ส่วนใหญ่ต้นทุนจะอยู่ที่ราคาที่ดินเป็นสัดส่วนที่ค่อนข้างสูง แต่หากเป็นคอนโดมิเนียม ส่วนใหญ่ต้นทุนจะอยู่ที่ส่วนก่อสร้างเป็นหลัก ยิ่งบริหารส่วนก่อสร้างได้ต่ำเพียงใด โอกาสจะทำมาร์จินได้มากขึ้นก็สูงขึ้นได้

ผมรวบรวมจากการเวปมานะครับ ก็เอามาสรุปเพื่ออภิปรายกันต่อไปครับ

:lol: :lol: :lol: :lol: :lol: :lol:

Circle of competence

I don't think it's as difficult to figure out competence as it may appear.

If you're 5-foot-2, you don't have much future in the NBA.

What I need to get ahead is to be better than idiots.

Charlie Munger

I don't think it's as difficult to figure out competence as it may appear.

If you're 5-foot-2, you don't have much future in the NBA.

What I need to get ahead is to be better than idiots.

Charlie Munger

-

chaitorn

- Verified User

- โพสต์: 2545

- ผู้ติดตาม: 0

หากจะมองข้ามหุ้นอสังหา...เพราะเหตุใดครับ

โพสต์ที่ 38

update industry

http://www.area.co.th/THAI/area_announc ... ment39.htm

ทิศทางตลาดที่อยู่อาศัย ปี 2552

อ.วสันต์ คงจันทร์ กรรมการผู้จัดการ<1>

บจก. เอเจนซี ฟอร์ เรียลเอสเตท แอฟแฟร์ส <2>

ในปีหน้า 2552 ที่กำลังจะมาถึงนี้ สำหรับภาคอสังหาริมทรัพย์แล้ว นับเป็นปีที่สถานการณ์น่าเป็นห่วง อย่างยิ่ง เนื่องจากเรือธงของธุรกิจอสังหาริมทรัพย์ คือ ภาวะเศรษฐกิจที่ทำท่าว่าจะแย่หนัก (แม้ว่าปัญหาทางการ เมืองที่คอยซ้ำเติมมากว่า 2 ปี เริ่มมีทิศทางที่ดีขึ้น ขอให้ดียาว ๆ เถิด สาธุ) ภายใต้สถานการณ์เศรษฐกิจที่หลาย ท่านคาดว่าจะซึมยาวเช่นนี้ ทิศทางตลาดอสังหาริมทรัพย์ย่อมไม่สดใส อย่างไรก็ตาม หากมองโลกในแง่ดีไว้ ตั้ง รับอย่างมีสติ ไม่ใช่ว่าเราไม่เคยมีบทเรียนกันมา ไม่ใช่ว่าเราจะไม่รู้ตัวล่วงหน้า อย่างน้อยภาวการณ์ทางการเมือง ในช่วง 2 ปีที่ผ่านมา ก็มีส่วนดีอยู่บ้างก็คือช่วยให้เราลงทุนอย่างระมัดระวังกันมากอยู่แล้ว ไม่ลุยกันอย่างไร้สติ อย่างในช่วงก่อนวิกฤติคราวที่แล้ว ไม่งั้นวันนี้อาจเจ็บหนักกว่านี้ได้

ภายใต้วิกฤติย่อมมีโอกาส คำกล่าวนี้เป็นจริงเสมอสำหรับคนที่ไม่ใช่แค่ฟังแล้วผ่านเลยไป ต้องค้นหาว่าจะพบโอกาสนั้นได้อย่างไร วันนี้ ณ มุมหนึ่งของภาคอสังหาริมทรัพย์ภายใต้วิกฤติ ยังมีนักลงทุนจำนวนหนึ่งเฝ้ารอช้อนซื้อของถูก เนื่องจากราคาอสังหาริมทรัพย์มักจะตกลง (ตัวอย่างในปี 2541-2542 ราคาอสังหาริมทรัพย์ในกรุงเทพฯและปริมณฑลตกไปประมาณ 20-30%) จึงย่อมเป็นโอกาสของการซื้ออสังหาริมทรัพย์ราคาถูกเอาไว้ขายต่อเมื่อราคา ขึ้นในยามที่เศรษฐกิจบูมในอนาคต ใครต้องการซื้อบ้านเพื่อไว้อยู่อาศัย ใครเป็นนักลงทุน อสังหาริมทรัพย์ “ตัวจริง” ย่อมต้องไม่พลาดโอกาสนี้

ภาพรวมตลาดที่อยู่อาศัย สำรวจล่าสุดถึงสิ้นปี 2551 กำลังซื้อยังดีอยู่ แต่ปี 2552 ???

ภาพรวมตลาดที่อยู่อาศัย ล่าสุด ณ สิ้นปี 2551 แม้ว่าจะดูเหมือนว่าสถานการณ์ทางการเมืองจะเป็นตัวบั่นทอนความเชื่อมั่นโดย รวมของการลงทุน การซื้อการขายอสังหาริมทรัพย์ แต่จากผลการสำรวจของ AREA พบว่าตลาดที่อยู่อาศัยในปี 2551 นี้ บ้านใหม่มียอดขายเท่ากับปี 2550 (แถมสูงกว่าปี 47-48-49 เสียอีก) แสดงถึงยังมีความต้องการซื้ออยู่ อย่างไรก็ตาม ในไตรมาสสุดท้ายของปี มีแนวโน้มชะลอลงอย่างเห็นได้ชัด เมื่อเทียบกับสามไตรมาสก่อนหน้า

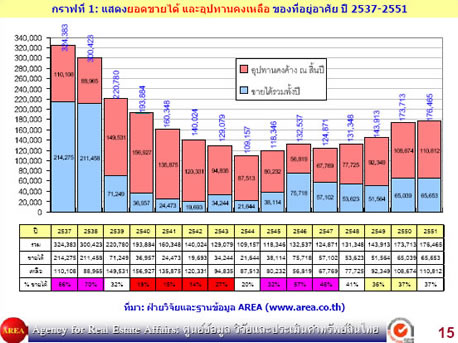

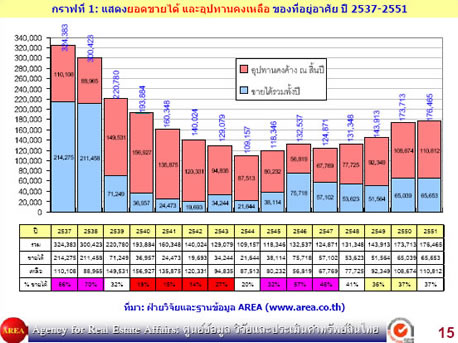

จากตารางจะเห็นว่าหากเทียบย้อนหลังตั้งแต่ปี 2537-2538 ที่มียอดซื้อกว่า 210,000 หน่วยในแต่ละปี และลดลง 1/3 เหลือ 71,000 หน่วยในปี 2539 และในช่วงวิกฤติปี 2540-2543 มียอดซื้อลดเหลือเพียง 20,000-35,000 หน่วย (ลดลงเหลือ 1/10 ของช่วงบูม) จากนั้นค่อยๆ ดีขึ้นตั้งแต่ปี 2545เป็นต้นมา มียอดซื้อ 38,000 หน่วย และสูงสุดในปี 2546 จำนวน 75,000 หน่วย เพราะช่วงนั้นเป็นช่วงเศรษฐกิจขาขึ้น ต่อเนื่องจนถึงปี 2547-2549 ที่มียอดซื้อปีละ 50,000 กว่าหน่วย และ 2 ปีล่าสุดที่65,000 หน่วย อย่างไรก็ตาม ปัจจุบันนับว่ามีอุปทานคงเหลือสะสมเพิ่มขึ้นเรื่อยๆ จนถึง ณ สิ้นปี 2551จำนวน 110,812 หน่วยแล้ว

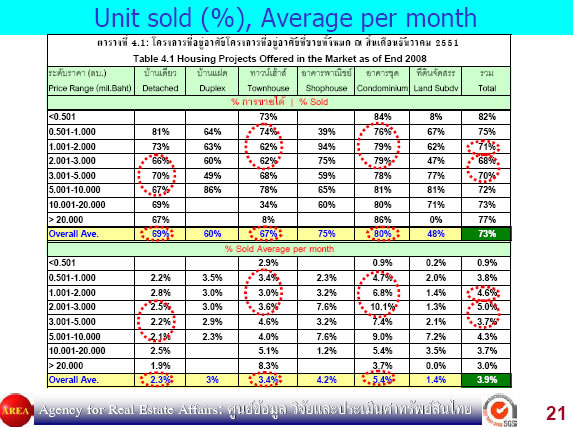

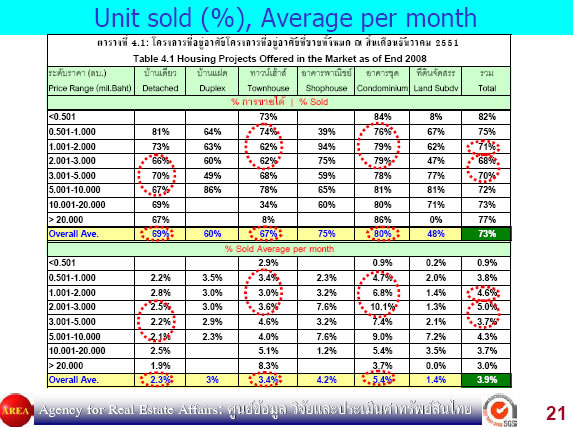

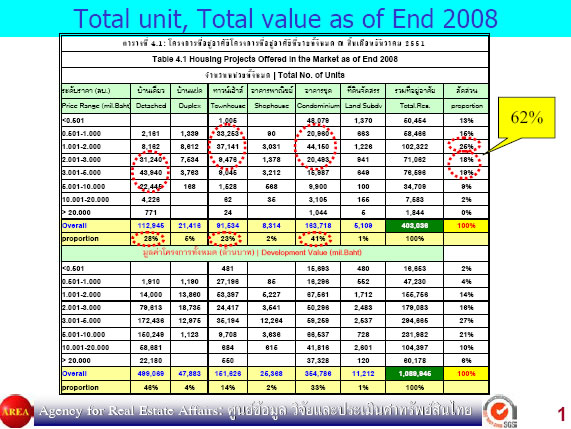

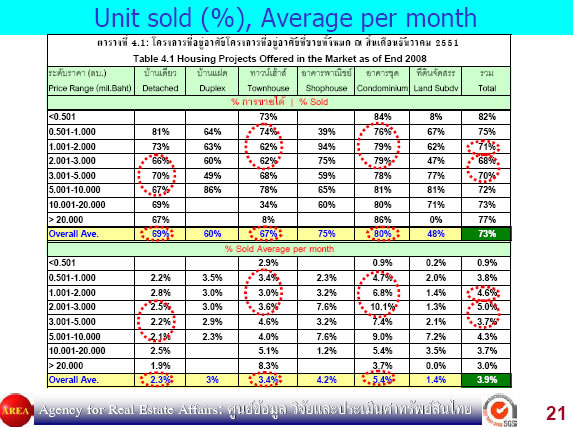

ในรายละเอียดของภาพรวมตลาดที่อยู่อาศัยที่ขายในปี 2551 แยกประเภทบ้านเดี่ยว บ้านแฝด ทาวน์เฮาส์ คอนโดมิเนียม อาคารพาณิชย์ แสดงตามตาราง

คอนโดยอดขายตกลง 27% ในปี 2551

จากข้อมูลการสำรวจพบว่าสัดส่วนการขายที่อยู่อาศัยเป็นบ้านเดี่ยว 28% ทาวน์เฮาส์ 23% และคอนโดมิเนียม 41% ส่วนที่เหลือเป็นประเภทอื่นๆ โดยคอนโดมิเนียมขายดีที่สุด รองลงมาคือทาวน์เฮาส์และบ้านเดี่ยว สถานการณ์คอนโดมิเนียมที่เป็นที่จับตาว่า ณ วันนี้ สถานการณ์เป็นอย่างไรนั้น หากนับปริมาณอุปทานคงเหลือ ณ สิ้นปี 2551 พบว่ามีเหลือเพียง 32,000 หน่วย จากทั้งหมก 110,812 หน่วยข้างต้น และหากเทียบยอดขายในปี 2551 ที่ผ่านมาที่ขายได้ 29,000 หน่วย (เทียบปี 48 ขายได้29,000 ปี 49 ขายได้ 31,000 ปี 50 ขายได้ 39,500 หน่วย) นับว่ายอดขายชะลอตัวกว่า 27%

ส่วนสถานการณ์ด้านการเก็งกำไรหรือการลงทุน พิจารณาจากข้อมูลโดยหากนับตัวเลขการซื้อคอนโดมิเนียมตั้งแต่ปี 46-47 ที่คาดว่าน่าจะยังไม่มีการเก็งกำไรกัน เนื่องจากตลาดคอนโดฯ ยังไม่เฟื่องฟู (เริ่มบูมในปี 2548) โดย ณ ขณะนั้นมีผู้ซื้อคอนโดมิเนียมที่เป็น คาดว่าจะซื้อเพื่ออยู่อาศัยจริงประมาณ15,000 หน่วยในปี 47 และหากพิจารณาการเก็งกำไรก็น่าจะเริ่มในปี 2548 โดยนับจากต้นปี 48-สิ้นปี51 นี้ คอนโดฯมียอดขายรวม 4 ปี จำนวน 128,500 หน่วย หากพิจารณาถึง Real Demand ในแต่ละปีก็ไม่น่าจะน้อยกว่ายอดขายในปี 2547 (ที่ยังไม่มีการเก็งกำไร) คือ ปีละ 15,000 หน่วยรวม 4 ปีประมาณ60,000 หน่วย ดังนั้นส่วนเกินประมาณ 60,000 หน่วยอาจเป็นตัวเลขการเก็งกำไรหรือการลงทุนสูงสุดเท่าที่จะเป็นไปได้ แต่คงน้อยกว่านี้เพราะ Real demand จริงๆ ก็เพิ่มสูงขึ้นด้วยโดยหากเพิ่มเป็น20,000-25,000 หน่วยต่อปี การเก็งกำไรก็น่าจะเหลือเพียง 30,000-45,000 หน่วยหรือเฉลี่ย 4 ปี เพียงปีละ 10,000-15,000 หน่วยเท่านั้น เทียบไม่ได้เลยกับในยุคปี 37-38 ที่เก็งกำไรกันกว่า 100,000 หน่วยต่อปี ดังนั้น ณ วันนี้การเก็งกำไรยังไม่น่าจะสร้างปัญหาแต่อย่างใด (แม้ว่าบางคนอาจพูดให้น่ากลัวโดยคำนวณเป็นร้อยละต่อยอดขายทั้งหมด อาจจะสูงถึง 30-40% ก็ตาม แต่ปริมาณนับว่ายังไม่มากนักเพราะปริมาณมีน้อยและส่วนหนึ่งก็เป็นการลงทุน ดังกล่าว รวมทั้งตัวเลขยอดขายที่ลดลงในปี 51 นี้ เข้าใจว่านักเก็งกำไรจำนวนหนึ่งคงออกจากตลาดไปแล้ว คงเสียวจากสถานการณ์บ้านเมืองเรา รวมทั้งกลัวว่าจะโอเวอร์ซัพพลายกัน

แล้วจะอุปทานล้นตลาดหรือยัง ล่าสุด ณ สิ้นปี 51 นี้ อุปทานทิ่อยู่อาศัยคงเหลือขาย 110,000 หน่วยดังกล่าว นับว่ามากอยู่ (ปี 2540 เหลือ 150,000 หน่วย) แต่ในรายละเอียดแล้วประมาณ 35,000 หน่วยเป็นบ้านเดี่ยว (32%) ทาวน์เฮาส์ 30,000 หน่วย (27%) คอนโดมิเนียม 32,000 หน่วย(29%) เทียบยอดซื้อแล้วบ้านเดี่ยวน่าห่วงสุด ส่วนทาวน์เฮาส์ยังพอไปได้ และคอนโดมิเนียมหากเทียบกับยอดซื้อแล้วก็ยังไม่ต้องห่วงนักแม้ว่าสถานการณ์ จะชะลอตัวลง หากปี 52 ลดอีก 30% เหลือซื้อ 20,000 หน่วยก็ยังพอไปได้ เพราะตลาดคอนโดฯ ในเมืองยังคงมีความต้องการ และที่สำคัญคอนโดฯเป็นทรัพย์เพื่อการลงทุน (Investment Property) ไปแล้ว .. อย่างไรก็ตาม ในช่วง 1-2 ปี ยังต้องขึ้นอยู่กับสถานการณ์เศรษฐกิจ (และการเมือง) เป็นหลัก หากมีอันเป็นไปจริงๆ ก็คงไม่รอด เพราะอสังหาริมทรัพย์ขึ้นอยู่กับ เรือธง คือ เศรษฐกิจ

แนวโน้มตลาดที่อยู่อาศัยในปี 2552

แนวโน้มคงต้องขึ้นกับภาวะเศรษฐกิจ เราจะแย่เช่นกับในปี 40 หรือไม่ ลองมาเปรียบเทียบสถานการณ์กันดู ดังนี้ครับ

1. ปี 2540 จีดีพี ติดลบ -1.4% (ปี 2541 ติดลบ-10.5%) แต่ในปี 2552 นี้ คาดการณ์ 0-2% ก็คงไม่ถึงขนาดคราวที่แล้ว ..แต่หากปี 2553 ทรุดต่อติดลบแบบปี 2541 ก็ค่อยไว้ว่ากันใหม่

2. ธุรกิจอสังหาริมทรัพย์ ขาดสภาพคล่องเพราะแบงก์เจ๊ง แต่ปัจจุบันสภาพคล่องยังมีสูง ...แต่ซีเรียสไปนิด ตามภาวะ

3. ด้านดีเวลลอปเปอร์ ในปี 2540 สัดส่วนหนี้สินต่อทุนสูงกะทันหัน เพราะขาดทุนอัตราแลกเปลี่ยนจากการลดค่าเงินบาท จากหนี้นอกสูง แต่ปัจจุบันต่ำมากโดยเฉพาะรายใหญ่

4. สถานการณ์ดอกเบี้ยในปี 2540 ดอกเบี้ยกู้ซื้อบ้าน 13-14% กำลังซื้อหด แต่ปัจจุบันแค่ 6-7% ยังมีแนวโน้มลดลงอีก กำลังซื้อยังมี ..ดูรายใหญ่ยังกล้าลุย

5. สถานการณ์ด้านผู้ซื้อ ในปี 2540 ขาดความเชื่อมั่นอย่างรุนแรง ยอดขายตกเหลือ 10% (200,000 เหลือ 20,000 หน่วย) แต่ปีนี้ยอดขาย (อาจจะ) ตกจาก 65,000 หน่วยลงเหลือประมาณ 50,000 หน่วย +/- (แต่คงไม่แย่แบบคราวที่แล้วที่เหลือแค่ 20,000-30,000 หน่วย) เพราะปัจจัยบวกยังมีจาก อัตราดอกเบี้ย มาตรการกระตุ้นของรัฐทิศทางตลาดที่อยู่อาศัย 2552 5 โดย บจก.เอเจนซี ฟอร์ เรียลเอสเตท แอฟแฟร์ส

7. สถานการณ์ด้านอุปทานคงเหลือ 150,000 หน่วยในปี 2539-2540 เทียบปัจจุบัน 110,000 หน่วย แต่ในปี 2536-2538 มียอดเก็งกำไร 3 ปี กว่า 300,000 หน่วย (ปีละ 100,000 กว่า) เทียบปัจจุบันไม่เกิน45,000 หน่วย (ปีละ 10,000-15,000 หน่วย)ดังนั้น อย่ามองให้แง่ร้ายจนเกินไป ยามดี ..มักมองดีเกินไป แต่ยามแย่ก็วิตกกันมากไป ..หากพิจารณาข้อมูลแล้วคงไม่ขนาดนั้น อย่างไรก็ดี ต้องจับตาภาวะเศรษฐกิจต่อไปอย่างใกล้ชิด

อ้างอิง

<1> อ. วสันต์ คงจันทร์ วิทยาศาสตร์มหาบัณฑิต อสังหาริมทรัพย์ มหาวิทยาลัยธรรมศาสตร์ และประกาศนียบัตรประเมินค่าทรัพย์สิน LRTI-สถาบันนโยบายที่ดินลินคอล์น ปัจจุบันเป็นกรรมการผู้จัดการ บจก.เอเจนซี ฟอร์ เรียลเอสเตท แอฟแฟร์ส(AREA) เป็นผู้ประเมินค่าทรัพย์สินที่มีประสบการณ์จากทั้งในและต่างประเทศ เป็นคณะทำงานกำหนดราคาค่าก่อสร้างอาคารของสมาคมผู้ประเมินค่าทรัพย์สินแห่ง ประเทศไทย และเป็นกรรมการโรงเรียนธุรกิจอสังหาริมทรัพย์ไทยและมูลนิธิประเมินค่า ทรัพย์สินแห่งประเทศไทย

<2> บจก. เอเจนซี่ ฟอร์ เรียลเอสเตท แอฟแฟร์ส (AREA: Agency for Real Estate Affairs) เป็นศูนย์ข้อมูล วิจัยและประเมินค่าทรัพย์สินเพียงแห่งเดียวในประเทศไทยที่ทำการสำรวจข้อมูล ตลาดอสังหาริมทรัพย์ในภาคสนามอย่างต่อ เนื่องทั่วประเทศมาตั้งแต่ พ.ศ. 2537 เป็นแหล่งข้อมูลสำคัญที่อ้างอิงได้ในวงการอสังหาริมทรัพย์ทั่วโลก โปรดดูรายละเอียดเพิ่มเติมที่ www.area.co.th

http://www.area.co.th/THAI/area_announc ... ment39.htm

ทิศทางตลาดที่อยู่อาศัย ปี 2552

อ.วสันต์ คงจันทร์ กรรมการผู้จัดการ<1>

บจก. เอเจนซี ฟอร์ เรียลเอสเตท แอฟแฟร์ส <2>

ในปีหน้า 2552 ที่กำลังจะมาถึงนี้ สำหรับภาคอสังหาริมทรัพย์แล้ว นับเป็นปีที่สถานการณ์น่าเป็นห่วง อย่างยิ่ง เนื่องจากเรือธงของธุรกิจอสังหาริมทรัพย์ คือ ภาวะเศรษฐกิจที่ทำท่าว่าจะแย่หนัก (แม้ว่าปัญหาทางการ เมืองที่คอยซ้ำเติมมากว่า 2 ปี เริ่มมีทิศทางที่ดีขึ้น ขอให้ดียาว ๆ เถิด สาธุ) ภายใต้สถานการณ์เศรษฐกิจที่หลาย ท่านคาดว่าจะซึมยาวเช่นนี้ ทิศทางตลาดอสังหาริมทรัพย์ย่อมไม่สดใส อย่างไรก็ตาม หากมองโลกในแง่ดีไว้ ตั้ง รับอย่างมีสติ ไม่ใช่ว่าเราไม่เคยมีบทเรียนกันมา ไม่ใช่ว่าเราจะไม่รู้ตัวล่วงหน้า อย่างน้อยภาวการณ์ทางการเมือง ในช่วง 2 ปีที่ผ่านมา ก็มีส่วนดีอยู่บ้างก็คือช่วยให้เราลงทุนอย่างระมัดระวังกันมากอยู่แล้ว ไม่ลุยกันอย่างไร้สติ อย่างในช่วงก่อนวิกฤติคราวที่แล้ว ไม่งั้นวันนี้อาจเจ็บหนักกว่านี้ได้

ภายใต้วิกฤติย่อมมีโอกาส คำกล่าวนี้เป็นจริงเสมอสำหรับคนที่ไม่ใช่แค่ฟังแล้วผ่านเลยไป ต้องค้นหาว่าจะพบโอกาสนั้นได้อย่างไร วันนี้ ณ มุมหนึ่งของภาคอสังหาริมทรัพย์ภายใต้วิกฤติ ยังมีนักลงทุนจำนวนหนึ่งเฝ้ารอช้อนซื้อของถูก เนื่องจากราคาอสังหาริมทรัพย์มักจะตกลง (ตัวอย่างในปี 2541-2542 ราคาอสังหาริมทรัพย์ในกรุงเทพฯและปริมณฑลตกไปประมาณ 20-30%) จึงย่อมเป็นโอกาสของการซื้ออสังหาริมทรัพย์ราคาถูกเอาไว้ขายต่อเมื่อราคา ขึ้นในยามที่เศรษฐกิจบูมในอนาคต ใครต้องการซื้อบ้านเพื่อไว้อยู่อาศัย ใครเป็นนักลงทุน อสังหาริมทรัพย์ “ตัวจริง” ย่อมต้องไม่พลาดโอกาสนี้

ภาพรวมตลาดที่อยู่อาศัย สำรวจล่าสุดถึงสิ้นปี 2551 กำลังซื้อยังดีอยู่ แต่ปี 2552 ???

ภาพรวมตลาดที่อยู่อาศัย ล่าสุด ณ สิ้นปี 2551 แม้ว่าจะดูเหมือนว่าสถานการณ์ทางการเมืองจะเป็นตัวบั่นทอนความเชื่อมั่นโดย รวมของการลงทุน การซื้อการขายอสังหาริมทรัพย์ แต่จากผลการสำรวจของ AREA พบว่าตลาดที่อยู่อาศัยในปี 2551 นี้ บ้านใหม่มียอดขายเท่ากับปี 2550 (แถมสูงกว่าปี 47-48-49 เสียอีก) แสดงถึงยังมีความต้องการซื้ออยู่ อย่างไรก็ตาม ในไตรมาสสุดท้ายของปี มีแนวโน้มชะลอลงอย่างเห็นได้ชัด เมื่อเทียบกับสามไตรมาสก่อนหน้า

จากตารางจะเห็นว่าหากเทียบย้อนหลังตั้งแต่ปี 2537-2538 ที่มียอดซื้อกว่า 210,000 หน่วยในแต่ละปี และลดลง 1/3 เหลือ 71,000 หน่วยในปี 2539 และในช่วงวิกฤติปี 2540-2543 มียอดซื้อลดเหลือเพียง 20,000-35,000 หน่วย (ลดลงเหลือ 1/10 ของช่วงบูม) จากนั้นค่อยๆ ดีขึ้นตั้งแต่ปี 2545เป็นต้นมา มียอดซื้อ 38,000 หน่วย และสูงสุดในปี 2546 จำนวน 75,000 หน่วย เพราะช่วงนั้นเป็นช่วงเศรษฐกิจขาขึ้น ต่อเนื่องจนถึงปี 2547-2549 ที่มียอดซื้อปีละ 50,000 กว่าหน่วย และ 2 ปีล่าสุดที่65,000 หน่วย อย่างไรก็ตาม ปัจจุบันนับว่ามีอุปทานคงเหลือสะสมเพิ่มขึ้นเรื่อยๆ จนถึง ณ สิ้นปี 2551จำนวน 110,812 หน่วยแล้ว

ในรายละเอียดของภาพรวมตลาดที่อยู่อาศัยที่ขายในปี 2551 แยกประเภทบ้านเดี่ยว บ้านแฝด ทาวน์เฮาส์ คอนโดมิเนียม อาคารพาณิชย์ แสดงตามตาราง

คอนโดยอดขายตกลง 27% ในปี 2551

จากข้อมูลการสำรวจพบว่าสัดส่วนการขายที่อยู่อาศัยเป็นบ้านเดี่ยว 28% ทาวน์เฮาส์ 23% และคอนโดมิเนียม 41% ส่วนที่เหลือเป็นประเภทอื่นๆ โดยคอนโดมิเนียมขายดีที่สุด รองลงมาคือทาวน์เฮาส์และบ้านเดี่ยว สถานการณ์คอนโดมิเนียมที่เป็นที่จับตาว่า ณ วันนี้ สถานการณ์เป็นอย่างไรนั้น หากนับปริมาณอุปทานคงเหลือ ณ สิ้นปี 2551 พบว่ามีเหลือเพียง 32,000 หน่วย จากทั้งหมก 110,812 หน่วยข้างต้น และหากเทียบยอดขายในปี 2551 ที่ผ่านมาที่ขายได้ 29,000 หน่วย (เทียบปี 48 ขายได้29,000 ปี 49 ขายได้ 31,000 ปี 50 ขายได้ 39,500 หน่วย) นับว่ายอดขายชะลอตัวกว่า 27%

ส่วนสถานการณ์ด้านการเก็งกำไรหรือการลงทุน พิจารณาจากข้อมูลโดยหากนับตัวเลขการซื้อคอนโดมิเนียมตั้งแต่ปี 46-47 ที่คาดว่าน่าจะยังไม่มีการเก็งกำไรกัน เนื่องจากตลาดคอนโดฯ ยังไม่เฟื่องฟู (เริ่มบูมในปี 2548) โดย ณ ขณะนั้นมีผู้ซื้อคอนโดมิเนียมที่เป็น คาดว่าจะซื้อเพื่ออยู่อาศัยจริงประมาณ15,000 หน่วยในปี 47 และหากพิจารณาการเก็งกำไรก็น่าจะเริ่มในปี 2548 โดยนับจากต้นปี 48-สิ้นปี51 นี้ คอนโดฯมียอดขายรวม 4 ปี จำนวน 128,500 หน่วย หากพิจารณาถึง Real Demand ในแต่ละปีก็ไม่น่าจะน้อยกว่ายอดขายในปี 2547 (ที่ยังไม่มีการเก็งกำไร) คือ ปีละ 15,000 หน่วยรวม 4 ปีประมาณ60,000 หน่วย ดังนั้นส่วนเกินประมาณ 60,000 หน่วยอาจเป็นตัวเลขการเก็งกำไรหรือการลงทุนสูงสุดเท่าที่จะเป็นไปได้ แต่คงน้อยกว่านี้เพราะ Real demand จริงๆ ก็เพิ่มสูงขึ้นด้วยโดยหากเพิ่มเป็น20,000-25,000 หน่วยต่อปี การเก็งกำไรก็น่าจะเหลือเพียง 30,000-45,000 หน่วยหรือเฉลี่ย 4 ปี เพียงปีละ 10,000-15,000 หน่วยเท่านั้น เทียบไม่ได้เลยกับในยุคปี 37-38 ที่เก็งกำไรกันกว่า 100,000 หน่วยต่อปี ดังนั้น ณ วันนี้การเก็งกำไรยังไม่น่าจะสร้างปัญหาแต่อย่างใด (แม้ว่าบางคนอาจพูดให้น่ากลัวโดยคำนวณเป็นร้อยละต่อยอดขายทั้งหมด อาจจะสูงถึง 30-40% ก็ตาม แต่ปริมาณนับว่ายังไม่มากนักเพราะปริมาณมีน้อยและส่วนหนึ่งก็เป็นการลงทุน ดังกล่าว รวมทั้งตัวเลขยอดขายที่ลดลงในปี 51 นี้ เข้าใจว่านักเก็งกำไรจำนวนหนึ่งคงออกจากตลาดไปแล้ว คงเสียวจากสถานการณ์บ้านเมืองเรา รวมทั้งกลัวว่าจะโอเวอร์ซัพพลายกัน

แล้วจะอุปทานล้นตลาดหรือยัง ล่าสุด ณ สิ้นปี 51 นี้ อุปทานทิ่อยู่อาศัยคงเหลือขาย 110,000 หน่วยดังกล่าว นับว่ามากอยู่ (ปี 2540 เหลือ 150,000 หน่วย) แต่ในรายละเอียดแล้วประมาณ 35,000 หน่วยเป็นบ้านเดี่ยว (32%) ทาวน์เฮาส์ 30,000 หน่วย (27%) คอนโดมิเนียม 32,000 หน่วย(29%) เทียบยอดซื้อแล้วบ้านเดี่ยวน่าห่วงสุด ส่วนทาวน์เฮาส์ยังพอไปได้ และคอนโดมิเนียมหากเทียบกับยอดซื้อแล้วก็ยังไม่ต้องห่วงนักแม้ว่าสถานการณ์ จะชะลอตัวลง หากปี 52 ลดอีก 30% เหลือซื้อ 20,000 หน่วยก็ยังพอไปได้ เพราะตลาดคอนโดฯ ในเมืองยังคงมีความต้องการ และที่สำคัญคอนโดฯเป็นทรัพย์เพื่อการลงทุน (Investment Property) ไปแล้ว .. อย่างไรก็ตาม ในช่วง 1-2 ปี ยังต้องขึ้นอยู่กับสถานการณ์เศรษฐกิจ (และการเมือง) เป็นหลัก หากมีอันเป็นไปจริงๆ ก็คงไม่รอด เพราะอสังหาริมทรัพย์ขึ้นอยู่กับ เรือธง คือ เศรษฐกิจ

แนวโน้มตลาดที่อยู่อาศัยในปี 2552

แนวโน้มคงต้องขึ้นกับภาวะเศรษฐกิจ เราจะแย่เช่นกับในปี 40 หรือไม่ ลองมาเปรียบเทียบสถานการณ์กันดู ดังนี้ครับ

1. ปี 2540 จีดีพี ติดลบ -1.4% (ปี 2541 ติดลบ-10.5%) แต่ในปี 2552 นี้ คาดการณ์ 0-2% ก็คงไม่ถึงขนาดคราวที่แล้ว ..แต่หากปี 2553 ทรุดต่อติดลบแบบปี 2541 ก็ค่อยไว้ว่ากันใหม่

2. ธุรกิจอสังหาริมทรัพย์ ขาดสภาพคล่องเพราะแบงก์เจ๊ง แต่ปัจจุบันสภาพคล่องยังมีสูง ...แต่ซีเรียสไปนิด ตามภาวะ

3. ด้านดีเวลลอปเปอร์ ในปี 2540 สัดส่วนหนี้สินต่อทุนสูงกะทันหัน เพราะขาดทุนอัตราแลกเปลี่ยนจากการลดค่าเงินบาท จากหนี้นอกสูง แต่ปัจจุบันต่ำมากโดยเฉพาะรายใหญ่

4. สถานการณ์ดอกเบี้ยในปี 2540 ดอกเบี้ยกู้ซื้อบ้าน 13-14% กำลังซื้อหด แต่ปัจจุบันแค่ 6-7% ยังมีแนวโน้มลดลงอีก กำลังซื้อยังมี ..ดูรายใหญ่ยังกล้าลุย

5. สถานการณ์ด้านผู้ซื้อ ในปี 2540 ขาดความเชื่อมั่นอย่างรุนแรง ยอดขายตกเหลือ 10% (200,000 เหลือ 20,000 หน่วย) แต่ปีนี้ยอดขาย (อาจจะ) ตกจาก 65,000 หน่วยลงเหลือประมาณ 50,000 หน่วย +/- (แต่คงไม่แย่แบบคราวที่แล้วที่เหลือแค่ 20,000-30,000 หน่วย) เพราะปัจจัยบวกยังมีจาก อัตราดอกเบี้ย มาตรการกระตุ้นของรัฐทิศทางตลาดที่อยู่อาศัย 2552 5 โดย บจก.เอเจนซี ฟอร์ เรียลเอสเตท แอฟแฟร์ส

7. สถานการณ์ด้านอุปทานคงเหลือ 150,000 หน่วยในปี 2539-2540 เทียบปัจจุบัน 110,000 หน่วย แต่ในปี 2536-2538 มียอดเก็งกำไร 3 ปี กว่า 300,000 หน่วย (ปีละ 100,000 กว่า) เทียบปัจจุบันไม่เกิน45,000 หน่วย (ปีละ 10,000-15,000 หน่วย)ดังนั้น อย่ามองให้แง่ร้ายจนเกินไป ยามดี ..มักมองดีเกินไป แต่ยามแย่ก็วิตกกันมากไป ..หากพิจารณาข้อมูลแล้วคงไม่ขนาดนั้น อย่างไรก็ดี ต้องจับตาภาวะเศรษฐกิจต่อไปอย่างใกล้ชิด

อ้างอิง

<1> อ. วสันต์ คงจันทร์ วิทยาศาสตร์มหาบัณฑิต อสังหาริมทรัพย์ มหาวิทยาลัยธรรมศาสตร์ และประกาศนียบัตรประเมินค่าทรัพย์สิน LRTI-สถาบันนโยบายที่ดินลินคอล์น ปัจจุบันเป็นกรรมการผู้จัดการ บจก.เอเจนซี ฟอร์ เรียลเอสเตท แอฟแฟร์ส(AREA) เป็นผู้ประเมินค่าทรัพย์สินที่มีประสบการณ์จากทั้งในและต่างประเทศ เป็นคณะทำงานกำหนดราคาค่าก่อสร้างอาคารของสมาคมผู้ประเมินค่าทรัพย์สินแห่ง ประเทศไทย และเป็นกรรมการโรงเรียนธุรกิจอสังหาริมทรัพย์ไทยและมูลนิธิประเมินค่า ทรัพย์สินแห่งประเทศไทย

<2> บจก. เอเจนซี่ ฟอร์ เรียลเอสเตท แอฟแฟร์ส (AREA: Agency for Real Estate Affairs) เป็นศูนย์ข้อมูล วิจัยและประเมินค่าทรัพย์สินเพียงแห่งเดียวในประเทศไทยที่ทำการสำรวจข้อมูล ตลาดอสังหาริมทรัพย์ในภาคสนามอย่างต่อ เนื่องทั่วประเทศมาตั้งแต่ พ.ศ. 2537 เป็นแหล่งข้อมูลสำคัญที่อ้างอิงได้ในวงการอสังหาริมทรัพย์ทั่วโลก โปรดดูรายละเอียดเพิ่มเติมที่ www.area.co.th

Circle of competence

I don't think it's as difficult to figure out competence as it may appear.

If you're 5-foot-2, you don't have much future in the NBA.

What I need to get ahead is to be better than idiots.

Charlie Munger

I don't think it's as difficult to figure out competence as it may appear.

If you're 5-foot-2, you don't have much future in the NBA.

What I need to get ahead is to be better than idiots.

Charlie Munger

-

chaitorn

- Verified User

- โพสต์: 2545

- ผู้ติดตาม: 0

หากจะมองข้ามหุ้นอสังหา...เพราะเหตุใดครับ

โพสต์ที่ 39

Circle of competence

I don't think it's as difficult to figure out competence as it may appear.

If you're 5-foot-2, you don't have much future in the NBA.

What I need to get ahead is to be better than idiots.

Charlie Munger

I don't think it's as difficult to figure out competence as it may appear.

If you're 5-foot-2, you don't have much future in the NBA.

What I need to get ahead is to be better than idiots.

Charlie Munger

-

chaitorn

- Verified User

- โพสต์: 2545

- ผู้ติดตาม: 0

หากจะมองข้ามหุ้นอสังหา...เพราะเหตุใดครับ

โพสต์ที่ 41

update jan 09

http://www.area.co.th/THAI/area_announc ... ment41.htm

AREA แถลง ฉบับที่ 5/2552: 12 กุมภาพันธ์ 2552

เดือนมกราคม 2552 อสังหาริมทรัพย์เปิดเพียง 14 โครงการ

ผู้แถลง: น.ส.ปัทมา จันทรานุกูล กรรมการผู้อำนวยการ

ศูนย์ข้อมูลอสังหาริมทรัพย์ AREA (บจก.เอเจนซี่ ฟอร์ เรียลเอสเตท แอฟแฟร์ส)

ในเดือนนี้มีจำนวนโครงการเกิดใหม่รวมทั้งสิ้นเพียง 14 โครงการ ซึ่งในเดือนนี้มีจำนวนโครงการเกิดใหม่ลดลงจากเดือนที่ผ่านมาจำนวน 7 โครงการ โดยลักษณะการพัฒนาโครงการเป็นการพัฒนาในกลุ่มที่อยู่อาศัยจำนวน 13 โครงการ และอสังหาริมทรัพย์ประเภทอื่นๆ อีกจำนวน 1 โครงการ

โครงการอสังหาริมทรัพย์ที่เกิดใหม่ทั้ง 14 โครงการที่กล่าวข้างต้น มีจำนวนหน่วยรวมกันทั้งสิ้น 4,298 หน่วย มีมูลค่าโครงการรวม 17,252 ล้านบาท

จำนวน อสังหาริมทรัพย์ที่เกิดขึ้นใหม่ในเดือนนี้พบว่ามีอสังหาริมทรัพย์ทั้งหมดรวม จำนวน 4,928 หน่วย และในเดือนนี้การพัฒนาที่อยู่อาศัยประเภทอาคารชุดก็ยังมีการพัฒนามากเป็น อันดับ 1 อีกเช่นเดือนที่ผ่าน ๆ มา โดยมีจำนวนหน่วยที่เปิดใหม่มากถึง 1,831 หน่วย หรือประมาณ 37.2% ของจำนวนหน่วยที่เปิดขายใหม่ทั้งหมด ส่วนการพัฒนาลำดับรองลงมาคือ ประเภททาวน์เฮ้าส์มีการพัฒนาอยู่จำนวน 1,068 หน่วย หรือประมาณ 21.7% ของจำนวนหน่วยขายที่เปิดใหม่ทั้งหมด ส่วนอันดับ 3 ที่มีการพัฒนาคือประเภทบ้านเดี่ยว มีหน่วยขายอยู่จำนวน 917 หน่วย หรือประมาณ 18.6% ของจำนวนหน่วยขายที่เปิดขายใหม่ทั้งหมด ซึ่งลักษณะการพัฒนาอสังหาริมทรัพย์ในเดือนนี้จะมีลักษณะที่ใกล้เคียงกับ เดือนที่ผ่านมา เพียงแต่มีจำนวนโครงการลดลง และมีจำนวนหน่วยขายมากขึ้น ส่วนการพัฒนาที่อยู่อาศัยประเภทอื่นๆ ยังมีการพัฒนาในสัดส่วนที่น้อยอยู่ โดยเฉพาะในกลุ่มของอาคารพาณิชย์ และที่ดินจัดสรร

มูลค่ารวมของการพัฒนาโครงการอสังหาริมทรัพย์ที่เกิดใหม่ในเดือนมกราคม 2552 นี้มีจำนวนทั้งสิ้น 17,252 ล้านบาท ซึ่งมีมูลค่าสูงกว่าเดือนที่ผ่านมาจำนวน 9,160 ล้านบาท หรือเพิ่มขึ้นประมาณ 113% ซึ่งในเดือนนี้ลักษณะการพัฒนาจะเป็นการพัฒนาที่อยู่อาศัยระดับราคาปานกลาง เป็นสำคัญ โดยเฉพาะที่ระดับราคาไม่เกิน 3.000 ล้านบาท มีการเปิดตัวมากถึง 3,282 หน่วย หรือประมาณร้อยละ 67 ของจำนวนหน่วยที่มีการเปิดขายทั้งหมด และที่ระดับราคา 3.001-5.000 ล้านบาท มีจำนวนหน่วยเพียง 789 หน่วย หรือประมาณร้อยละ 16 ของจำนวนหน่วยที่มีการเปิดขายทั้งหมด ซึ่งในเดือนนี้การพัฒนาระดับราคาสูงเกิน 5.000 ล้านบาทขึ้นไปมีอยู่จำนวนเพียง 857 หน่วย หรือประมาณร้อยละ 17 ของจำนวนอสังหาริมทรัพย์ที่เปิดขายใหม่ทั้งหมดในเดือนนี้ ซึ่งแสดงว่าการพัฒนาอสังหาริมทรัพย์ในเดือนนี้ส่วนใหญ่จะเน้นพัฒนาที่อยู่ อาศัยระดับราคาที่ไม่สูงมากนัก โดยเฉพาะที่กลุ่มระดับราคา 1.001-2.000 ล้านบาท ซึ่งกลุ่มลูกค้าส่วนใหญ่เป็นผู้มีรายได้ปานกลางและต้องการซื้อที่อยู่อาศัย เพื่ออยู่อาศัยจริง ซึ่งในเดือนนี้ประเภทอสังหาริมทรัพย์ที่มีมูลค่าการพัฒนาสูงสุดก็คือ อาคารชุด มีมูลค่าการพัฒนามากถึง 7,302 ล้านบาท หรือร้อยละ 42.3 ของมูลการพัฒนาทั้งหมดในเดือนนี้ รองลงมาคืออสังหาริมทรัพย์ประเภทอื่น ๆ ซึ่งมีอยู่เพียงโครงการเดียว ซึ่งเป็นอาคารชุดตากอากาศ แต่มีมูลค่าการพัฒนาโครงการมากถึง 3,946 ล้านบาท หรือประมาณร้อยละ 22.9 ของมูลค่าการพัฒนาทั้งหมด และอันดับ 3 คือประเภทบ้านเดี่ยวมีมูลค่าการพัฒนาโครงการจำนวน 3,366 ล้านบาท หรือประมาณร้อยละ 19.5 ของมูลค่าการพัฒนาทั้งหมด ดังนั้นภาพรวมของการพัฒนาอสังหาริมทรัพย์ในเดือนนี้ยังคงมีแนวโน้มการพัฒนา ที่ระดับราคาปานกลางเป็นสำคัญ โดยเฉพาะกลุ่มที่อยู่อาศัยประเภททาวน์เฮ้าส์ระดับราคา 1.001-2.000 ล้านบาท และประเภทอาคารชุดที่ระดับราคา 2.001-3.000 ล้านบาท เป็นต้น

สำหรับ ผู้ประกอบการที่เปิดตัวโครงการใหม่ในเดือนนี้ จะพบว่าเป็นบริษัทมหาชนในตลาดหลักทรัพย์เป็นสำคัญมีจำนวน 5 บริษัท คือ บริษัท พฤกษา เรียลเอสเตท จำกัด (มหาชน) จำนวน 3 โครงการ, บริษัท แสนสิริ จำกัด (มหาชน) จำนวน 1 โครงการ, บริษัท ศุภาลัย จำกัด (มหาชน) จำนวน 1 โครงการ, บริษัท วังทอง กรุ๊ป จำกัด (มหาชน) จำนวน 1 โครงการ และ บริษัท ไรมอน แลนด์ จำกัด (มหาชน) จำนวน 1 โครงการ นอกจากนี้ก็ยังมีบริษัททั่วไปที่ไม่ใช่บริษัทมหาชนในตลาดหลักทรัพย์อีกจำนวน หนึ่ง

รายชื่อโครงการได้แก่:

เดอะ เซ็นเตอร์ คอนโดมิเนียม พหลโยธิน

บัณฑิต อินเตอร์ทาวน์ 2 เสมา-ฟ้าคราม

วิสต้าวิลล์ ลำลูกกา (คลอง 3) ลำลูกกา

พฤกษาวิลเลจ 21 ลำลูกกา

ศุภาลัย ปาร์ค แยกติวานนท์ นครอินทร์

ภัทรินทร์ 2 รามอินทรา-หทัยราษฎร์ หทัยราษฎร์

เดอะ คอนเนค 8 บางนา (พลาลี 9) บางนา-ตราด กม.10

The Link Advance สุขุมวิท 50 สุขุมวิท

Quattro สุขุมวิท 55

เบสโอเชี่ยน แอร์พาร์ค พระราม 2 กม.17

บ้านเฟื่องสุข 4 บางบัวทอง กาญจนาภิเษก (วงแหวนตะวันตก)

สราญสิริ ประชาอุทิศ-สุขสวัสดิ์ ประชาอุทิศ

พฤกษาวิลล์ 17 (พุทธบูชา 36-พระราม 2) พุทธบูชา

The Lofts Southshore (Tower B) พระตำหนัก ชลบุรี

ผู้ แถลง: น.ส.ปัทมา จันทรานุกูล กรรมการผู้อำนวยการ ศูนย์ข้อมูล วิจัยและประเมินค่าอสังหาริมทรัพย์ AREA ซึ่งเป็นศูนย์ข้อมูลที่เป็นกลาง ไม่มีผู้มีส่วนได้ส่วนเสียเป็นผู้บริหารหรือผู้ถือหุ้น ไม่เป็นนายหน้าหรือไม่พัฒนาที่ดินใด ๆ เพื่อความเป็นกลางทางวิชาการโดยเคร่งครัด ([email protected])

ย้อนกลับ

[/img]

http://www.area.co.th/THAI/area_announc ... ment41.htm

AREA แถลง ฉบับที่ 5/2552: 12 กุมภาพันธ์ 2552

เดือนมกราคม 2552 อสังหาริมทรัพย์เปิดเพียง 14 โครงการ

ผู้แถลง: น.ส.ปัทมา จันทรานุกูล กรรมการผู้อำนวยการ

ศูนย์ข้อมูลอสังหาริมทรัพย์ AREA (บจก.เอเจนซี่ ฟอร์ เรียลเอสเตท แอฟแฟร์ส)

ในเดือนนี้มีจำนวนโครงการเกิดใหม่รวมทั้งสิ้นเพียง 14 โครงการ ซึ่งในเดือนนี้มีจำนวนโครงการเกิดใหม่ลดลงจากเดือนที่ผ่านมาจำนวน 7 โครงการ โดยลักษณะการพัฒนาโครงการเป็นการพัฒนาในกลุ่มที่อยู่อาศัยจำนวน 13 โครงการ และอสังหาริมทรัพย์ประเภทอื่นๆ อีกจำนวน 1 โครงการ

โครงการอสังหาริมทรัพย์ที่เกิดใหม่ทั้ง 14 โครงการที่กล่าวข้างต้น มีจำนวนหน่วยรวมกันทั้งสิ้น 4,298 หน่วย มีมูลค่าโครงการรวม 17,252 ล้านบาท

จำนวน อสังหาริมทรัพย์ที่เกิดขึ้นใหม่ในเดือนนี้พบว่ามีอสังหาริมทรัพย์ทั้งหมดรวม จำนวน 4,928 หน่วย และในเดือนนี้การพัฒนาที่อยู่อาศัยประเภทอาคารชุดก็ยังมีการพัฒนามากเป็น อันดับ 1 อีกเช่นเดือนที่ผ่าน ๆ มา โดยมีจำนวนหน่วยที่เปิดใหม่มากถึง 1,831 หน่วย หรือประมาณ 37.2% ของจำนวนหน่วยที่เปิดขายใหม่ทั้งหมด ส่วนการพัฒนาลำดับรองลงมาคือ ประเภททาวน์เฮ้าส์มีการพัฒนาอยู่จำนวน 1,068 หน่วย หรือประมาณ 21.7% ของจำนวนหน่วยขายที่เปิดใหม่ทั้งหมด ส่วนอันดับ 3 ที่มีการพัฒนาคือประเภทบ้านเดี่ยว มีหน่วยขายอยู่จำนวน 917 หน่วย หรือประมาณ 18.6% ของจำนวนหน่วยขายที่เปิดขายใหม่ทั้งหมด ซึ่งลักษณะการพัฒนาอสังหาริมทรัพย์ในเดือนนี้จะมีลักษณะที่ใกล้เคียงกับ เดือนที่ผ่านมา เพียงแต่มีจำนวนโครงการลดลง และมีจำนวนหน่วยขายมากขึ้น ส่วนการพัฒนาที่อยู่อาศัยประเภทอื่นๆ ยังมีการพัฒนาในสัดส่วนที่น้อยอยู่ โดยเฉพาะในกลุ่มของอาคารพาณิชย์ และที่ดินจัดสรร

มูลค่ารวมของการพัฒนาโครงการอสังหาริมทรัพย์ที่เกิดใหม่ในเดือนมกราคม 2552 นี้มีจำนวนทั้งสิ้น 17,252 ล้านบาท ซึ่งมีมูลค่าสูงกว่าเดือนที่ผ่านมาจำนวน 9,160 ล้านบาท หรือเพิ่มขึ้นประมาณ 113% ซึ่งในเดือนนี้ลักษณะการพัฒนาจะเป็นการพัฒนาที่อยู่อาศัยระดับราคาปานกลาง เป็นสำคัญ โดยเฉพาะที่ระดับราคาไม่เกิน 3.000 ล้านบาท มีการเปิดตัวมากถึง 3,282 หน่วย หรือประมาณร้อยละ 67 ของจำนวนหน่วยที่มีการเปิดขายทั้งหมด และที่ระดับราคา 3.001-5.000 ล้านบาท มีจำนวนหน่วยเพียง 789 หน่วย หรือประมาณร้อยละ 16 ของจำนวนหน่วยที่มีการเปิดขายทั้งหมด ซึ่งในเดือนนี้การพัฒนาระดับราคาสูงเกิน 5.000 ล้านบาทขึ้นไปมีอยู่จำนวนเพียง 857 หน่วย หรือประมาณร้อยละ 17 ของจำนวนอสังหาริมทรัพย์ที่เปิดขายใหม่ทั้งหมดในเดือนนี้ ซึ่งแสดงว่าการพัฒนาอสังหาริมทรัพย์ในเดือนนี้ส่วนใหญ่จะเน้นพัฒนาที่อยู่ อาศัยระดับราคาที่ไม่สูงมากนัก โดยเฉพาะที่กลุ่มระดับราคา 1.001-2.000 ล้านบาท ซึ่งกลุ่มลูกค้าส่วนใหญ่เป็นผู้มีรายได้ปานกลางและต้องการซื้อที่อยู่อาศัย เพื่ออยู่อาศัยจริง ซึ่งในเดือนนี้ประเภทอสังหาริมทรัพย์ที่มีมูลค่าการพัฒนาสูงสุดก็คือ อาคารชุด มีมูลค่าการพัฒนามากถึง 7,302 ล้านบาท หรือร้อยละ 42.3 ของมูลการพัฒนาทั้งหมดในเดือนนี้ รองลงมาคืออสังหาริมทรัพย์ประเภทอื่น ๆ ซึ่งมีอยู่เพียงโครงการเดียว ซึ่งเป็นอาคารชุดตากอากาศ แต่มีมูลค่าการพัฒนาโครงการมากถึง 3,946 ล้านบาท หรือประมาณร้อยละ 22.9 ของมูลค่าการพัฒนาทั้งหมด และอันดับ 3 คือประเภทบ้านเดี่ยวมีมูลค่าการพัฒนาโครงการจำนวน 3,366 ล้านบาท หรือประมาณร้อยละ 19.5 ของมูลค่าการพัฒนาทั้งหมด ดังนั้นภาพรวมของการพัฒนาอสังหาริมทรัพย์ในเดือนนี้ยังคงมีแนวโน้มการพัฒนา ที่ระดับราคาปานกลางเป็นสำคัญ โดยเฉพาะกลุ่มที่อยู่อาศัยประเภททาวน์เฮ้าส์ระดับราคา 1.001-2.000 ล้านบาท และประเภทอาคารชุดที่ระดับราคา 2.001-3.000 ล้านบาท เป็นต้น

สำหรับ ผู้ประกอบการที่เปิดตัวโครงการใหม่ในเดือนนี้ จะพบว่าเป็นบริษัทมหาชนในตลาดหลักทรัพย์เป็นสำคัญมีจำนวน 5 บริษัท คือ บริษัท พฤกษา เรียลเอสเตท จำกัด (มหาชน) จำนวน 3 โครงการ, บริษัท แสนสิริ จำกัด (มหาชน) จำนวน 1 โครงการ, บริษัท ศุภาลัย จำกัด (มหาชน) จำนวน 1 โครงการ, บริษัท วังทอง กรุ๊ป จำกัด (มหาชน) จำนวน 1 โครงการ และ บริษัท ไรมอน แลนด์ จำกัด (มหาชน) จำนวน 1 โครงการ นอกจากนี้ก็ยังมีบริษัททั่วไปที่ไม่ใช่บริษัทมหาชนในตลาดหลักทรัพย์อีกจำนวน หนึ่ง

รายชื่อโครงการได้แก่:

เดอะ เซ็นเตอร์ คอนโดมิเนียม พหลโยธิน

บัณฑิต อินเตอร์ทาวน์ 2 เสมา-ฟ้าคราม

วิสต้าวิลล์ ลำลูกกา (คลอง 3) ลำลูกกา

พฤกษาวิลเลจ 21 ลำลูกกา

ศุภาลัย ปาร์ค แยกติวานนท์ นครอินทร์

ภัทรินทร์ 2 รามอินทรา-หทัยราษฎร์ หทัยราษฎร์

เดอะ คอนเนค 8 บางนา (พลาลี 9) บางนา-ตราด กม.10

The Link Advance สุขุมวิท 50 สุขุมวิท

Quattro สุขุมวิท 55

เบสโอเชี่ยน แอร์พาร์ค พระราม 2 กม.17

บ้านเฟื่องสุข 4 บางบัวทอง กาญจนาภิเษก (วงแหวนตะวันตก)

สราญสิริ ประชาอุทิศ-สุขสวัสดิ์ ประชาอุทิศ

พฤกษาวิลล์ 17 (พุทธบูชา 36-พระราม 2) พุทธบูชา

The Lofts Southshore (Tower B) พระตำหนัก ชลบุรี

ผู้ แถลง: น.ส.ปัทมา จันทรานุกูล กรรมการผู้อำนวยการ ศูนย์ข้อมูล วิจัยและประเมินค่าอสังหาริมทรัพย์ AREA ซึ่งเป็นศูนย์ข้อมูลที่เป็นกลาง ไม่มีผู้มีส่วนได้ส่วนเสียเป็นผู้บริหารหรือผู้ถือหุ้น ไม่เป็นนายหน้าหรือไม่พัฒนาที่ดินใด ๆ เพื่อความเป็นกลางทางวิชาการโดยเคร่งครัด ([email protected])

ย้อนกลับ

[/img]

Circle of competence

I don't think it's as difficult to figure out competence as it may appear.

If you're 5-foot-2, you don't have much future in the NBA.

What I need to get ahead is to be better than idiots.

Charlie Munger

I don't think it's as difficult to figure out competence as it may appear.

If you're 5-foot-2, you don't have much future in the NBA.

What I need to get ahead is to be better than idiots.

Charlie Munger

-

chaitorn

- Verified User

- โพสต์: 2545

- ผู้ติดตาม: 0

หากจะมองข้ามหุ้นอสังหา...เพราะเหตุใดครับ

โพสต์ที่ 42

update ดัชนีราคาวัสดุก่อสร้าง เดือน มกราคม 2552

(2543=100)

http://www.indexpr.moc.go.th/price_pres ... _year=2552

(2543=100)

http://www.indexpr.moc.go.th/price_pres ... _year=2552

Circle of competence

I don't think it's as difficult to figure out competence as it may appear.

If you're 5-foot-2, you don't have much future in the NBA.

What I need to get ahead is to be better than idiots.

Charlie Munger

I don't think it's as difficult to figure out competence as it may appear.

If you're 5-foot-2, you don't have much future in the NBA.

What I need to get ahead is to be better than idiots.

Charlie Munger

-

chaitorn

- Verified User

- โพสต์: 2545

- ผู้ติดตาม: 0

หากจะมองข้ามหุ้นอสังหา...เพราะเหตุใดครับ

โพสต์ที่ 43

สรุปภาพรวมที่น่าสนใจคือ

ปริมาณของที่อยู่อาศัยในตลาดบ้านใหม่ในปัจจุบันยังไม่ค่อยน่าเป็นห่วงเมื่อเทียบกับปี 40 เนื่องจาก สถาบันการเงินค่อนข้างระมัดระวังการให้สินเชื่อ ประกอบกับบริษัทอสังหาริมทรัพย์หลาย ๆ รายมีสัดส่วนหนี้สินต่อทุนต่ำกว่าในอดีตค่อนข้างมาก

แต่ที่ต้องเฝ้าระวังอย่างมากคือ บ้านเดี่ยวที่มีค้างอยู่ในตลาดค่อนข้างสูง

โครงการเปิดใหม่ค่อนข้างชะลอตัวลง เหลือรายใหญ่ ๆ ที่มีฐานเงินทุนและสามารถเปิดโครงการใหม่เพื่อทำรายได้ในอนาคตอย่างต่อเนื่อง

ในช่วงนี้หากโครงการใดอยู่ในช่วงการก่อสร้าง โดยเฉพาะการก่อสร้างโครงการขนาดใหญ่ จะได้ประโยชน์จากราคาวัสดุก่อสร้างตามดัชนีที่นำมาแสดง ซึ่งพบว่า ยังมีแนวโน้มของราคาวัสดุก่อสร้างหลัก ๆ ได้แก่ เหล็ก ซีเมนต์ ที่มีแนวโน้มราคาลดลงในขณะนี้ มีเพียงวัสดุก่อสร้างเกี่ยวกับไม้และผลิตภัณฑ์จากไม้ที่มีราคาเพิ่มสูงขึ้นมากในเดือน มกราคม 2552 ซึ่งอาจเกิดจากหลาย ๆ โครงการที่อยู่ในช่วงใกล้โอนบ้านในขณะนี้ ทำให้มีความจำเป็นต้องซื้อเฟอร์นิเจอร์เกี่ยวกับไม้มาตกแต่งบ้านเพิ่มขึ้น ซึ่งเป็นงานขั้นสุดท้ายก่อนการโอนบ้าน

อสังหาริมทรัพย์เนื่องจากเป็นภาคเศรษฐกิจที่สำคัญ เพราะกระทบกับอุตสาหกรรมที่เกี่ยวเนื่องจำนวนมาก ไม่ว่าจะเป็นวัสดุก่อสร้าง รับเหมาก่อสร้าง อุตสาหกรรมเฟอร์นิเจอร์ สถาบันการเงินที่ให้สินเชื่อทั้งช่วงก่อสร้าง และหลังก่อสร้าง เป็นต้น ทำให้ได้ประโยชน์จากมาตรการณ์ของภาครัฐเข้ามาช่วย ได้แก่ มาตรการณ์ด้านภาษีโอนบ้าน 200000 บาท มาตรการณ์ลดภาษีโอนบ้านและจดจำนองที่มีการขยายระยะเวลา มาตรการณ์ลดหย่อยภาษีเงินได้บุคคลธรรมดาในส่วนดอกเบี้ยไม่เกิน 100000 บาท ดอกเบี้ยเงินกู้ซื้อบ้านในปัจจุบันที่อยู่ในอัตราที่ค่อนข้างต่ำ ราคาวัสดุก่อสร้างมีราคาที่ลดลงเป็นส่วนใหญ่ ทำให้การบริหารต้นทุนของผู้ขายทำได้ดีขึ้น ประกอบกับการเปิดโครงการมีน้อย ทำให้การจ้างผู้รับเหมาก่อสร้างทำได้ไม่ยากนัก ผู้ขายสามารถคัดเลือกผู้รับเหมาที่มีคุณภาพได้มากยิ่งขึ้น เป็นต้น

ภาพลบก็มาก แต่ภาพบวกก็มีอยู่ ต้องดูกันต่อไปว่าจะเป็นอย่างไรครับ :lol:

ปริมาณของที่อยู่อาศัยในตลาดบ้านใหม่ในปัจจุบันยังไม่ค่อยน่าเป็นห่วงเมื่อเทียบกับปี 40 เนื่องจาก สถาบันการเงินค่อนข้างระมัดระวังการให้สินเชื่อ ประกอบกับบริษัทอสังหาริมทรัพย์หลาย ๆ รายมีสัดส่วนหนี้สินต่อทุนต่ำกว่าในอดีตค่อนข้างมาก

แต่ที่ต้องเฝ้าระวังอย่างมากคือ บ้านเดี่ยวที่มีค้างอยู่ในตลาดค่อนข้างสูง

โครงการเปิดใหม่ค่อนข้างชะลอตัวลง เหลือรายใหญ่ ๆ ที่มีฐานเงินทุนและสามารถเปิดโครงการใหม่เพื่อทำรายได้ในอนาคตอย่างต่อเนื่อง

ในช่วงนี้หากโครงการใดอยู่ในช่วงการก่อสร้าง โดยเฉพาะการก่อสร้างโครงการขนาดใหญ่ จะได้ประโยชน์จากราคาวัสดุก่อสร้างตามดัชนีที่นำมาแสดง ซึ่งพบว่า ยังมีแนวโน้มของราคาวัสดุก่อสร้างหลัก ๆ ได้แก่ เหล็ก ซีเมนต์ ที่มีแนวโน้มราคาลดลงในขณะนี้ มีเพียงวัสดุก่อสร้างเกี่ยวกับไม้และผลิตภัณฑ์จากไม้ที่มีราคาเพิ่มสูงขึ้นมากในเดือน มกราคม 2552 ซึ่งอาจเกิดจากหลาย ๆ โครงการที่อยู่ในช่วงใกล้โอนบ้านในขณะนี้ ทำให้มีความจำเป็นต้องซื้อเฟอร์นิเจอร์เกี่ยวกับไม้มาตกแต่งบ้านเพิ่มขึ้น ซึ่งเป็นงานขั้นสุดท้ายก่อนการโอนบ้าน

อสังหาริมทรัพย์เนื่องจากเป็นภาคเศรษฐกิจที่สำคัญ เพราะกระทบกับอุตสาหกรรมที่เกี่ยวเนื่องจำนวนมาก ไม่ว่าจะเป็นวัสดุก่อสร้าง รับเหมาก่อสร้าง อุตสาหกรรมเฟอร์นิเจอร์ สถาบันการเงินที่ให้สินเชื่อทั้งช่วงก่อสร้าง และหลังก่อสร้าง เป็นต้น ทำให้ได้ประโยชน์จากมาตรการณ์ของภาครัฐเข้ามาช่วย ได้แก่ มาตรการณ์ด้านภาษีโอนบ้าน 200000 บาท มาตรการณ์ลดภาษีโอนบ้านและจดจำนองที่มีการขยายระยะเวลา มาตรการณ์ลดหย่อยภาษีเงินได้บุคคลธรรมดาในส่วนดอกเบี้ยไม่เกิน 100000 บาท ดอกเบี้ยเงินกู้ซื้อบ้านในปัจจุบันที่อยู่ในอัตราที่ค่อนข้างต่ำ ราคาวัสดุก่อสร้างมีราคาที่ลดลงเป็นส่วนใหญ่ ทำให้การบริหารต้นทุนของผู้ขายทำได้ดีขึ้น ประกอบกับการเปิดโครงการมีน้อย ทำให้การจ้างผู้รับเหมาก่อสร้างทำได้ไม่ยากนัก ผู้ขายสามารถคัดเลือกผู้รับเหมาที่มีคุณภาพได้มากยิ่งขึ้น เป็นต้น

ภาพลบก็มาก แต่ภาพบวกก็มีอยู่ ต้องดูกันต่อไปว่าจะเป็นอย่างไรครับ :lol:

Circle of competence

I don't think it's as difficult to figure out competence as it may appear.

If you're 5-foot-2, you don't have much future in the NBA.

What I need to get ahead is to be better than idiots.

Charlie Munger

I don't think it's as difficult to figure out competence as it may appear.

If you're 5-foot-2, you don't have much future in the NBA.

What I need to get ahead is to be better than idiots.

Charlie Munger

- Coca-Cola

- Verified User

- โพสต์: 326

- ผู้ติดตาม: 0

หากจะมองข้ามหุ้นอสังหา...เพราะเหตุใดครับ

โพสต์ที่ 44

การเข้าไปวัดมูลค่าหุ้นในกลุ่มอสังหา เราใช้หลักเกณฑ์ใดบ้างครับ

อย่างเช่นว่า ในส่วนของ BV และ A--t/o จะสามารถนำมาใช้วัดมูลค่าด้วยได้หรือไม่

อย่างเช่นว่า ในส่วนของ BV และ A--t/o จะสามารถนำมาใช้วัดมูลค่าด้วยได้หรือไม่

CI(Celebrity Investment) <----- oh! My GOD ผมเกิดมาเพื่อสิ่งนี้

-

chaitorn

- Verified User

- โพสต์: 2545

- ผู้ติดตาม: 0

หากจะมองข้ามหุ้นอสังหา...เพราะเหตุใดครับ

โพสต์ที่ 45

Coca-Cola

แต่จากที่ผมได้เคยอ่านผ่านตานะครับ เข้าใจว่าเป็นแนวทางเบื้องต้นของคุณสุมาอี้นะครับ เคยให้แนวไว้อย่างคร่าว ๆ ก็คือ

การวัดมูลค่าหุ้นอสังหาริมทรัพย์

0.2 คูณ มูลค่าของโครงการอสังหาริมทรัพย์ทั้งหมด บวก ทรัพย์สินที่ไม่ได้ใช้ในการดำเนินการ ลบ ภาระหนี้สิน

และมีผู้ให้ความเห็นการประยุกต์เพิ่มก็คือ

หลังจากนั้น ให้นำมูลค่าเบื้องต้นมาปรับปรุงมูลค่าเพิ่มเติม จะเป็นบวกเพิ่ม หรือ ลบเพิ่ม ก็ขึ้นอยู่กับทรัพย์สินที่จับต้องไม่ได้

เช่น บริษัทที่พัฒนาอสังหาริมทรัพย์ดังกล่าวสามารถทำโครงการแล้วเสร็จได้ตามกำหนดเวลา และสามารถโอนให้กับลูกค้าได้อย่างไม่มีปัญหา ลูกค้ามีความสุขกับบ้านที่ได้รับ แถมบอกต่อให้คนอื่น ๆ ได้ซื้อบ้านของบริษัทนี้ในโอกาสต่อไป

หรือโครงการดังกล่าวสามารถสร้างได้เสร็จก่อนคู่แข่งขันค่อนข้างมาก เช่น บริษัท พฤษษา ที่มีระบบเทคโนโลยีสร้างบ้านเสร็จได้เร็วกว่าคู่แข่งขันมาก ทำให้มีต้นทุนในการดำเนินงานที่ต่ำกว่าคู่แข่งขันโดยเฉพาะในตลาดระดับล่าง เป็นต้น

รวมถึง แบรนด์ของบริษัท ซึ่งลูกค้ายอมรับว่ามีความน่าเชื่อถือ สามารถส่งมอบบ้านให้กับลูกค้าอย่างมีคุณภาพ มีปัญหาข้อโต้แย้งในคุณภาพที่กำหนดไว้น้อยหรือไม่มี แถมบ้านที่ลูกค้าซื้อส่วนใหญ่ในอดีตมีราคาเพิ่มขึ้นเมื่อเทียบกับบ้านในระแวกเดียวกัน เป็นต้น

ถ้าทำได้ดี ก็บวกมูลค่าเพิ่มเข้าไป แต่ถ้าทำไม่ได้ดี ก็หักจากมูลค่าที่คำนวณได้ดังกล่าว ซึ่งข้อมูลนี้เป็นเชิงคุณภาพที่แต่ละท่านจะปรับมูลค่าไม่เท่ากัน เพื่อเป็นส่วนต่างความปลอดภัยหรือ พี่มอสให้กับหลาย ๆ คนครับ

ทั้งหมดอยู่บนสมมุติฐานของการประเมินมูลค่าที่ว่า ต้องสร้างบ้านเสร็จได้ตามกำหนดเวลา และโครงการแต่ละโครงการสามารถโอนบ้านให้กับลูกค้าได้ตามกำหนด โดยมีมาร์จินของบ้านในแต่ละโครงการสูงกว่าร้อยละ 20 ขึ้นไปครับ

เป็นคำถามที่ดีครับ เพราะมีการประเมินหรือวัดมูลค่าหุ้นอสังหาริมทรัพย์ได้หลายแบบจริง ๆ ครับ ผมเห็นบางท่านวัดจากมูลค่าหุ้นทางบัญชี วัดจากกระแสเงินสดรับ วัดจากพีอี เป็นต้นการเข้าไปวัดมูลค่าหุ้นในกลุ่มอสังหา เราใช้หลักเกณฑ์ใดบ้างครับ

อย่างเช่นว่า ในส่วนของ BV และ A--t/o จะสามารถนำมาใช้วัดมูลค่าด้วยได้หรือไม่

แต่จากที่ผมได้เคยอ่านผ่านตานะครับ เข้าใจว่าเป็นแนวทางเบื้องต้นของคุณสุมาอี้นะครับ เคยให้แนวไว้อย่างคร่าว ๆ ก็คือ

การวัดมูลค่าหุ้นอสังหาริมทรัพย์

0.2 คูณ มูลค่าของโครงการอสังหาริมทรัพย์ทั้งหมด บวก ทรัพย์สินที่ไม่ได้ใช้ในการดำเนินการ ลบ ภาระหนี้สิน

และมีผู้ให้ความเห็นการประยุกต์เพิ่มก็คือ

หลังจากนั้น ให้นำมูลค่าเบื้องต้นมาปรับปรุงมูลค่าเพิ่มเติม จะเป็นบวกเพิ่ม หรือ ลบเพิ่ม ก็ขึ้นอยู่กับทรัพย์สินที่จับต้องไม่ได้

เช่น บริษัทที่พัฒนาอสังหาริมทรัพย์ดังกล่าวสามารถทำโครงการแล้วเสร็จได้ตามกำหนดเวลา และสามารถโอนให้กับลูกค้าได้อย่างไม่มีปัญหา ลูกค้ามีความสุขกับบ้านที่ได้รับ แถมบอกต่อให้คนอื่น ๆ ได้ซื้อบ้านของบริษัทนี้ในโอกาสต่อไป

หรือโครงการดังกล่าวสามารถสร้างได้เสร็จก่อนคู่แข่งขันค่อนข้างมาก เช่น บริษัท พฤษษา ที่มีระบบเทคโนโลยีสร้างบ้านเสร็จได้เร็วกว่าคู่แข่งขันมาก ทำให้มีต้นทุนในการดำเนินงานที่ต่ำกว่าคู่แข่งขันโดยเฉพาะในตลาดระดับล่าง เป็นต้น

รวมถึง แบรนด์ของบริษัท ซึ่งลูกค้ายอมรับว่ามีความน่าเชื่อถือ สามารถส่งมอบบ้านให้กับลูกค้าอย่างมีคุณภาพ มีปัญหาข้อโต้แย้งในคุณภาพที่กำหนดไว้น้อยหรือไม่มี แถมบ้านที่ลูกค้าซื้อส่วนใหญ่ในอดีตมีราคาเพิ่มขึ้นเมื่อเทียบกับบ้านในระแวกเดียวกัน เป็นต้น

ถ้าทำได้ดี ก็บวกมูลค่าเพิ่มเข้าไป แต่ถ้าทำไม่ได้ดี ก็หักจากมูลค่าที่คำนวณได้ดังกล่าว ซึ่งข้อมูลนี้เป็นเชิงคุณภาพที่แต่ละท่านจะปรับมูลค่าไม่เท่ากัน เพื่อเป็นส่วนต่างความปลอดภัยหรือ พี่มอสให้กับหลาย ๆ คนครับ

ทั้งหมดอยู่บนสมมุติฐานของการประเมินมูลค่าที่ว่า ต้องสร้างบ้านเสร็จได้ตามกำหนดเวลา และโครงการแต่ละโครงการสามารถโอนบ้านให้กับลูกค้าได้ตามกำหนด โดยมีมาร์จินของบ้านในแต่ละโครงการสูงกว่าร้อยละ 20 ขึ้นไปครับ

Circle of competence

I don't think it's as difficult to figure out competence as it may appear.

If you're 5-foot-2, you don't have much future in the NBA.

What I need to get ahead is to be better than idiots.

Charlie Munger

I don't think it's as difficult to figure out competence as it may appear.

If you're 5-foot-2, you don't have much future in the NBA.

What I need to get ahead is to be better than idiots.

Charlie Munger

-

chaitorn

- Verified User

- โพสต์: 2545

- ผู้ติดตาม: 0

หากจะมองข้ามหุ้นอสังหา...เพราะเหตุใดครับ

โพสต์ที่ 47

อืม ผลการดำเนินงานของกลุ่มอสังหาริมทรัพย์ที่ทะยอยประกาศมาน่าสนใจหลายตัว ไม่ว่าจะเป็น ศุภาลัย แอลพีเอ็น ปริญศิริ โนเบิล เมเจอร์ ดีเวลลอปเม็นท์ ปรีชากรุ๊ป บ้านร็อคการ์เด็นซ์ หรือแม้แต่กลุ่มนิคม คือ อมตะ ผลงานออกมากำไรสุทธิดีกว่าปีที่แล้วหมดเลยครับ และหลายตัวกำไรต่อหุ้นก็ดีกว่าปีที่แล้วด้วย แถมหลายตัว ก็จ่ายปันผลได้ดีพอควรเมื่อเทียบกับดอกเบี้ยเงินฝากอีกด้วยครับ

ต้องรอลุ้นตัวอื่น ๆ ที่จะออกมาเป็นอย่างไรบ้างครับ อย่าผิดหวังนะครับ :lol:

ต้องรอลุ้นตัวอื่น ๆ ที่จะออกมาเป็นอย่างไรบ้างครับ อย่าผิดหวังนะครับ :lol:

Circle of competence

I don't think it's as difficult to figure out competence as it may appear.

If you're 5-foot-2, you don't have much future in the NBA.

What I need to get ahead is to be better than idiots.

Charlie Munger

I don't think it's as difficult to figure out competence as it may appear.

If you're 5-foot-2, you don't have much future in the NBA.

What I need to get ahead is to be better than idiots.

Charlie Munger

- Golden Stock

- Verified User

- โพสต์: 615

- ผู้ติดตาม: 0

หากจะมองข้ามหุ้นอสังหา...เพราะเหตุใดครับ

โพสต์ที่ 49

บ้าน กับ รถยนต์

มันคนละความรู้สึกกันเลยครับ

รถยนต์ ซื้อไปแล้วก็มีแต่มูลค่าจะลดลง

ส่วนบ้าน ที่ดิน ส่วนใหญ่มองเป็นการลงทุน มูลค่ามีทั้งโอกาสเพิ่ม และลด

ในภาวะเศรษฐกิจไม่ดี น้อยคนที่จะอยากเป็นหนี้จากการซื้อรถยนต์

ตอนนี้พอร์ตผมกว่า 70 % อยู่ในหุ้นอสังหาริมทรัพย์ ประเภทพัฒนาที่อยู่อาศัยล้วนๆ

อีก 20 % อยู่ในกลุ่มค้าปลีกขนาดใหญ่

เหลือ 10 % เป็นเงินสด

มันคนละความรู้สึกกันเลยครับ

รถยนต์ ซื้อไปแล้วก็มีแต่มูลค่าจะลดลง

ส่วนบ้าน ที่ดิน ส่วนใหญ่มองเป็นการลงทุน มูลค่ามีทั้งโอกาสเพิ่ม และลด

ในภาวะเศรษฐกิจไม่ดี น้อยคนที่จะอยากเป็นหนี้จากการซื้อรถยนต์

ตอนนี้พอร์ตผมกว่า 70 % อยู่ในหุ้นอสังหาริมทรัพย์ ประเภทพัฒนาที่อยู่อาศัยล้วนๆ

อีก 20 % อยู่ในกลุ่มค้าปลีกขนาดใหญ่

เหลือ 10 % เป็นเงินสด

-

chaitorn

- Verified User

- โพสต์: 2545

- ผู้ติดตาม: 0

หากจะมองข้ามหุ้นอสังหา...เพราะเหตุใดครับ

โพสต์ที่ 50

ยามวิกฤตขณะนี้ การปล่อยสินเชื่อของธนาคารก็ระมัดระวังค่อนข้างสูง เพราะนอกจากต้องใช้เงินทุนให้คุ้มค่าแล้ว ยังต้องระมัดระวังเรื่องหนี้เสียด้วย ไม่งั้นต้องเพิ่มทุนอีกรอบ

แต่เนื่องจากธนาคารก็ต้องรับเงินฝาก และหาทางปล่อยสินเชื่อคุณภาพที่ดีที่สุด และต้องกระจายความเสี่ยงไม่ให้สูงเกินไปนัก

ทางเลือกหนึ่งของธนาคารคือปล่อยสินเชื่อรายย่อยที่มีหลักประกัน คือสินเชื่อที่อยู่อาศัย เพราะนอกจากกระจายความเสี่ยงแล้ว ยังได้ประโยชน์จากเรื่องการคำนวณเงินทุนสำรองที่ต้องใช้ด้วย จาก ร้อยละ 50 ปัจจุบัน เหลือร้อยละ 35 ตามกฏใหม่อีกด้วย ทำให้สำรองเงินทุนน้อยกว่าสินเชื่ออื่น และทำให้ต้นทุนการปล่อยสินเชื่อต่ำกว่าสินเชื่อที่มีความเสี่ยงสูงกว่า

Risk weightings for different types of loans will also be adjusted. Mortgage loans, for instance, will have their risk weight reduced to 35% under Basel II from 50% now, meaning that from a bank's perspective, less capital is required to cover a given housing loan

แต่เนื่องจากธนาคารก็ต้องรับเงินฝาก และหาทางปล่อยสินเชื่อคุณภาพที่ดีที่สุด และต้องกระจายความเสี่ยงไม่ให้สูงเกินไปนัก

ทางเลือกหนึ่งของธนาคารคือปล่อยสินเชื่อรายย่อยที่มีหลักประกัน คือสินเชื่อที่อยู่อาศัย เพราะนอกจากกระจายความเสี่ยงแล้ว ยังได้ประโยชน์จากเรื่องการคำนวณเงินทุนสำรองที่ต้องใช้ด้วย จาก ร้อยละ 50 ปัจจุบัน เหลือร้อยละ 35 ตามกฏใหม่อีกด้วย ทำให้สำรองเงินทุนน้อยกว่าสินเชื่ออื่น และทำให้ต้นทุนการปล่อยสินเชื่อต่ำกว่าสินเชื่อที่มีความเสี่ยงสูงกว่า

Risk weightings for different types of loans will also be adjusted. Mortgage loans, for instance, will have their risk weight reduced to 35% under Basel II from 50% now, meaning that from a bank's perspective, less capital is required to cover a given housing loan

Circle of competence

I don't think it's as difficult to figure out competence as it may appear.

If you're 5-foot-2, you don't have much future in the NBA.

What I need to get ahead is to be better than idiots.

Charlie Munger

I don't think it's as difficult to figure out competence as it may appear.

If you're 5-foot-2, you don't have much future in the NBA.

What I need to get ahead is to be better than idiots.

Charlie Munger

- yoyo

- สมาชิกสมาคมนักลงทุนเน้นคุณค่า

- โพสต์: 4833

- ผู้ติดตาม: 0

หากจะมองข้ามหุ้นอสังหา...เพราะเหตุใดครับ

โพสต์ที่ 51

การลงทุนที่มีค่าที่สุด คือการลงทุนในความรู้

http://www.yoyoway.com

http://www.yoyoway.com

- Coca-Cola

- Verified User

- โพสต์: 326

- ผู้ติดตาม: 0

หากจะมองข้ามหุ้นอสังหา...เพราะเหตุใดครับ

โพสต์ที่ 52

สวัสดีครับพี่ Chaitorn...

ผมติดตามอ่านสิ่งที่พี่โพสต์นำเสนอมาตลอด

ผมมีคำถามอย่างนี้ครับ มีคนเคยบอกว่าบัญชีของธุรกิจก่อสร้าง-อสังหา เป็นบัญชีที่ดูยาก และการบันทึกบัญชีของแต่ละบริษัทก็มีมาตรฐานบางส่วนที่ทำให้การบันทึกรับรู้ต่างๆ แตกต่างกันสิ้นเชิง

จากรายละเอียดดังกล่าว ผมจึงไม่รู้ว่า เราจะใช้เครื่องมือใดในการหามูลค่า(VALUE) ของบริษัทที่ทำธุรกิจก่อสร้าง-อสังหา

ขอถามครับ...

พี่ CHAITORN มี "เครื่องมือ" ชนิดใด ที่นำมาใช้ในการวัดมูลค่าของบริษัทเหล่านี้

และ "เครื่องมือ" ดังกล่าวถูกเรียงลำดับการวัดอย่างไรบ้าง

-------------------------------------------------------------------------------------

พอดีว่าผมอยากจะวัดของ LPN และ SPALI ครับ แต่ไม่รู้ว่า "เครื่องมือ" ที่เหมาะสม คืออะไรบ้าง

ผมติดตามอ่านสิ่งที่พี่โพสต์นำเสนอมาตลอด

ผมมีคำถามอย่างนี้ครับ มีคนเคยบอกว่าบัญชีของธุรกิจก่อสร้าง-อสังหา เป็นบัญชีที่ดูยาก และการบันทึกบัญชีของแต่ละบริษัทก็มีมาตรฐานบางส่วนที่ทำให้การบันทึกรับรู้ต่างๆ แตกต่างกันสิ้นเชิง

จากรายละเอียดดังกล่าว ผมจึงไม่รู้ว่า เราจะใช้เครื่องมือใดในการหามูลค่า(VALUE) ของบริษัทที่ทำธุรกิจก่อสร้าง-อสังหา

ขอถามครับ...

พี่ CHAITORN มี "เครื่องมือ" ชนิดใด ที่นำมาใช้ในการวัดมูลค่าของบริษัทเหล่านี้

และ "เครื่องมือ" ดังกล่าวถูกเรียงลำดับการวัดอย่างไรบ้าง

-------------------------------------------------------------------------------------

พอดีว่าผมอยากจะวัดของ LPN และ SPALI ครับ แต่ไม่รู้ว่า "เครื่องมือ" ที่เหมาะสม คืออะไรบ้าง

CI(Celebrity Investment) <----- oh! My GOD ผมเกิดมาเพื่อสิ่งนี้

-

LA-Z-BOY

- Verified User

- โพสต์: 571

- ผู้ติดตาม: 0

หากจะมองข้ามหุ้นอสังหา...เพราะเหตุใดครับ

โพสต์ที่ 56

นี่คือเบื้องหลังการตีแตกหุ้นP_สินะ อืมมมyoyo เขียน: ..สรุปว่า กลุ่มอสังหาโดยรวมผมว่าก็ไม่ค่อยน่าสนใจเท่าไหร่ ... แต่ถ้าเราสามารถหาหุ้นที่เป็นกลุ่มที่ 3 คือพวกที่จะเจ็บนิดหน่อยเมื่อเกิดวิกฤต และพร้อมที่จะกลับมายิ่งใหญ่เมื่อวิกฤตผ่านไป กลุ่มนี้ผมว่าเป็นหุ้นที่น่าสนใจมากครับ ยิ่งถ้าเราสามารถซื้อได้ในราคา discount เยอะๆ

ผมซื้อหุ้นอสังหาไม่ได้หวังว่าจะกำไรในปีนี้ปีหน้าครับเพราะอุตสาหกรรมคงแย่ลงจริงๆ อย่างที่หลายๆคนก็คงรู้กัน แต่ผมหวังกำไรหลายๆเด้งในอีกหลายๆปีข้างหน้า.. ในขณะที่ระหว่างรอก็กินปันผลรอไปเรื่อยๆก่อน

คุณสมบัติที่สนใจในกลุ่มนี้คือ

- หนี้น้อยๆ

- มี Backlog ช่วยค้ำไว้ระดับนึง

- มีความแข็งแกร่งในตลาดนั้นๆ

- มีปันผลสูงๆ yield ดีๆ เอาไว้รอวิกฤตผ่านไป

นับถือ

นับถือ ท่านอาวุโส(ทางความคิด)

นับถือ ท่านอาวุโส(ทางความคิด)-

nw108

- Verified User

- โพสต์: 503

- ผู้ติดตาม: 0

หากจะมองข้ามหุ้นอสังหา...เพราะเหตุใดครับ

โพสต์ที่ 57

ตย การตกเเต่ง บช เเบบง่ายๆ (ของจริงส่วนใหญ่เเต่งเนียนกว่านี้อีกครับ)

คัทลอกมาจากบทความของ leaderinshadow

Joined: 26 Oct 2005

Posts: 662

Location: ใต้ฟ้า เหนือแผ่นดิน

Posted: Tue Nov 09, 2010 5:00 pm Post subject:

--------------------------------------------------------------------------------

การไซฟ่อน ไม่จำเป็นต้องทำให้ขาดทุนเสมอไปครับ

อาจจะกำไร แต่ก็กำไรน้อยกว่าที่ควรจะเป็น

อย่างเช่นบริษัท อสังหาบริษัทหนึ่ง เวลาซื้อจะซื้อที่ดิน

พวกผู้บริหารจะไปซื้อที่ดักไว้ก่อน แล้วเอามาขายให้บริษัทในราคาแพง

ซึ่งบริษัทนี้ ก็เป็นที่รู้จัก กำไรก็ดี แต่ถ้าสังเกต

ต้นทุนที่ดนจะสูงกว่าชาวบ้าน และที่เคยได้ยินมาจากหลายคน บริษัทนี้เค้าทำอย่างนี้จริงๆ

ข้อสังเกตอีกอย่าง คือ มีกองทุนถือน้อย ทั้งๆที่ pe ต่ำ ปันผลดี ราคาต่ำบุ๊ค

เพราะถูกลงโทษโดยนักลงทุนสถาบัน

ซึ่งถ้าผู้บริหาร ไม่ทำอย่างนั้น บริษัทจะมีกำไรมากกว่านี้

ซึ่งของเหล่านี้ เราต้องรู้จักสังเกตเอาครับ

และต้องลองหาข้อมูล กับคนในวงการ

นอกจากนี้ ก็เเบบว่า

1. บช รายจ่ายเป็นค่าเเรงของ พนักงานที่มีไม่ได้มีตัวตนจริงทำงานอยุ่

หลายๆ บ มี รายชื่อคนงานรายวันเป็น ทั้งหมุ่บ้าน

2 จ้างชัพคอนเเทคมารับงานค่าเเรงไป เเต่งานจริงใช้พนักงาน บ ทำงานอยู่ดี

3. เอาคนงานของ บ ไปรับงานส่วนตัว

4.เอาว้สดุส่วนเกินที่เหลือ เเทงเป็นของเสีย เเล้ววนของกลับมาขาย

5.เซ็นรับบิลผี เหล็กลง 400 ตัน เซ็นต์รับของมา 450 ตันบ้าง

etc. ปล กรณีข้างบน เป็นเเบบ เบสิค เเบบเนียนๆ ผมว่ายังมีอีกครับ

คัทลอกมาจากบทความของ leaderinshadow

Joined: 26 Oct 2005

Posts: 662

Location: ใต้ฟ้า เหนือแผ่นดิน

Posted: Tue Nov 09, 2010 5:00 pm Post subject:

--------------------------------------------------------------------------------

การไซฟ่อน ไม่จำเป็นต้องทำให้ขาดทุนเสมอไปครับ

อาจจะกำไร แต่ก็กำไรน้อยกว่าที่ควรจะเป็น

อย่างเช่นบริษัท อสังหาบริษัทหนึ่ง เวลาซื้อจะซื้อที่ดิน

พวกผู้บริหารจะไปซื้อที่ดักไว้ก่อน แล้วเอามาขายให้บริษัทในราคาแพง

ซึ่งบริษัทนี้ ก็เป็นที่รู้จัก กำไรก็ดี แต่ถ้าสังเกต

ต้นทุนที่ดนจะสูงกว่าชาวบ้าน และที่เคยได้ยินมาจากหลายคน บริษัทนี้เค้าทำอย่างนี้จริงๆ

ข้อสังเกตอีกอย่าง คือ มีกองทุนถือน้อย ทั้งๆที่ pe ต่ำ ปันผลดี ราคาต่ำบุ๊ค

เพราะถูกลงโทษโดยนักลงทุนสถาบัน

ซึ่งถ้าผู้บริหาร ไม่ทำอย่างนั้น บริษัทจะมีกำไรมากกว่านี้

ซึ่งของเหล่านี้ เราต้องรู้จักสังเกตเอาครับ

และต้องลองหาข้อมูล กับคนในวงการ

นอกจากนี้ ก็เเบบว่า

1. บช รายจ่ายเป็นค่าเเรงของ พนักงานที่มีไม่ได้มีตัวตนจริงทำงานอยุ่

หลายๆ บ มี รายชื่อคนงานรายวันเป็น ทั้งหมุ่บ้าน

2 จ้างชัพคอนเเทคมารับงานค่าเเรงไป เเต่งานจริงใช้พนักงาน บ ทำงานอยู่ดี

3. เอาคนงานของ บ ไปรับงานส่วนตัว

4.เอาว้สดุส่วนเกินที่เหลือ เเทงเป็นของเสีย เเล้ววนของกลับมาขาย

5.เซ็นรับบิลผี เหล็กลง 400 ตัน เซ็นต์รับของมา 450 ตันบ้าง

etc. ปล กรณีข้างบน เป็นเเบบ เบสิค เเบบเนียนๆ ผมว่ายังมีอีกครับ

- Ii'8N

- Verified User

- โพสต์: 3682

- ผู้ติดตาม: 0

หากจะมองข้ามหุ้นอสังหา...เพราะเหตุใดครับ

โพสต์ที่ 58

ผมยังไม่ก่งพอ ที่จะวิเคราะห์

แต่ผมเชื่ออาจารย์ครับ

ไปดู Blog เ่ก่าแล้ว ใน settrade... เก่าแต่ยังทรงคุณค่า ความหมายไม่เปลี่ยน

http://api.settrade.com/blog/nivate/2009/06/01/553

Monday, 1 June 2009

หุ้นบ้านจัดสรร

« มาร์ก โมเบียส | Main | กระทิงดุ123 »

ในช่วงนี้นอกจากหุ้นพลังงานและหุ้นสถาบันการเงินที่กำลังวิ่งขึ้นเป็นกระทิงแล้ว หุ้นอีกกลุ่มหนึ่งที่วิ่งขึ้นไม่น้อยไปกว่ากันก็คือหุ้นของกลุ่มธุรกิจบ้านจัดสรรซึ่งรวมถึงคอนโดก็วิ่งขึ้นไม่แพ้กัน ที่สำคัญ หุ้นหลายตัวไม่ใช่หุ้นตัวใหญ่ที่เป็นกลุ่มที่กำลังวิ่งนำตลาดอยู่ ธุรกิจพัฒนาอสังหาริมทรัพย์โดยเฉพาะที่สร้างบ้านและคอนโดมิเนียมขายนั้น เป็นธุรกิจที่ มีเสน่ห์ และเป็นหุ้นที่ ไม่เคยตาย ในตลาดหุ้นไทย เพราะคุณสมบัติสำคัญของหุ้นกลุ่มนี้ก็คือ เวลาที่มันวิ่ง มันจะขึ้นแรงมาก ตรงกันข้าม เวลาที่ลง มันก็ลงแรงมาก และไม่ว่าเวลาใด ปริมาณการซื้อขายมีมาก เรียกว่ามีสภาพคล่องสูงเมื่อเปรียบเทียบกับขนาดของกิจการ ดังนั้น ถ้าจะหาหุ้นเก็งกำไรที่เล่นสนุก ได้เสียกันเร็วแล้วละก็ นี่เลย!

แต่หุ้นบ้านจัดสรรนี้เป็นหุ้นที่มีความซับซ้อนและการวิเคราะห์ก็ต้องมองแตกต่างไปจากหุ้นของกิจการอื่นพอสมควร ถ้าคิดแบบธรรมดาเราก็อาจจะวิเคราะห์ผิดได้ ที่สำคัญก็คือ การดูตัวเลขผลประกอบการนั้น อาจจะใช้ไม่ได้และกลายเป็นกับดักให้เราเข้าไปติด และนี่ทำให้การดูค่า PE สำหรับธุรกิจบ้านจัดสรรนั้น มีความหมายน้อยกว่ากิจการอย่างอื่นอีกหลาย ๆ อย่าง

ความแตกต่างหรือแปลกไปจากธุรกิจอื่น ๆ ที่น่าสนใจเรื่องแรกก็คือ ตัวเลขผลประกอบการของธุรกิจบ้านจัดสรรที่ เพิ่งประกาศ มานั้น มักจะเป็นผลงานของบริษัทใน อดีต ที่ห่างไกล เช่น กำไรที่เห็นในวันนี้อาจจะเป็นเรื่องของการขายคอนโดที่ประสบความสำเร็จอย่างสูงเมื่อ สองปี ที่แล้ว เหตุผลก็คือ การรับรู้รายได้ส่วนใหญ่นั้น เพิ่งจะมาทำกันตอนคอนโดสร้างเสร็จและโอนกันเรียบร้อยหลังจากการสร้างเสร็จซึ่งใช้เวลาสองปี ดังนั้น เมื่อเราเห็นกำไรที่งดงามในวันนี้ ก็อย่าเพิ่งดีใจ เพราะการซื้อหุ้นนั้นหรือราคาหุ้นที่จะไปนั้นอยู่ที่ผลประกอบการที่จะเกิดขึ้นในอนาคต ไม่ใช่ผลประกอบการในอดีต

สิ่งที่ช่วยพิสูจน์หรือยืนยันในเรื่องของผลประกอบการของธุรกิจพัฒนาอสังหาริมทรัพย์ก็คือ ผลประกอบการของหุ้นในกลุ่มนี้ในไตรมาศแรกที่ผ่านมา นั่นก็คือ ในขณะที่เศรษฐกิจในไตรมาศแรกของปีนี้ตกต่ำที่สุดคือลบลงมาถึง 7% ซึ่งทำให้ผลประกอบการรวมของบริษัทจดทะเบียนลดลงถึงเกือบ 50% จากปีก่อน แต่ผลประกอบการของกลุ่มพัฒนาอสังหาริมทรัพย์ซึ่งโดยตรรกะแล้วควรที่จะถูกกระทบมากกว่าธุรกิจอื่นเนื่องจากเป็นสินค้าที่มีราคาสูงมากและผู้คนมักจะไม่อยากลงทุนซื้อในยามที่มีความไม่แน่นอนของการจ้างงาน กลับมีผลกำไร เท่าเดิม โดยที่หลายบริษัทมีผลกำไรมากกว่าเดิมมาก ดังนั้น ข้อสรุปของเรื่องนี้ก็คือ เวลาวิเคราะห์ดูพื้นฐานของกิจการบ้านจัดสรร อย่าเพิ่งใช้ตัวเลขกำไรในไตรมาศหรือแม้แต่ปีที่ผ่านมาเป็นตัวอ้างอิง

กิจการพัฒนาบ้านจัดสรรขายนั้น เป็นกิจการที่ต้อง เริ่มต้นใหม่ทุกปี นั่นคือ มันเป็นธุรกิจที่ต้องหาลูกค้าใหม่เกือบทั้งหมด ลูกค้า ขาประจำ ที่จะกลับมาซื้อซ้ำนั้นแทบไม่มีเพราะบ้านนั้น เวลาซื้อแล้ว ส่วนใหญ่ก็ไม่ซื้ออีกในชีวิตนี้ ดังนั้น การที่จะคาดหวังยอดขายและรายได้ในแต่ละปีก็มักจะทำได้ยาก การสร้างความภักดีในยี่ห้อหรือตัวสินค้าก็ดูเหมือนจะไม่ค่อยเกี่ยวข้องอะไร เหนือสิ่งอื่นใด ลูกค้าส่วนใหญ่ที่ซื้อบ้านนั้น เขามักจะเลือกที่ทำเลเป็นหลัก ส่วนเรื่องอื่น ๆ นั้นเป็นตัวประกอบ ดังนั้น การต่อสู้กันของผู้ประกอบการจึงอยู่ที่ทำเลซึ่งไม่มีใครได้เปรียบใครเนื่องจากทุกคนสามารถหาซื้อที่ดินที่ไหนก็ได้

ว่าที่จริง การทำธุรกิจบ้านจัดสรรนั้น บริษัทจำนวนมากแทบจะไม่ได้มีคนหรือหน่วยงานมากมายในการดำเนินงานเลย ยกเว้นเรื่องของที่ดินที่บริษัทต้องซื้อเองและการดูแลงานปฏิบัติการของบริษัทซึ่งก็ไม่ต้องใช้คนมากมายอะไรแล้ว บริษัทสามารถจ้างคนออกแบบบ้านหรือคอนโดให้หรูหราอย่างไรก็ได้โดยสถาปนิกชื่อดัง บริษัทสามารถจ้างบริษัทอื่นในการขายของโครงการหรือถ้าขายเองก็จ้างคนอื่นในการทำโฆษณา ขายได้แล้วบริษัทก็มักจะจ้างบริษัทอื่นเป็นคนสร้าง สรุปแล้ว การเป็นบริษัททำโครงการจัดสรรนั้นดูเหมือนไม่ใช่เรื่องยาก บางทีขอให้มีทำเลที่ดีก็สามารถประสบความสำเร็จอย่างสูงได้ และว่าที่จริงก็มีโครงการอย่างที่ว่าให้เห็นมาพอสมควรด้วย และนี่ก็มาถึงข้อสรุปที่ว่า บริษัทบ้านจัดสรรนั้น ส่วนใหญ่ไม่น่าจะมี Goodwill หรือค่าความนิยมในทางธุรกิจ ซึ่งถ้าจะขยายความก็คือ บริษัทพัฒนาอสังหาริมทรัพย์ส่วนใหญ่นั้น ไม่ได้มีลูกค้า ระบบการทำงาน ชื่อเสียงของยี่ห้อ และอื่น ๆ ที่ทำให้ธุรกิจมีค่ามากกว่ามูลค่าทางบัญชีของบริษัท

และนั่นนำมาถึงข้อสรุปสุดท้ายที่ว่า ถ้าพูดถึงมูลค่าพื้นฐานของหุ้นพัฒนาอสังหาริมทรัพย์แล้ว ผมคิดว่า หุ้นอสังหาริมทรัพย์ส่วนใหญ่นั้น ถ้าเราไม่สามารถหา ความ โดดเด่นพิเศษ ที่บริษัทอื่นทำไม่ได้หรือเลียนแบบไม่ได้ เราก็อาจจะเสี่ยงถ้าไปลงทุนในบริษัทที่มีราคาหุ้นสูงกว่ามูลค่าหุ้นทางบัญชีของบริษัท

ประเด็นที่สำคัญอีกเรื่องหนึ่งก็คือ แม้ว่าเราจะพบและลงทุนในหุ้นพัฒนาอสังหาริมทรัพย์ที่น่าสนใจและมีราคาต่ำกว่ามูลค่าพื้นฐานแล้ว สิ่งที่ควรคำนึงถึงก็คือ เราไม่ควรถือไว้ยาวนานเกินไป เพราะธุรกิจนี้มีลักษณะที่เป็นวัฏจักรขึ้นและลงเป็นรอบ ๆ ตามวัฏจักรเศรษฐกิจ และที่ยิ่งกว่านั้นก็คือ ผมเองไม่แน่ใจว่าธุรกิจนี้จะเป็นธุรกิจที่จะค่อย ๆ ตกต่ำลงไปเรื่อย ๆ หรือไม่ในระยะยาว เหตุผลก็คือ อัตราการเกิดของคนไทยลดลงมาก ถึงวันหนึ่งคนส่วนใหญ่อาจจะไม่จำเป็นต้องมีบ้านใหม่เพราะสามารถรับมรดกบ้านต่อจากพ่อแม่ได้ ดังนั้น การลงทุนในหุ้นบ้านจัดสรรนั้น เราต้องรู้ว่า นี่เป็นเกมที่ไม่สามารถซื้อไว้แล้วนั่งอยู่เฉย ๆ นาน ๆ ได้

อันนี้เน้นว่าอสังหาฯ แบบ Developer บ้านจัดสรรนะครับ (ไม่ใช่อสังหาฯ แบบครองที่ดิน แบบ AMATA หรือทำพื้นที่ให้เช่าแบบ CPN/MBK ซึ่งมีบางส่วนของธุรกิจอาจเป็น intersection กันอยู่บ้าง แต่ไม่เหมือนทั้งหมด)

สรุปคือ...อ่านยาก

1. วัฏจักร ไม่เจ๋งจริง...เจ็บตัว

ต้องระวังจัังหวะเข้า...จังหวะออก

2. งบปัจจุบัน เป็นผลงานย้อนหลัง ก็มี backlog อะไรน่านแหละ

ผลงานปัจจุบัน จะรู้ของจริงได้ดีแค่ไหน

3. อ่านตรงไหนจำไม่ได้ วงการนี้...หาความภักดีของลูกค้าไม่ได้

เพราะเราไม่ได้ซื้อบ้่านกันบ่อยๆ ไม่ได้เกิดการซื้อซ้ำ (ต่อให้เสี่ยๆ ซื้อบ้่านให้อนุภรรยา ก็ไม่น่าจะซื้อทุกเดือน)

ไหนเลยจะสู้เดินตากแอร์ Modern trade อยากจะแวะทุกเย็นก่อนกลับบ้าน ไม่มีอะไรทำก็ไปเดินเล่น ว่าจะไม่ซื้ออะไรแล้ว เผลอๆ อ่าว ลืมตัว...ต้องควักกระเป๋าจ่ายอีกจนได้แหละน่า

แต่ไปอ่านบทสัมภาษณ์พี่หมอสามัญชน เซียนแห่งวัฏจักร & turnaround

พูดไว้แล้วว่าวิกฤตรอบหน้า จะไม่พลาดหุ้นวงการนี้เป็นอันขาด เพราะความกระชากแรงของมัน เข้าข่ายไก่งวงบินเพนกวินเหินฟ้า เป็นเสน่ห์ของหุ้น Industry นี้

ผมเลยกลับไปดู 3-4 ปี ราคาย้อนหลัง & งบย้อนหลัง(ติดกับดักรึเปล่าหว่า?) ของ PS, SPALI, SIRI เอามาเรียงดูจนถึงปัจจุบัน....เออ....ก็น่าจะจริง:!:

แต่ผมเชื่ออาจารย์ครับ

ไปดู Blog เ่ก่าแล้ว ใน settrade... เก่าแต่ยังทรงคุณค่า ความหมายไม่เปลี่ยน

http://api.settrade.com/blog/nivate/2009/06/01/553

Monday, 1 June 2009

หุ้นบ้านจัดสรร

« มาร์ก โมเบียส | Main | กระทิงดุ123 »

ในช่วงนี้นอกจากหุ้นพลังงานและหุ้นสถาบันการเงินที่กำลังวิ่งขึ้นเป็นกระทิงแล้ว หุ้นอีกกลุ่มหนึ่งที่วิ่งขึ้นไม่น้อยไปกว่ากันก็คือหุ้นของกลุ่มธุรกิจบ้านจัดสรรซึ่งรวมถึงคอนโดก็วิ่งขึ้นไม่แพ้กัน ที่สำคัญ หุ้นหลายตัวไม่ใช่หุ้นตัวใหญ่ที่เป็นกลุ่มที่กำลังวิ่งนำตลาดอยู่ ธุรกิจพัฒนาอสังหาริมทรัพย์โดยเฉพาะที่สร้างบ้านและคอนโดมิเนียมขายนั้น เป็นธุรกิจที่ มีเสน่ห์ และเป็นหุ้นที่ ไม่เคยตาย ในตลาดหุ้นไทย เพราะคุณสมบัติสำคัญของหุ้นกลุ่มนี้ก็คือ เวลาที่มันวิ่ง มันจะขึ้นแรงมาก ตรงกันข้าม เวลาที่ลง มันก็ลงแรงมาก และไม่ว่าเวลาใด ปริมาณการซื้อขายมีมาก เรียกว่ามีสภาพคล่องสูงเมื่อเปรียบเทียบกับขนาดของกิจการ ดังนั้น ถ้าจะหาหุ้นเก็งกำไรที่เล่นสนุก ได้เสียกันเร็วแล้วละก็ นี่เลย!

แต่หุ้นบ้านจัดสรรนี้เป็นหุ้นที่มีความซับซ้อนและการวิเคราะห์ก็ต้องมองแตกต่างไปจากหุ้นของกิจการอื่นพอสมควร ถ้าคิดแบบธรรมดาเราก็อาจจะวิเคราะห์ผิดได้ ที่สำคัญก็คือ การดูตัวเลขผลประกอบการนั้น อาจจะใช้ไม่ได้และกลายเป็นกับดักให้เราเข้าไปติด และนี่ทำให้การดูค่า PE สำหรับธุรกิจบ้านจัดสรรนั้น มีความหมายน้อยกว่ากิจการอย่างอื่นอีกหลาย ๆ อย่าง

ความแตกต่างหรือแปลกไปจากธุรกิจอื่น ๆ ที่น่าสนใจเรื่องแรกก็คือ ตัวเลขผลประกอบการของธุรกิจบ้านจัดสรรที่ เพิ่งประกาศ มานั้น มักจะเป็นผลงานของบริษัทใน อดีต ที่ห่างไกล เช่น กำไรที่เห็นในวันนี้อาจจะเป็นเรื่องของการขายคอนโดที่ประสบความสำเร็จอย่างสูงเมื่อ สองปี ที่แล้ว เหตุผลก็คือ การรับรู้รายได้ส่วนใหญ่นั้น เพิ่งจะมาทำกันตอนคอนโดสร้างเสร็จและโอนกันเรียบร้อยหลังจากการสร้างเสร็จซึ่งใช้เวลาสองปี ดังนั้น เมื่อเราเห็นกำไรที่งดงามในวันนี้ ก็อย่าเพิ่งดีใจ เพราะการซื้อหุ้นนั้นหรือราคาหุ้นที่จะไปนั้นอยู่ที่ผลประกอบการที่จะเกิดขึ้นในอนาคต ไม่ใช่ผลประกอบการในอดีต

สิ่งที่ช่วยพิสูจน์หรือยืนยันในเรื่องของผลประกอบการของธุรกิจพัฒนาอสังหาริมทรัพย์ก็คือ ผลประกอบการของหุ้นในกลุ่มนี้ในไตรมาศแรกที่ผ่านมา นั่นก็คือ ในขณะที่เศรษฐกิจในไตรมาศแรกของปีนี้ตกต่ำที่สุดคือลบลงมาถึง 7% ซึ่งทำให้ผลประกอบการรวมของบริษัทจดทะเบียนลดลงถึงเกือบ 50% จากปีก่อน แต่ผลประกอบการของกลุ่มพัฒนาอสังหาริมทรัพย์ซึ่งโดยตรรกะแล้วควรที่จะถูกกระทบมากกว่าธุรกิจอื่นเนื่องจากเป็นสินค้าที่มีราคาสูงมากและผู้คนมักจะไม่อยากลงทุนซื้อในยามที่มีความไม่แน่นอนของการจ้างงาน กลับมีผลกำไร เท่าเดิม โดยที่หลายบริษัทมีผลกำไรมากกว่าเดิมมาก ดังนั้น ข้อสรุปของเรื่องนี้ก็คือ เวลาวิเคราะห์ดูพื้นฐานของกิจการบ้านจัดสรร อย่าเพิ่งใช้ตัวเลขกำไรในไตรมาศหรือแม้แต่ปีที่ผ่านมาเป็นตัวอ้างอิง

กิจการพัฒนาบ้านจัดสรรขายนั้น เป็นกิจการที่ต้อง เริ่มต้นใหม่ทุกปี นั่นคือ มันเป็นธุรกิจที่ต้องหาลูกค้าใหม่เกือบทั้งหมด ลูกค้า ขาประจำ ที่จะกลับมาซื้อซ้ำนั้นแทบไม่มีเพราะบ้านนั้น เวลาซื้อแล้ว ส่วนใหญ่ก็ไม่ซื้ออีกในชีวิตนี้ ดังนั้น การที่จะคาดหวังยอดขายและรายได้ในแต่ละปีก็มักจะทำได้ยาก การสร้างความภักดีในยี่ห้อหรือตัวสินค้าก็ดูเหมือนจะไม่ค่อยเกี่ยวข้องอะไร เหนือสิ่งอื่นใด ลูกค้าส่วนใหญ่ที่ซื้อบ้านนั้น เขามักจะเลือกที่ทำเลเป็นหลัก ส่วนเรื่องอื่น ๆ นั้นเป็นตัวประกอบ ดังนั้น การต่อสู้กันของผู้ประกอบการจึงอยู่ที่ทำเลซึ่งไม่มีใครได้เปรียบใครเนื่องจากทุกคนสามารถหาซื้อที่ดินที่ไหนก็ได้

ว่าที่จริง การทำธุรกิจบ้านจัดสรรนั้น บริษัทจำนวนมากแทบจะไม่ได้มีคนหรือหน่วยงานมากมายในการดำเนินงานเลย ยกเว้นเรื่องของที่ดินที่บริษัทต้องซื้อเองและการดูแลงานปฏิบัติการของบริษัทซึ่งก็ไม่ต้องใช้คนมากมายอะไรแล้ว บริษัทสามารถจ้างคนออกแบบบ้านหรือคอนโดให้หรูหราอย่างไรก็ได้โดยสถาปนิกชื่อดัง บริษัทสามารถจ้างบริษัทอื่นในการขายของโครงการหรือถ้าขายเองก็จ้างคนอื่นในการทำโฆษณา ขายได้แล้วบริษัทก็มักจะจ้างบริษัทอื่นเป็นคนสร้าง สรุปแล้ว การเป็นบริษัททำโครงการจัดสรรนั้นดูเหมือนไม่ใช่เรื่องยาก บางทีขอให้มีทำเลที่ดีก็สามารถประสบความสำเร็จอย่างสูงได้ และว่าที่จริงก็มีโครงการอย่างที่ว่าให้เห็นมาพอสมควรด้วย และนี่ก็มาถึงข้อสรุปที่ว่า บริษัทบ้านจัดสรรนั้น ส่วนใหญ่ไม่น่าจะมี Goodwill หรือค่าความนิยมในทางธุรกิจ ซึ่งถ้าจะขยายความก็คือ บริษัทพัฒนาอสังหาริมทรัพย์ส่วนใหญ่นั้น ไม่ได้มีลูกค้า ระบบการทำงาน ชื่อเสียงของยี่ห้อ และอื่น ๆ ที่ทำให้ธุรกิจมีค่ามากกว่ามูลค่าทางบัญชีของบริษัท

และนั่นนำมาถึงข้อสรุปสุดท้ายที่ว่า ถ้าพูดถึงมูลค่าพื้นฐานของหุ้นพัฒนาอสังหาริมทรัพย์แล้ว ผมคิดว่า หุ้นอสังหาริมทรัพย์ส่วนใหญ่นั้น ถ้าเราไม่สามารถหา ความ โดดเด่นพิเศษ ที่บริษัทอื่นทำไม่ได้หรือเลียนแบบไม่ได้ เราก็อาจจะเสี่ยงถ้าไปลงทุนในบริษัทที่มีราคาหุ้นสูงกว่ามูลค่าหุ้นทางบัญชีของบริษัท

ประเด็นที่สำคัญอีกเรื่องหนึ่งก็คือ แม้ว่าเราจะพบและลงทุนในหุ้นพัฒนาอสังหาริมทรัพย์ที่น่าสนใจและมีราคาต่ำกว่ามูลค่าพื้นฐานแล้ว สิ่งที่ควรคำนึงถึงก็คือ เราไม่ควรถือไว้ยาวนานเกินไป เพราะธุรกิจนี้มีลักษณะที่เป็นวัฏจักรขึ้นและลงเป็นรอบ ๆ ตามวัฏจักรเศรษฐกิจ และที่ยิ่งกว่านั้นก็คือ ผมเองไม่แน่ใจว่าธุรกิจนี้จะเป็นธุรกิจที่จะค่อย ๆ ตกต่ำลงไปเรื่อย ๆ หรือไม่ในระยะยาว เหตุผลก็คือ อัตราการเกิดของคนไทยลดลงมาก ถึงวันหนึ่งคนส่วนใหญ่อาจจะไม่จำเป็นต้องมีบ้านใหม่เพราะสามารถรับมรดกบ้านต่อจากพ่อแม่ได้ ดังนั้น การลงทุนในหุ้นบ้านจัดสรรนั้น เราต้องรู้ว่า นี่เป็นเกมที่ไม่สามารถซื้อไว้แล้วนั่งอยู่เฉย ๆ นาน ๆ ได้

อันนี้เน้นว่าอสังหาฯ แบบ Developer บ้านจัดสรรนะครับ (ไม่ใช่อสังหาฯ แบบครองที่ดิน แบบ AMATA หรือทำพื้นที่ให้เช่าแบบ CPN/MBK ซึ่งมีบางส่วนของธุรกิจอาจเป็น intersection กันอยู่บ้าง แต่ไม่เหมือนทั้งหมด)

สรุปคือ...อ่านยาก

1. วัฏจักร ไม่เจ๋งจริง...เจ็บตัว

ต้องระวังจัังหวะเข้า...จังหวะออก

2. งบปัจจุบัน เป็นผลงานย้อนหลัง ก็มี backlog อะไรน่านแหละ

ผลงานปัจจุบัน จะรู้ของจริงได้ดีแค่ไหน

3. อ่านตรงไหนจำไม่ได้ วงการนี้...หาความภักดีของลูกค้าไม่ได้

เพราะเราไม่ได้ซื้อบ้่านกันบ่อยๆ ไม่ได้เกิดการซื้อซ้ำ (ต่อให้เสี่ยๆ ซื้อบ้่านให้อนุภรรยา ก็ไม่น่าจะซื้อทุกเดือน)

ไหนเลยจะสู้เดินตากแอร์ Modern trade อยากจะแวะทุกเย็นก่อนกลับบ้าน ไม่มีอะไรทำก็ไปเดินเล่น ว่าจะไม่ซื้ออะไรแล้ว เผลอๆ อ่าว ลืมตัว...ต้องควักกระเป๋าจ่ายอีกจนได้แหละน่า

แต่ไปอ่านบทสัมภาษณ์พี่หมอสามัญชน เซียนแห่งวัฏจักร & turnaround

พูดไว้แล้วว่าวิกฤตรอบหน้า จะไม่พลาดหุ้นวงการนี้เป็นอันขาด เพราะความกระชากแรงของมัน เข้าข่ายไก่งวงบินเพนกวินเหินฟ้า เป็นเสน่ห์ของหุ้น Industry นี้

ผมเลยกลับไปดู 3-4 ปี ราคาย้อนหลัง & งบย้อนหลัง(ติดกับดักรึเปล่าหว่า?) ของ PS, SPALI, SIRI เอามาเรียงดูจนถึงปัจจุบัน....เออ....ก็น่าจะจริง:!:

-

nut776

- Verified User

- โพสต์: 3350

- ผู้ติดตาม: 0

หากจะมองข้ามหุ้นอสังหา...เพราะเหตุใดครับ

โพสต์ที่ 60

ตามที่ผมพล่ามไว้ตลอด

คือ หุ้นมันมี เวลา ของมัน

อย่างถ้า ฟองสบู่อสังหาแตก

ผมว่า lh จะกลายเป็นหุ้น vi ทันที

ผมว่าเรื่องหุ้น อสังหา คุณโยโย่ ออกจะเชี่ยว

ได้กำไรมาก็เยอะ (อ่านมาจากบลอกเค้าอะ)

อย่างนี้ก็ไม่น่าใช่ ว่า วีไอ ไม่สนใจใช่ไหมคับ

คือ หุ้นมันมี เวลา ของมัน

อย่างถ้า ฟองสบู่อสังหาแตก

ผมว่า lh จะกลายเป็นหุ้น vi ทันที

ผมว่าเรื่องหุ้น อสังหา คุณโยโย่ ออกจะเชี่ยว

ได้กำไรมาก็เยอะ (อ่านมาจากบลอกเค้าอะ)

อย่างนี้ก็ไม่น่าใช่ ว่า วีไอ ไม่สนใจใช่ไหมคับ

show me money.