วิธีหา

ไปที่

เอ จะสุ่ม หุ้น ตัวไหน เป็น ตัวอย่างดี

เอาใหญ่ สุด ptt

หุ้นค้าปลีกยอดนิยม cpall

หรือ เอาหุ้น commodities อย่าง sta

...(commodities ต้องอ่าน Lynch's beating the street)

เอา sta แล้ว กัน เพราะ ราคา ตอนนี้ ลง อยู่

ลองดู ว่า valuation matrix อื่น เป็น ยังไง

http://financials.morningstar.com/ratio ... ture=en-US

จะได้ TTM Free cash Flow = 10,994 (สังเกตุว่า ไม่ stability ก่อนหน้ายัง ลบ อยู่เลย)

หารด้วย

market value 01/06/2555=18,816.00

10,994/18,816

โอโฮ้=58% อะไร จะมากอย่างนั้น.(อาจคิดผิดก็ได้โปรดตรวจใหม่).(โปรดใช้วิจารณญาณ commodity มันขึ้นๆลงๆ)

เอาแค่เป็นตัวอย่างการคิด ..FCF Yield

...

ที่มาแนวคิด

http://www.investopedia.com/articles/fu ... z1wmN6NzVz

..

คราวนี้ ลอง

FCF/EV

แล้ว EV จะไปหาที่ไหน

มี ใน net เขาหาให้แล้ว

ไปที่

http://www.bloomberg.com/quote/STA:TB

จะได้

Enterprise Value (M THB) (ttm) 35,048.53

FCF/EV ก็เท่ากับ

10,994/35,048.53=31.36% ลดลงไปหน่อย

...

เพราะว่า EV

นั้น เอา MarketValue +TotalDebt - cash = EV

ประมาณนี้ ดูต่อได้ที่

http://www.toro.in.th/166/enterprise-va ... B8%AD.html

...

คราวนี้ กลับมา ของเมืองนอก

ของไทย ทำเป็นแค่ ต.ย. เพื่อ จะได้ หาค่า ได้ นะ ..

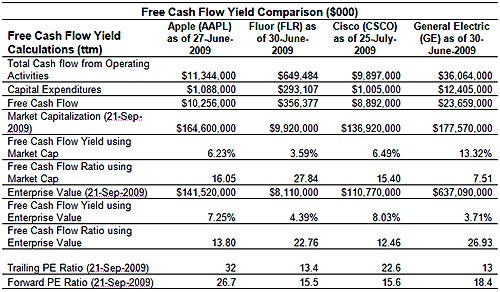

ต.ย. เมืองนอก ตาม chart

จะเห็นว่า

FCF yield แบบ Market Cap GE=13.3% ดีสุด apple=6.23% กลางๆ

แต่พอมาเป็น

FCF yield แบบ EV GE=3.7% apple=7.25%

ซึ่งถ้า ใช้ Trailing PE ตอนนั้น GE=13 apple=32

---

มันก็สะท้อน มุมมองของ หุ้น ออกมาอีกแบบ..

The Bottom Line

Free cash flow yield offers investors a better measure of a company's fundamental performance than the widely used P/E ratio. Investors who wish to employ the best fundamental indicator should add free cash flow yield to their repertoire of financial measures.

Like any indicator, you should not depend on just one measure. However, it is appropriate to employ measures that give you a fair picture of the fundamental performance of the company you are considering. Free cash flow yield is one such measure.

Read more: http://www.investopedia.com/articles/fu ... z1wmWiACHN