Amadeus เขียน:ขอถามหมอด้าบ้างนะครับ

Credit Default Swap จะหมดอายุราวๆเดือน 3 ปี2009 ใช่ไหมครับ

การอัดฉีดสภาพคล่อง เป็นการช่วย Default Protection Seller ให้อยู่จนจบ

เกมส์ใช่หรือไม่ครับ แล้วหลังจากเกมส์จบ seller จะรอดตัวไปไม่ต้องชดใช้

ค่าเสียหายที่เกิดขึ้นทั้งหมดใช่ไหมครับ แล้วใครจะต้องจ่ายครับ

- นี่จะเป็นข่าวร้ายที่สุดในวิกฤตครั้งนี้ไหมครับ หรือว่าทั่วโลกรับรู้เรื่องนี้ไปแล้วครับ :idea:

CDS มันเป็นสัญญา (คล้าย ๆ ประกัน) วันหมดอายุก็ขึ้นกับ CDS แต่ละตัวไป

พอหมดสัญญาแล้วก็สามารถซื้อใหม่ได้ครับ

แต่ rate จะเปลี่ยนไป

อาจจะแพงขึ้นหรือถูกลงขึ้นกับความเสี่ยงต่อ default

การอัดฉีดสภาพคล่อง ถ้าหมายความถึง AIG ก็คงใช่ครับ

เป็นการป้องกันไม่ให้ AIG ล้มซึ่งจะเป็นลูกโซ่ต่อไปอีกเยอะ

แต่การอัดฉีดนี้ไม่ได้ช่วยทำให้คนขาย CDS รอด

เพราะเขาก็ยังต้องจ่ายตามสัญญาอยู่ดี

(เช่นถ้าทำ CDS ไว้กับ AIG เพื่อป้องกันความเสี่ยงกรณีบริษัท

AAA ล้ม ถ้า AAA เกิดล้มหรือเบี้ยวหนี้จริง AIG ก็ต้องจ่าย)

แต่การเข้าไปอุ้ม AIG เพื่อให้ตลาดเกิดความเชื่อมั่น

เพราะ CDS นั้นมีส่วนน้อยเท่านั้นที่แย่

(คือ default แล้วต้องจ่าย) ไม่ได้แย่ไปทั้งหมด

ผมว่าความชั่วร้ายของ CDS CDO

อยู่ตรงที่มันเป็น systemic risk

ที่เกิดจากความบกพร่องในหลักการ

และหน่วยงานที่ควรจะควบคุม

CDO พูดกันไปมากแล้วเรื่องการเอาหนี้มายำรวมกัน

แต่งตัวให้ออกมาสวย แล้วขายต่อ

คนที่น่าจะต้องอับอายที่สุดในกรณีนี้ควรจะเป็น rating agencies

ทั้งหลาย (Moody's, S&P และ Fitch)

ที่เห็นแก่รายได้ค่าธรรมเนียมจนลืมหลักการของตนเอง

และจนถึงตอนนี้ rating agencies

ก็เป็นกลุ่มเดียวที่ไม่ต้องรับภาระความสูญเสียมหาศาล

(รับแต่คำด่า ซึ่งไม่มีผลอะไรเลยเพราะ 3

บริษัทนี้ผูกขาดวงการอยู่แล้ว)

CDS นั้นมีปัญหายิ่งใหญ่กว่าที่เราคิดตรงที่คนใช้ CDS

มากกว่าการเป็นเครื่องมือป้องกันความเสี่ยง ปัจจุบัน CDS

ขายกันในลักษณะอนุพันธ์คล้าย ๆ พวก index futures หรือ

option แทนที่จะเป็นกรมธรรม์ประกัน

บริษัทการเงินไหนในโลกนี้สามารถออก CDSได้หมดไม่เฉพาะบริษัทประกัน

(Lehman Brothers หรือแม้กระทั่งธนาคารทั่วไปก็ออกได้)

แถมนักลงทุนสามารถจะซื้อCDSได้

แม้ว่าตัวเองจะไม่ได้ถือตราสารหนี้ที่ตนเองต้องการป้องกันก็ได้ด้วย

(คือเก็งกำไรแท้ ๆ เลย)

ภาพความเสียหายมันเลยบิดเบี้ยวออกมาเยอะ

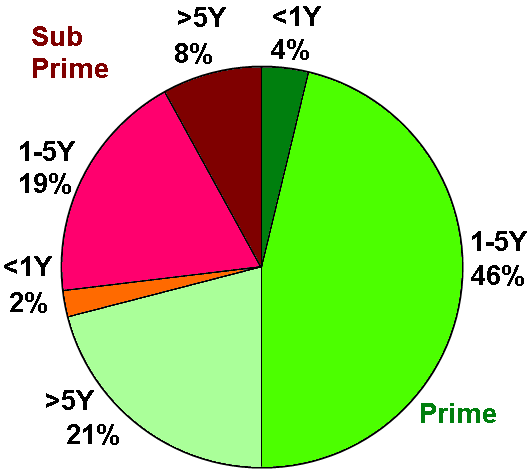

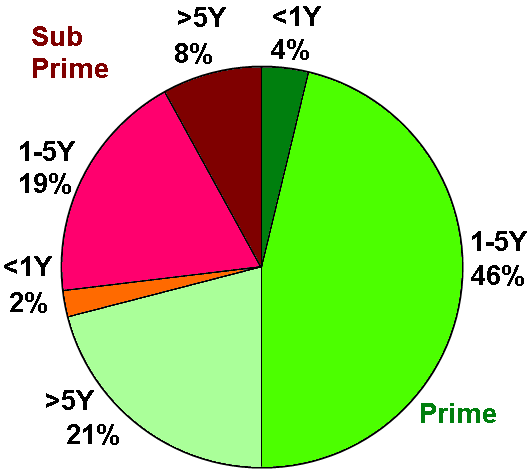

รูปนี้เป็นสัดส่วน CDS ของตราสารอนุพันธ์ CDO/MBS

ตลาดสินเชื่ออสังหาในอเมริกามี subprime อยู่ 20%

(เพิ่มจาก 9% ในปี 2000)

แต่ดู CDS จะเห็นว่าสัดส่วน subprime มันสูงกว่า

คือประมาณ 30%

(อาจะเป็นเพราะพวกนี้เสี่ยงสูง เลยมีคนซื้อ CDS มาก

หรืออาจเป็นเพราะคนขายชอบขาย subprime CDS

เพราะได้เงินมากกว่า หรืออาจเป็นเพราะคนเก็งกำไรชอบเก็งใน

subprime CDS มากกว่าเพราะมีโอกาสเกิดเรื่องมากกว่าก็ได

้ อันนี้ไม่มีใครรู้)

และความเสียหายของ CDO กับ CDS

มันต่างกันตรงที่ CDO สามารถ write down มูลค่าได้

(เช่นอาจจะลดลง 10, 20, 90% แล้้วแต่ชนิด)

แต่ CDS เกิดเรื่องแล้วต้องจ่ายแน่ ๆ

(คือเป็น all or none)