อาจารย์ของผม : ชาร์ลี มังเจอร์

-

humdrum

- Verified User

- โพสต์: 1961

- ผู้ติดตาม: 0

Re: อาจารย์ของผม : ชาร์ลี มังเจอร์

โพสต์ที่ 151

Jim Chanos 's Short Sell Strategy

source : พ่อมดแห่งการช๊อตเซล Jim Chanos Thu May 24, 2012

http://board.thaivi.org/viewtopic.php?f=1&t=52141

56. เมื่อน้ำมันปรับตัวสูงขึ้น บริษัทเสียผลประโยชน์มากเพราะอยู๋ในอุตสาหกรรมที่ต้องพึ่งพาน้ำมันมากใช่หรือไม่

57. ราคาทองคำที่มีแนวโน้มปรับตัวสูงขึ้นส่งผลกระทบต่อต้นทุนบริษัทใช่หรือไม่

คำอธิบาย : ตัวอย่างบริษัทจิวเวอร์รี่ได้รับผลกระทบด้านกำไรที่ปรับลดลง

58. คุณเป็นคนฟังแนวคิดของคนอื่นถึงแม้ลึกๆคุณอาจจะไม่เห็นด้วยก็ตามใช่หรือไม่

คำอธิบาย : คน 90% สนใจเรื่องทำอย่างไรให้ "ถูก" อย่างเดียว หากเขาคิดว่าแนวคิดของคุณผิดแล้ว เขาจะไม่ฟังคุณเลย แต่ถ้าคุณเป็นคนฟังแนวคิดของคนอื่นถึงแม้ลึกๆคุณอาจจะไม่เห็นด้วยก็ตาม คุณจะได้เรียนรู้อะไรมากกว่าสิ่งที่คน 90% นั้นไม่เคยรับรุ้มาก่อนในชีวิตเลยทีเดียว และเมื่อคุณนำมาพัฒนาให้สอดคล้องกับความสามารถที่คุณมีแล้วล่ะก็ พอถึงตอนนั้น คนอีก 90% ก็จะบอกว่าคุณเป็นคนเป็นเซียนการลงทุน

source : พ่อมดแห่งการช๊อตเซล Jim Chanos Thu May 24, 2012

http://board.thaivi.org/viewtopic.php?f=1&t=52141

56. เมื่อน้ำมันปรับตัวสูงขึ้น บริษัทเสียผลประโยชน์มากเพราะอยู๋ในอุตสาหกรรมที่ต้องพึ่งพาน้ำมันมากใช่หรือไม่

57. ราคาทองคำที่มีแนวโน้มปรับตัวสูงขึ้นส่งผลกระทบต่อต้นทุนบริษัทใช่หรือไม่

คำอธิบาย : ตัวอย่างบริษัทจิวเวอร์รี่ได้รับผลกระทบด้านกำไรที่ปรับลดลง

58. คุณเป็นคนฟังแนวคิดของคนอื่นถึงแม้ลึกๆคุณอาจจะไม่เห็นด้วยก็ตามใช่หรือไม่

คำอธิบาย : คน 90% สนใจเรื่องทำอย่างไรให้ "ถูก" อย่างเดียว หากเขาคิดว่าแนวคิดของคุณผิดแล้ว เขาจะไม่ฟังคุณเลย แต่ถ้าคุณเป็นคนฟังแนวคิดของคนอื่นถึงแม้ลึกๆคุณอาจจะไม่เห็นด้วยก็ตาม คุณจะได้เรียนรู้อะไรมากกว่าสิ่งที่คน 90% นั้นไม่เคยรับรุ้มาก่อนในชีวิตเลยทีเดียว และเมื่อคุณนำมาพัฒนาให้สอดคล้องกับความสามารถที่คุณมีแล้วล่ะก็ พอถึงตอนนั้น คนอีก 90% ก็จะบอกว่าคุณเป็นคนเป็นเซียนการลงทุน

-

humdrum

- Verified User

- โพสต์: 1961

- ผู้ติดตาม: 0

Re: อาจารย์ของผม : ชาร์ลี มังเจอร์

โพสต์ที่ 152

Dear value friends,

Future is unpredictable. Even if value investors are concerned about intrinsic values, the complex reality is that intrinsic values are bot carved in stones. How can you be sure that u are buying at a discount?

Value investor should position himself/herself to survive and prosper under any circumstances. Bad lucks can happen. Mistakens happen. Chaopaya river may overflow its bank this year or may be not, but we still buy flood insurance on our house. Simiarly, a value investor should pay attention to checklists as investing insurance premium against unexpected and unpredictable adversity.

Those who take advantage of Hongvalue 's advices have a good chance of enjoying long term success.

"Five Forces Model เป็น Model ที่สำคัญมากๆในการวิเคราะห์คุณภาพของธุรกิจ นักลงทุนควรมองให้ออกว่าบริษัทที่สนใจลงทุน มีสถานะอย่างไรตาม Model Five Forces และดูควบคู่ไปกับตัวเลขทางการเงิน จึงจะทำให้วิเคราะห์หุ้นอย่างรอบด้านจริงๆ"

hongvalue

source :Five Forces model by hongvalue Tue May 08, 2012

http://board.thaivi.org/viewtopic.php?f=1&t=51996

59. ธุรกิจที่บริษัททำอยู่มีคู่แข่งเข้ามาในอุตสาหกรรมเรายากไหม

คำอธิบาย: ถ้าธุรกิจที่บริษัททำอยู่สามารถมีรายใหม่เข้ามาได้ง่าย ก็ถือว่าเป็นปัจจัยทางธุรกิจที่ไม่ดีนักของบริษัท อย่างเช่น หุ้นนำเข้าถ่านหินที่ในอดีตเคยมี Gross Margin สูงถึง 30% ซึ่งถือว่าสูงมาก แต่ธุรกิจนี้ไม่ได้ใช้เงินลงทุนสูงมาก และไม่ต้องอาศัยความรู้เฉพาะทางอะไรมากนักเมื่อกำไรดี จึงทำให้มีบริษัทอื่นๆหันมานำเข้าถ่านหินมากขึ้น และทำให้กำไรของบริษัทที่เคยทำได้สูงก็ต้องลดลง เนื่องจากมีคู่แข่งเข้ามาเยอะขึ้น vธุรกิจที่มี Gross Margin สูง แต่ผู้เล่นรายใหม่ๆ เข้ามาได้ไม่ยาก หุ้นแบบนี้เป็นหุ้นที่เหมาะกับการเก็งกำไรมากกว่าลงทุนยาว เพราะในช่วงที่คู่แข่งยังไม่เข้ามาบริษัทก็สามารถที่จะ enjoy กับกำไรสูงๆได้ซักพัก แต่ถ้าถือนานๆ พอคู่แข่งเข้ามา แม้รายได้บริษัทจะโตแต่กำไรก็ลดลง ทำให้ wealth ของผู้ถือหุ้นไม่เพิ่มขึ้นในระยะยาว และอีกหนึ่งตัวอย่างก็คือ ธุรกิจอย่างโรงกลั่นและปิโตรเคมี ก็เป็นธุรกิจที่คู่แข่งเข้ามาได้ง่าย การเข้ามายากหรือง่ายนั้น เงินลงทุนที่สูงเป็นปัจจัยที่ไม่สำคัญนัก เพราะบริษัทใหญ่ๆเงินระดับหมื่นล้านก็ไม่ใช่จำนวนที่มากเกินไป ถ้า spread ปิโตรเคมีอยู่ในระดับสูง ใครๆก็อยากสร้างโรงงาน เพราะคืนทุนเร็ว แต่ถ้าใครๆที่มีเงินก็สร้างได้ พอ Spread สูงทุกคนก็แห่กันเข้ามา พอถึงเวลานั้นราคาสินค้าก็จะตกเพราะว่าคนแย่งกันขายของทำให้ผู้ถือหุ้นปิโตรเคมีหรือโรงกลั่นมักมีช่วงเวลา Honeymoon period ที่สั้น แตกต่างจากธุรกิจขุดเจาะน้ำมันที่ไม่ใช้ใครที่มีเงินก็ทำได้ เพราะประเทศต่างๆถือว่า น้ำมันและก๊าซธรรมชาติเป็นสมบัติของประเทศ ต้องมีการประมูล ต้องมีสัมปทาน ไม่ใช้ใครมีเงินอยากทำก็ทำได้ สิ่งนี้ทำให้กำไรของหุ้นขุดเจาะน้ำมันที่เป็นอัตรากำไรสุทธิ (Net Profit Margin) สูงถึง 30% ต่อเนื่องได้หลายปี ซึ่งถือว่าสูงมากๆ ปกติ Gross Margin (กำไรขั้นต้น) 30% ก็สูงแล้ว แต่นี้หักภาษีดอกเบี้ย ค่าใช้จ่ายแล้วยังเหลือกำไรถึง 30% และเป็นตัวเลขที่ทำได้ต่อเนื่องยาวนานด้วย เราจะไม่พบอัตรากำไรที่สูงขนาดนี้ในหุ้นปิโตร และโรงกลั่นเลย

Future is unpredictable. Even if value investors are concerned about intrinsic values, the complex reality is that intrinsic values are bot carved in stones. How can you be sure that u are buying at a discount?

Value investor should position himself/herself to survive and prosper under any circumstances. Bad lucks can happen. Mistakens happen. Chaopaya river may overflow its bank this year or may be not, but we still buy flood insurance on our house. Simiarly, a value investor should pay attention to checklists as investing insurance premium against unexpected and unpredictable adversity.

Those who take advantage of Hongvalue 's advices have a good chance of enjoying long term success.

"Five Forces Model เป็น Model ที่สำคัญมากๆในการวิเคราะห์คุณภาพของธุรกิจ นักลงทุนควรมองให้ออกว่าบริษัทที่สนใจลงทุน มีสถานะอย่างไรตาม Model Five Forces และดูควบคู่ไปกับตัวเลขทางการเงิน จึงจะทำให้วิเคราะห์หุ้นอย่างรอบด้านจริงๆ"

hongvalue

source :Five Forces model by hongvalue Tue May 08, 2012

http://board.thaivi.org/viewtopic.php?f=1&t=51996

59. ธุรกิจที่บริษัททำอยู่มีคู่แข่งเข้ามาในอุตสาหกรรมเรายากไหม

คำอธิบาย: ถ้าธุรกิจที่บริษัททำอยู่สามารถมีรายใหม่เข้ามาได้ง่าย ก็ถือว่าเป็นปัจจัยทางธุรกิจที่ไม่ดีนักของบริษัท อย่างเช่น หุ้นนำเข้าถ่านหินที่ในอดีตเคยมี Gross Margin สูงถึง 30% ซึ่งถือว่าสูงมาก แต่ธุรกิจนี้ไม่ได้ใช้เงินลงทุนสูงมาก และไม่ต้องอาศัยความรู้เฉพาะทางอะไรมากนักเมื่อกำไรดี จึงทำให้มีบริษัทอื่นๆหันมานำเข้าถ่านหินมากขึ้น และทำให้กำไรของบริษัทที่เคยทำได้สูงก็ต้องลดลง เนื่องจากมีคู่แข่งเข้ามาเยอะขึ้น vธุรกิจที่มี Gross Margin สูง แต่ผู้เล่นรายใหม่ๆ เข้ามาได้ไม่ยาก หุ้นแบบนี้เป็นหุ้นที่เหมาะกับการเก็งกำไรมากกว่าลงทุนยาว เพราะในช่วงที่คู่แข่งยังไม่เข้ามาบริษัทก็สามารถที่จะ enjoy กับกำไรสูงๆได้ซักพัก แต่ถ้าถือนานๆ พอคู่แข่งเข้ามา แม้รายได้บริษัทจะโตแต่กำไรก็ลดลง ทำให้ wealth ของผู้ถือหุ้นไม่เพิ่มขึ้นในระยะยาว และอีกหนึ่งตัวอย่างก็คือ ธุรกิจอย่างโรงกลั่นและปิโตรเคมี ก็เป็นธุรกิจที่คู่แข่งเข้ามาได้ง่าย การเข้ามายากหรือง่ายนั้น เงินลงทุนที่สูงเป็นปัจจัยที่ไม่สำคัญนัก เพราะบริษัทใหญ่ๆเงินระดับหมื่นล้านก็ไม่ใช่จำนวนที่มากเกินไป ถ้า spread ปิโตรเคมีอยู่ในระดับสูง ใครๆก็อยากสร้างโรงงาน เพราะคืนทุนเร็ว แต่ถ้าใครๆที่มีเงินก็สร้างได้ พอ Spread สูงทุกคนก็แห่กันเข้ามา พอถึงเวลานั้นราคาสินค้าก็จะตกเพราะว่าคนแย่งกันขายของทำให้ผู้ถือหุ้นปิโตรเคมีหรือโรงกลั่นมักมีช่วงเวลา Honeymoon period ที่สั้น แตกต่างจากธุรกิจขุดเจาะน้ำมันที่ไม่ใช้ใครที่มีเงินก็ทำได้ เพราะประเทศต่างๆถือว่า น้ำมันและก๊าซธรรมชาติเป็นสมบัติของประเทศ ต้องมีการประมูล ต้องมีสัมปทาน ไม่ใช้ใครมีเงินอยากทำก็ทำได้ สิ่งนี้ทำให้กำไรของหุ้นขุดเจาะน้ำมันที่เป็นอัตรากำไรสุทธิ (Net Profit Margin) สูงถึง 30% ต่อเนื่องได้หลายปี ซึ่งถือว่าสูงมากๆ ปกติ Gross Margin (กำไรขั้นต้น) 30% ก็สูงแล้ว แต่นี้หักภาษีดอกเบี้ย ค่าใช้จ่ายแล้วยังเหลือกำไรถึง 30% และเป็นตัวเลขที่ทำได้ต่อเนื่องยาวนานด้วย เราจะไม่พบอัตรากำไรที่สูงขนาดนี้ในหุ้นปิโตร และโรงกลั่นเลย

-

humdrum

- Verified User

- โพสต์: 1961

- ผู้ติดตาม: 0

Re: อาจารย์ของผม : ชาร์ลี มังเจอร์

โพสต์ที่ 153

60. บริษัทมีอำนาจต่อรองกับลูกค้าหรือไม่

คำอธิบาย : ถ้าบริษัทมีขนาดเล็กกว่าลูกค้าค่อนข้างมาก บริษัทมักจะไม่สามารถมี Gross Margin ที่สูงได้ เนื่องจากถ้าลูกค้าสั่ง Order เพิ่มก็จะต่อรองบริษัทช่วยลดราคาให้ ทำให้แม้มีรายได้เพิ่ม แต่ความสามารถในการทำกำไรมักจะไม่สูงขึ้น หุ้นของบริษัทผลิตชิ้นส่วนรถยนต์ส่วนใหญ่จะเป็นแบบนี้ เนื่องจากลูกค้าคือ ยี่ห้อรถต่างๆ ทีมีขนาดใหญ่กว่าบริษัทผลิตชิ้นส่วนมาก สมัยก่อนเคยมีหุ้นผลิตพัดลมอยู่ตัวนึง มีลูกค้าเพียงรายเดียว กรณีนี้ลูกค้าจะมีอำนาจต่อรองสูงมาก ต่อมาบริษัทเสียลูกค้ารายนี้ไป คนถือหุ้นเจ็บช้ำจนน้ำใบบัวบกก็ไม่สามารถช่วยได้ หรืออย่างหุ้นของบริษัทอิเล็กทรอนิกที่ออกแบบ ผลิต ประกอบวงจรอิเล็กทรอนิกแห่งนึง เมื่อ 4-5 ปีก่อน ที่ลูกค้าของบริษัท 5 บริษัทถูก Take Over และคนที่มา Take Over ไปก็ยกเลิกการสั่งสินค้ากับบริษัท เนื่องจากลูกค้า 5 รายที่โดน Take Over ไปมียอดสั่งซื้อของรวมกันเป็น % ที่มีนัยยะกับบริษัทจึงทำให้กำไรของบริษัทหายไปเยอะมาก บริษัทที่มีลูกค้าไม่กี่ราย ที่มีการซื้อของเป็นสัดส่วนที่เยอะ ถ้าวันไหนระเบิดเวลาเกิดระเบิดขึ้นมา (ลูกค้ายกเลิกคำสั่ง) ก็ตัวใครตัวมันละครับงานนี้ บริษัทที่ขายสินค้าอุปโภค บริโภค ที่คนจำนวนมากต้องซื้อ จะเป็นบริษัทที่ลูกค้าไม่มีอำนาจต่อรองกับบริษัทเลย เพราะลูกค้าแต่ละรายแทบไม่มีผลต่อยอดขาย และถ้าบริษัทเหล่านั้น สามารถปรับราคาขึ้น เมื่อเกิดเงินเฟ้อได้ด้วยละก็ ยิ่งดีเข้าไปใหญ่ หุ้นที่เข้าข่ายลักษณะนี้ เช่นค้าปลีก โรงพยาบาล จึงไม่น่าแปลกใจเลย ที่หุ้นเหล่านี้มักจะมี P/E สูงกว่า หุ้นยานยนต์ และอิเล็กทรอนิก

61. บริษัทมีอำนาจต่อรองกับ Supplier หรือไม่

คำอธิบาย : บริษัทค้าปลีกเป็นตัวอย่างที่ดีของธุรกิจที่มีอำนาจต่อรองที่สูง เนื่องจากการที่มีสาขาทั่วประเทศทำให้ ถ้าของๆใครได้ขายผ่านช่องทางของค้าปลีกเหล่านี้ ก็จะสามารถขายของได้ทั่วประเทศ ดังนั้นใครๆก็อยากให้ของๆตัวเองขายในร้านค้าปลีกเหล่านี้ ดังนั้นอำนาจต่อรองของบริษัทค้าปลีกจึงสูงมาก วิธีในการดูว่าบริษัทมีความเสี่ยงจาก Supplier ไหม คือต้องดูว่ามีคนที่สามารถป้อนวัตถุดิบให้กับบริษัทมากไหม ธุรกิจบางอย่างอาจต้องพึ่งพา วัตถุดิบบางอย่างซึ่งมีคนผลิตน้อย ทำให้บริษัทที่ขายมีอำนาจต่อรองสูงกับบริษัท

คำอธิบาย : ถ้าบริษัทมีขนาดเล็กกว่าลูกค้าค่อนข้างมาก บริษัทมักจะไม่สามารถมี Gross Margin ที่สูงได้ เนื่องจากถ้าลูกค้าสั่ง Order เพิ่มก็จะต่อรองบริษัทช่วยลดราคาให้ ทำให้แม้มีรายได้เพิ่ม แต่ความสามารถในการทำกำไรมักจะไม่สูงขึ้น หุ้นของบริษัทผลิตชิ้นส่วนรถยนต์ส่วนใหญ่จะเป็นแบบนี้ เนื่องจากลูกค้าคือ ยี่ห้อรถต่างๆ ทีมีขนาดใหญ่กว่าบริษัทผลิตชิ้นส่วนมาก สมัยก่อนเคยมีหุ้นผลิตพัดลมอยู่ตัวนึง มีลูกค้าเพียงรายเดียว กรณีนี้ลูกค้าจะมีอำนาจต่อรองสูงมาก ต่อมาบริษัทเสียลูกค้ารายนี้ไป คนถือหุ้นเจ็บช้ำจนน้ำใบบัวบกก็ไม่สามารถช่วยได้ หรืออย่างหุ้นของบริษัทอิเล็กทรอนิกที่ออกแบบ ผลิต ประกอบวงจรอิเล็กทรอนิกแห่งนึง เมื่อ 4-5 ปีก่อน ที่ลูกค้าของบริษัท 5 บริษัทถูก Take Over และคนที่มา Take Over ไปก็ยกเลิกการสั่งสินค้ากับบริษัท เนื่องจากลูกค้า 5 รายที่โดน Take Over ไปมียอดสั่งซื้อของรวมกันเป็น % ที่มีนัยยะกับบริษัทจึงทำให้กำไรของบริษัทหายไปเยอะมาก บริษัทที่มีลูกค้าไม่กี่ราย ที่มีการซื้อของเป็นสัดส่วนที่เยอะ ถ้าวันไหนระเบิดเวลาเกิดระเบิดขึ้นมา (ลูกค้ายกเลิกคำสั่ง) ก็ตัวใครตัวมันละครับงานนี้ บริษัทที่ขายสินค้าอุปโภค บริโภค ที่คนจำนวนมากต้องซื้อ จะเป็นบริษัทที่ลูกค้าไม่มีอำนาจต่อรองกับบริษัทเลย เพราะลูกค้าแต่ละรายแทบไม่มีผลต่อยอดขาย และถ้าบริษัทเหล่านั้น สามารถปรับราคาขึ้น เมื่อเกิดเงินเฟ้อได้ด้วยละก็ ยิ่งดีเข้าไปใหญ่ หุ้นที่เข้าข่ายลักษณะนี้ เช่นค้าปลีก โรงพยาบาล จึงไม่น่าแปลกใจเลย ที่หุ้นเหล่านี้มักจะมี P/E สูงกว่า หุ้นยานยนต์ และอิเล็กทรอนิก

61. บริษัทมีอำนาจต่อรองกับ Supplier หรือไม่

คำอธิบาย : บริษัทค้าปลีกเป็นตัวอย่างที่ดีของธุรกิจที่มีอำนาจต่อรองที่สูง เนื่องจากการที่มีสาขาทั่วประเทศทำให้ ถ้าของๆใครได้ขายผ่านช่องทางของค้าปลีกเหล่านี้ ก็จะสามารถขายของได้ทั่วประเทศ ดังนั้นใครๆก็อยากให้ของๆตัวเองขายในร้านค้าปลีกเหล่านี้ ดังนั้นอำนาจต่อรองของบริษัทค้าปลีกจึงสูงมาก วิธีในการดูว่าบริษัทมีความเสี่ยงจาก Supplier ไหม คือต้องดูว่ามีคนที่สามารถป้อนวัตถุดิบให้กับบริษัทมากไหม ธุรกิจบางอย่างอาจต้องพึ่งพา วัตถุดิบบางอย่างซึ่งมีคนผลิตน้อย ทำให้บริษัทที่ขายมีอำนาจต่อรองสูงกับบริษัท

-

humdrum

- Verified User

- โพสต์: 1961

- ผู้ติดตาม: 0

Re: อาจารย์ของผม : ชาร์ลี มังเจอร์

โพสต์ที่ 154

62. บรืษัทอยู่ในสภาพการแข่งขันในอุตสาหกรรมที่รุนแรงไหม

คำอธิบาย : ถ้าอุตสาหกรรมนั้นเติบโตเยอะ ผู้เล่นทุกคนที่มี Market Share เท่าเดิมก็จะมีกำไรเพิ่มขึ้น แต่เมื่ออุตสาหกรรมหยุดโต ผู้เล่นที่อยากโตต่อ ก็ต้องหันมาแย่งส่วนแบ่งการตลาดจากเจ้าอื่น กลยุทธ์ที่นิยมใช้คือการตัดราคา อย่างเช่น ผู้ให้บริการเครือข่ายมือถือ

63. สินค้าที่บริษัททำอยู่มีโอกาสที่ผู้บริโภคจะใช้น้อยลง เพราะมีสินค้าอย่างอื่นมาทดแทนไหม

คำอธิบาย: Internet ทำให้การซื้อหนังสือพิมพ์ลดลง หรือ คนนิยมขวดแบบ PET มากกว่าขวดแก้วเนื่องจากน้ำหนักเบา พกพาสะดวก ธุรกิจอะไรที่มีรายได้เกี่ยวกับขวดแก้วก็มีรายได้น้อยลง

64. เมื่อผู้บริโภคเปลี่ยนพฤติกรรม บริษัทอยู๋ในธุรกิจที่จะได้รับผลกระทบหรือไม่

คำอธิบาย : ธุรกิจประเภทเทคโนโลยีนั้นมักจะมีความเสี่ยงจากสินค้าทดแทนใหม่ๆ มากที่สุด เคยใช้เครื่องพิมพ์ดีด ก็หันมาใช้คอมพิวเตอร์แทน เคยใช้เพจเจอร์ก็หันมาใช้มือถือแทน ใช้เครื่องเล่นวีดีโอที่เป็นตลับก็หันมาใช้เครื่องเล่น VCD, DVD แทน ใช้โทรศัพท์มือถือธรรมดาก็กลายเป็นนิยมใช้ Smart Phone แทน ดังนั้นธุรกิจไหนที่มียอดขายเกี่ยวข้องกับเทคโนโลยีมากๆ ก็จะมีความเสี่ยงรายได้หาย เมื่อผู้บริโภคเปลี่ยนพฤติกรรม เราจำเป็นต้องรู้ว่าหุ้นที่เราลงทุนนั้น ขายสินค้าอะไร และควรติดตามพฤติกรรมของผู้บริโภคว่ามีแนวโน้มจะบริโภคเพิ่มขึ้นหรือลดลง เราสามารถโยงความสัมพันธ์ของหุ้นเทคโนโลยีกับงบกระแสเงินสดจากการลงทุนได้ด้วย เนื่องจากหุ้นที่ผลิตสินค้าที่ความต้องการผู้บริโภคเปลี่ยนแปลงบ่อย การจะต้องลงทุนเครื่องจักรใหม่ๆ เพื่อให้เข้ากับสินค้าใหม่ๆตลอดเวลา ทำให้เงินเหลือมาปันผลน้อย เพราะต้องลงทุนหนักตลอดเวลา

65. สินค้าของบริษัทสามารถทดแทนสินค้าอื่นๆ ได้หรือไม่

คำอธิบาย : ตัวอย่าง หุ้นนำเข้าถ่านหินเพื่อขายให้กับโรงงานอุตสาหกรรมเมื่อหลายปีก่อนโตเร็วมาก เพราะราคาน้ำมันเตาสูง ทำให้โรงงานอุตสาหกรรมเปลี่ยนหม้อไอน้ำจากใช้น้ำมันเตาเป็นใช้ถ่านหินแทน ทำให้หุ้นตัวนี้มีกำไรโตมาก เพราะสินค้าบริษัทไปทดแทนสินค้าอื่น แต่เนื่องจากธุรกิจนี้มีการเข้ามาแข่งขันของผู้ประกอบการรายใหม่ง่าย จึงทำให้บริษัทมี Gross Margin ที่ตกลงในที่สุด หรืออุตสาหกรรมค้าปลีกที่ขยายสาขาต่อเนื่อง ก็ถือว่าทดแทนร้านโชว์ห่วยแบบเดิมๆ เนื่องจากสินค้าที่หลากหลายเดินเข้าไปในร้าน ก็มีหนังสือขาย มี VCD DVD ขาย มีอาหารกล่องขาย ซึ่งทำให้คนชอบเข้าร้านสะดวกซื้อมากกว่าร้านโชว์ห่วยแบบเดิมๆ

66. บริษัทที่ลงทุนมี Five Forces Model ครบทั้งห้าตัวใช่หรือไม่

คำอธิบาย : บริษัทค้าปลีกเป็นธุรกิจที่มี Five Forces Model ที่เยี่ยมมาก ไม่ว่าจะเป็นอำนาจต่อรองกับ Supplier หรือลูกค้า ก็ถือว่าอยู่ในจุดที่ปลอดภัย ธุรกิจค้าปลีกขายของอุปโภค บริโภค ที่เป็นสิ่งจำเป็น จึงไม่มีสินค้าใดๆมาทดแทน ธุรกิจค้าปลีกที่เข้าไปจับจองพื้นที่ได้ก่อนจะเป็นกำแพงป้องกันคู่แข่งรายใหม่ๆที่เข้ามาที่หลังจะเสียเปรียบ ธุรกิจค้าปลีกไม่ค่อยมีการแข่งขันทางราคาอย่างดุเดือดเท่าไหร่ ดูเหมือนตลาดก็มองเรื่องนี้ออก P/E ของหุ้นค้าปลีกจึงค่อนข้างสูง เมื่อหลายปีก่อนตอนหุ้นค้าปลีก P/E ต่ำๆ เซียนหุ้นหลายคนมองออก ก็ซื้อหุ้นเก็บเอาไว้ ส่วนคนที่สนใจหุ้นค้าปลีกในตอนนี้ ก็ต้องเปรียบเทียบเองว่าราคาแพงไปหรือยัง หรือว่ายังต่ำกว่ามูลค่า เนื่องจากธุรกิจดีแต่ถ้าราคาแพงเกินไปก็ไม่น่าลงทุน

คำอธิบาย : ถ้าอุตสาหกรรมนั้นเติบโตเยอะ ผู้เล่นทุกคนที่มี Market Share เท่าเดิมก็จะมีกำไรเพิ่มขึ้น แต่เมื่ออุตสาหกรรมหยุดโต ผู้เล่นที่อยากโตต่อ ก็ต้องหันมาแย่งส่วนแบ่งการตลาดจากเจ้าอื่น กลยุทธ์ที่นิยมใช้คือการตัดราคา อย่างเช่น ผู้ให้บริการเครือข่ายมือถือ

63. สินค้าที่บริษัททำอยู่มีโอกาสที่ผู้บริโภคจะใช้น้อยลง เพราะมีสินค้าอย่างอื่นมาทดแทนไหม

คำอธิบาย: Internet ทำให้การซื้อหนังสือพิมพ์ลดลง หรือ คนนิยมขวดแบบ PET มากกว่าขวดแก้วเนื่องจากน้ำหนักเบา พกพาสะดวก ธุรกิจอะไรที่มีรายได้เกี่ยวกับขวดแก้วก็มีรายได้น้อยลง

64. เมื่อผู้บริโภคเปลี่ยนพฤติกรรม บริษัทอยู๋ในธุรกิจที่จะได้รับผลกระทบหรือไม่

คำอธิบาย : ธุรกิจประเภทเทคโนโลยีนั้นมักจะมีความเสี่ยงจากสินค้าทดแทนใหม่ๆ มากที่สุด เคยใช้เครื่องพิมพ์ดีด ก็หันมาใช้คอมพิวเตอร์แทน เคยใช้เพจเจอร์ก็หันมาใช้มือถือแทน ใช้เครื่องเล่นวีดีโอที่เป็นตลับก็หันมาใช้เครื่องเล่น VCD, DVD แทน ใช้โทรศัพท์มือถือธรรมดาก็กลายเป็นนิยมใช้ Smart Phone แทน ดังนั้นธุรกิจไหนที่มียอดขายเกี่ยวข้องกับเทคโนโลยีมากๆ ก็จะมีความเสี่ยงรายได้หาย เมื่อผู้บริโภคเปลี่ยนพฤติกรรม เราจำเป็นต้องรู้ว่าหุ้นที่เราลงทุนนั้น ขายสินค้าอะไร และควรติดตามพฤติกรรมของผู้บริโภคว่ามีแนวโน้มจะบริโภคเพิ่มขึ้นหรือลดลง เราสามารถโยงความสัมพันธ์ของหุ้นเทคโนโลยีกับงบกระแสเงินสดจากการลงทุนได้ด้วย เนื่องจากหุ้นที่ผลิตสินค้าที่ความต้องการผู้บริโภคเปลี่ยนแปลงบ่อย การจะต้องลงทุนเครื่องจักรใหม่ๆ เพื่อให้เข้ากับสินค้าใหม่ๆตลอดเวลา ทำให้เงินเหลือมาปันผลน้อย เพราะต้องลงทุนหนักตลอดเวลา

65. สินค้าของบริษัทสามารถทดแทนสินค้าอื่นๆ ได้หรือไม่

คำอธิบาย : ตัวอย่าง หุ้นนำเข้าถ่านหินเพื่อขายให้กับโรงงานอุตสาหกรรมเมื่อหลายปีก่อนโตเร็วมาก เพราะราคาน้ำมันเตาสูง ทำให้โรงงานอุตสาหกรรมเปลี่ยนหม้อไอน้ำจากใช้น้ำมันเตาเป็นใช้ถ่านหินแทน ทำให้หุ้นตัวนี้มีกำไรโตมาก เพราะสินค้าบริษัทไปทดแทนสินค้าอื่น แต่เนื่องจากธุรกิจนี้มีการเข้ามาแข่งขันของผู้ประกอบการรายใหม่ง่าย จึงทำให้บริษัทมี Gross Margin ที่ตกลงในที่สุด หรืออุตสาหกรรมค้าปลีกที่ขยายสาขาต่อเนื่อง ก็ถือว่าทดแทนร้านโชว์ห่วยแบบเดิมๆ เนื่องจากสินค้าที่หลากหลายเดินเข้าไปในร้าน ก็มีหนังสือขาย มี VCD DVD ขาย มีอาหารกล่องขาย ซึ่งทำให้คนชอบเข้าร้านสะดวกซื้อมากกว่าร้านโชว์ห่วยแบบเดิมๆ

66. บริษัทที่ลงทุนมี Five Forces Model ครบทั้งห้าตัวใช่หรือไม่

คำอธิบาย : บริษัทค้าปลีกเป็นธุรกิจที่มี Five Forces Model ที่เยี่ยมมาก ไม่ว่าจะเป็นอำนาจต่อรองกับ Supplier หรือลูกค้า ก็ถือว่าอยู่ในจุดที่ปลอดภัย ธุรกิจค้าปลีกขายของอุปโภค บริโภค ที่เป็นสิ่งจำเป็น จึงไม่มีสินค้าใดๆมาทดแทน ธุรกิจค้าปลีกที่เข้าไปจับจองพื้นที่ได้ก่อนจะเป็นกำแพงป้องกันคู่แข่งรายใหม่ๆที่เข้ามาที่หลังจะเสียเปรียบ ธุรกิจค้าปลีกไม่ค่อยมีการแข่งขันทางราคาอย่างดุเดือดเท่าไหร่ ดูเหมือนตลาดก็มองเรื่องนี้ออก P/E ของหุ้นค้าปลีกจึงค่อนข้างสูง เมื่อหลายปีก่อนตอนหุ้นค้าปลีก P/E ต่ำๆ เซียนหุ้นหลายคนมองออก ก็ซื้อหุ้นเก็บเอาไว้ ส่วนคนที่สนใจหุ้นค้าปลีกในตอนนี้ ก็ต้องเปรียบเทียบเองว่าราคาแพงไปหรือยัง หรือว่ายังต่ำกว่ามูลค่า เนื่องจากธุรกิจดีแต่ถ้าราคาแพงเกินไปก็ไม่น่าลงทุน

-

humdrum

- Verified User

- โพสต์: 1961

- ผู้ติดตาม: 0

Re: อาจารย์ของผม : ชาร์ลี มังเจอร์

โพสต์ที่ 155

สวัสดีครับคุณไอซ์

ผมนั่งดูราคา Facebook, Inc. (FB)-NasdaqGS

29.85 2.06(6.46%) 11:59AM EDT - Nasdaq Real Time Price

ไม่น่าเชื่อครับเห็นปะโคมข่าวกันน่าดู วันศุกร์ที่แล้วยังเห็นราคา 45 อยู๋เลยครับ

Buffett and Munger ไม่ได้สนใจในหุ้นตัวนี้ตั้งแต่แรก บัฟเฟตให้เหตุผลว่า เขาไม่เคยสนใจหุ้น IPO เลย เขากล่าวว่า "ความคิดที่ว่าบริษัทเปิดตัวออกหุ้นใหม่กับสาธารณะชนแล้วบอกทุกคนว่า หุ้นมีส่วนลดจากมูลค่าที่แท้จริงของบริษัทอยู่มาก อีกทั้ง คนขายยังเป็นคนกำหนดว่าเมื่อใดจะขายหุ้นอีกด้วย และยังมาบอกว่า การลงทุนนี้เป็นการลงทุนที่ดีที่สุดในชีวิต คำนวณอย่างไรแล้ว บอกได้เลยว่า นั่นเป็นสิ่งที่เป็นไปไม่ได้เลย"

บอกเป็นนัยหรือปล่่าว หุ้นที่ต่ำกว่ามูลค่าต้องไม่มีคนรู็เยอะ เวลาซื้อต้องให้คนซื้อเป็นคนกำหนดเวลาอย่างเช่นเวลาเกิด panic sell ไม่ใช่ไปแย่งกันซื้อหุ้นต่อคิวกันยาวเฟื้อยอย่างหุ้น facebook ผมคิดถึงเหมือนขนมอะไรนะครับที่ห้างแถวสยาม

เวลาซื้อต้องให้คนซื้อเป็นคนกำหนดเวลาอย่างเช่นเวลาเกิด panic sell ไม่ใช่ไปแย่งกันซื้อหุ้นต่อคิวกันยาวเฟื้อยอย่างหุ้น facebook ผมคิดถึงเหมือนขนมอะไรนะครับที่ห้างแถวสยาม

มังเกอร์ต่ออีกหน่อยครับ "ผมไม่ลงทุนในบริษัทที่ผมไม่เข้าใจ ผมไม่อยากเข้าใจบริษัทอย่าง facebook" กัดแรงตามไสตน์มังเกอร์ครับ แต่โลกเราต้องการคนอย่างนี้ ตอนที่เกิด suprime แกก็กัดคนใน wall street ซะน่วมไปทีแล้ว

ไม่ชอบ Facebook แต่ทั้งสองท่านก็ไม่ short against Facebook ครับ เขาบอกว่า "ผมไม่ช๊อตหุ้นเทคโนต่างๆเลย อย่าง facebook, Google, หรือว่า Apple -- เป็นบริษัทที่เยี่ยมยอดทั้งนั้นแต่ถ้ามองไปอีกห้าปีสิยปีข้างหน้า ผมไม่สามารถมองออกเลยว่ามูลค่าที่แท้จริงของบริษัทเหล่านั้นเป็นอย่างไร"

ทั้งสองท่านไม่เล่น facebook ครับ

ผมนั่งดูราคา Facebook, Inc. (FB)-NasdaqGS

29.85 2.06(6.46%) 11:59AM EDT - Nasdaq Real Time Price

ไม่น่าเชื่อครับเห็นปะโคมข่าวกันน่าดู วันศุกร์ที่แล้วยังเห็นราคา 45 อยู๋เลยครับ

Buffett and Munger ไม่ได้สนใจในหุ้นตัวนี้ตั้งแต่แรก บัฟเฟตให้เหตุผลว่า เขาไม่เคยสนใจหุ้น IPO เลย เขากล่าวว่า "ความคิดที่ว่าบริษัทเปิดตัวออกหุ้นใหม่กับสาธารณะชนแล้วบอกทุกคนว่า หุ้นมีส่วนลดจากมูลค่าที่แท้จริงของบริษัทอยู่มาก อีกทั้ง คนขายยังเป็นคนกำหนดว่าเมื่อใดจะขายหุ้นอีกด้วย และยังมาบอกว่า การลงทุนนี้เป็นการลงทุนที่ดีที่สุดในชีวิต คำนวณอย่างไรแล้ว บอกได้เลยว่า นั่นเป็นสิ่งที่เป็นไปไม่ได้เลย"

บอกเป็นนัยหรือปล่่าว หุ้นที่ต่ำกว่ามูลค่าต้องไม่มีคนรู็เยอะ

มังเกอร์ต่ออีกหน่อยครับ "ผมไม่ลงทุนในบริษัทที่ผมไม่เข้าใจ ผมไม่อยากเข้าใจบริษัทอย่าง facebook" กัดแรงตามไสตน์มังเกอร์ครับ แต่โลกเราต้องการคนอย่างนี้ ตอนที่เกิด suprime แกก็กัดคนใน wall street ซะน่วมไปทีแล้ว

ไม่ชอบ Facebook แต่ทั้งสองท่านก็ไม่ short against Facebook ครับ เขาบอกว่า "ผมไม่ช๊อตหุ้นเทคโนต่างๆเลย อย่าง facebook, Google, หรือว่า Apple -- เป็นบริษัทที่เยี่ยมยอดทั้งนั้นแต่ถ้ามองไปอีกห้าปีสิยปีข้างหน้า ผมไม่สามารถมองออกเลยว่ามูลค่าที่แท้จริงของบริษัทเหล่านั้นเป็นอย่างไร"

ทั้งสองท่านไม่เล่น facebook ครับ

-

humdrum

- Verified User

- โพสต์: 1961

- ผู้ติดตาม: 0

Re: อาจารย์ของผม : ชาร์ลี มังเจอร์

โพสต์ที่ 156

เอาประสบการณ์เข้าตลาดของ facebook มาเป็นบทเรียน checklist ของกองทุน

67. หลีกเหลี่ยงการลงทุนในหุ้น IPO ที่พึ่งเข้าตลาด เพราะ IPO อาจหมายแปลว่า Important out หรือ "ประตูทางออก" สำหรับผู้ถือหุ้นของบริษัท

คำอธิบาย : กรณีตัวอย่าง Facebook ที่กำลังโดนฟ้องจากนักลงทุนเนื่องจากราคาที่ปรับลงอย่างรวดเร็วหลังจากเข้าตลาด Facebook ถูกก่อตั้งในปี 2004 ตลอด 8 ปีที่ผ่านมา มีผู้ร่วมลงทุน ทั้งด้านความคิดสร้างสรรค์ แรงงาน และเงินตรา ที่มีสูตรคำนวณแลกเปลี่ยนเป็นหุ้นตามแบบฉบับของ Silicon Valley ผู้ลงทุนความคิดสร้างสรรค์ คือ Mark Zuckerberg และผู้ก่อตั้งอื่นๆ ผู้ลงทุนแรงงานคือพนักงานชุดแรกๆ และผู้ลงทุนเงินตราคือ Venture Capitalists และ Angel Investors ซึ่งทั้ง 3 กลุ่มนี้ มี Exit Strategy คือการ Cash Out เมื่อ Facebook เข้า IPO และสามารถขายหุ้น ซึ่งมีมูลค่าเป็นร้อยหรือพันเท่าของต้นทุน ทั้ง 3 กลุ่มนี้ คือผู้ได้ผลประโยชน์โดยตรงจาก IPO ของ Facebook

67. หลีกเหลี่ยงการลงทุนในหุ้น IPO ที่พึ่งเข้าตลาด เพราะ IPO อาจหมายแปลว่า Important out หรือ "ประตูทางออก" สำหรับผู้ถือหุ้นของบริษัท

คำอธิบาย : กรณีตัวอย่าง Facebook ที่กำลังโดนฟ้องจากนักลงทุนเนื่องจากราคาที่ปรับลงอย่างรวดเร็วหลังจากเข้าตลาด Facebook ถูกก่อตั้งในปี 2004 ตลอด 8 ปีที่ผ่านมา มีผู้ร่วมลงทุน ทั้งด้านความคิดสร้างสรรค์ แรงงาน และเงินตรา ที่มีสูตรคำนวณแลกเปลี่ยนเป็นหุ้นตามแบบฉบับของ Silicon Valley ผู้ลงทุนความคิดสร้างสรรค์ คือ Mark Zuckerberg และผู้ก่อตั้งอื่นๆ ผู้ลงทุนแรงงานคือพนักงานชุดแรกๆ และผู้ลงทุนเงินตราคือ Venture Capitalists และ Angel Investors ซึ่งทั้ง 3 กลุ่มนี้ มี Exit Strategy คือการ Cash Out เมื่อ Facebook เข้า IPO และสามารถขายหุ้น ซึ่งมีมูลค่าเป็นร้อยหรือพันเท่าของต้นทุน ทั้ง 3 กลุ่มนี้ คือผู้ได้ผลประโยชน์โดยตรงจาก IPO ของ Facebook

-

humdrum

- Verified User

- โพสต์: 1961

- ผู้ติดตาม: 0

Re: อาจารย์ของผม : ชาร์ลี มังเจอร์

โพสต์ที่ 157

ลืมใส่ souce ที่มาของคำอธิบายครับ

Facebook IPO ใครได้ ใครเสีย

http://www.bangkokbiznews.com/home/deta ... B8%A2.html

Facebook IPO ใครได้ ใครเสีย

http://www.bangkokbiznews.com/home/deta ... B8%A2.html

-

humdrum

- Verified User

- โพสต์: 1961

- ผู้ติดตาม: 0

Re: อาจารย์ของผม : ชาร์ลี มังเจอร์

โพสต์ที่ 158

Facebook, Wall Street and Shareholders: A Tale of Greed and Sorrow

http://beta.fool.com/kprogers/2012/05/2 ... lnk0000001

เป็นกรณีศึกษาครับ อีกหน่อยก็การเป็นประวัติศาสตร์ เคส Bulls and Bears อย่างนี้ผมจะชอบเก็บไว้อ่าน ประวัติศาสตร์ทั้งนั้นครับ เก็บไว้อ่าน ยิ่งอ่านยิ่งเข้าใจอะไรมากขึ้นเยอะและเร็วขึ้นอีกด้วย เคส Bears อย่างนี้ผมอ่านเป็นร้อยบริษัทเลย เอาไว้เป้นบทเรียนครับ เหมือนที่มังเกอร์ว่าไว้All I want to know is where I'm going to die so I'll never go อีกหลายปีเรื่อง facebook นี้ไม่จบง่าย ๆ

พูดถึงประวัติศาสตร์ ถ้าใครชอบ ต้องลองอ่าน The Lessons of History, by Will Durant ซึ่งเล่มนี้ยังเป้นเล่มโปรดของ Ray Dalio อีกด้วยครับ Will Durant ออกมาสิบกว่าเล่มครับ ตอนนี้การเป็นหนังสือหายากไปแล้ว แต่โชคดีมีคนใจดีเอามาให้โหลดบนเว็บได้

ขนาดมังเกอร์ยังแนะนำนักศึกษาคนหนึ่งให้อ่านประวัติศาสตร์ นักศึกษาคนนี้เล่าว่า "ตอนนั้นปี 1974 ผมกำลังปริญาโทที่ University of Southern California กำลังลงวิชา portfolio-management investment ตอนนั้นตลาดหุ้นกำลังปั่นป่วนเลยทีเดียวครับ และผมก็ไม่เข้าใจว่าทำไมราคาหุ้นถึงถูกขายในราคาต่ำขนาดนี้ได้ ตอนนั้นผมพึ่งเริ่มอ่านหนังสือ Security Analysis by Graham and Dodd พอดีเลยครับ กำลังสนใจเรื่องนี้ และก็โชคดีมากที่ตอนนั้น มหาวิทยาลัยเชิญวิทยากรพิเศษมาพูด ท่านชื่อ Charlie Munger ครับ ท่านมาพูดเกี่ยวกับ value investing พอจบชั่วโมงสอน หลังเลิกเรียนผมเดินไปถามท่านว่า "ถ้ามีบางอย่างที่ผมสามารถทำได้และมันจะทำให้ผมกลายเป็นนักลงทุนอาชีพที่ดีได้ สิ่งนั้นคืออะไรครับ" มังเกอร์ตอบว่า ‘Read history, read history, read history.’

ผ่านไป 38 ปี ปัจจุบันนักศึกษาคนนั้นคือ Robert Rodriguez, CEO, of FPA

http://beta.fool.com/kprogers/2012/05/2 ... lnk0000001

เป็นกรณีศึกษาครับ อีกหน่อยก็การเป็นประวัติศาสตร์ เคส Bulls and Bears อย่างนี้ผมจะชอบเก็บไว้อ่าน ประวัติศาสตร์ทั้งนั้นครับ เก็บไว้อ่าน ยิ่งอ่านยิ่งเข้าใจอะไรมากขึ้นเยอะและเร็วขึ้นอีกด้วย เคส Bears อย่างนี้ผมอ่านเป็นร้อยบริษัทเลย เอาไว้เป้นบทเรียนครับ เหมือนที่มังเกอร์ว่าไว้All I want to know is where I'm going to die so I'll never go อีกหลายปีเรื่อง facebook นี้ไม่จบง่าย ๆ

พูดถึงประวัติศาสตร์ ถ้าใครชอบ ต้องลองอ่าน The Lessons of History, by Will Durant ซึ่งเล่มนี้ยังเป้นเล่มโปรดของ Ray Dalio อีกด้วยครับ Will Durant ออกมาสิบกว่าเล่มครับ ตอนนี้การเป็นหนังสือหายากไปแล้ว แต่โชคดีมีคนใจดีเอามาให้โหลดบนเว็บได้

ขนาดมังเกอร์ยังแนะนำนักศึกษาคนหนึ่งให้อ่านประวัติศาสตร์ นักศึกษาคนนี้เล่าว่า "ตอนนั้นปี 1974 ผมกำลังปริญาโทที่ University of Southern California กำลังลงวิชา portfolio-management investment ตอนนั้นตลาดหุ้นกำลังปั่นป่วนเลยทีเดียวครับ และผมก็ไม่เข้าใจว่าทำไมราคาหุ้นถึงถูกขายในราคาต่ำขนาดนี้ได้ ตอนนั้นผมพึ่งเริ่มอ่านหนังสือ Security Analysis by Graham and Dodd พอดีเลยครับ กำลังสนใจเรื่องนี้ และก็โชคดีมากที่ตอนนั้น มหาวิทยาลัยเชิญวิทยากรพิเศษมาพูด ท่านชื่อ Charlie Munger ครับ ท่านมาพูดเกี่ยวกับ value investing พอจบชั่วโมงสอน หลังเลิกเรียนผมเดินไปถามท่านว่า "ถ้ามีบางอย่างที่ผมสามารถทำได้และมันจะทำให้ผมกลายเป็นนักลงทุนอาชีพที่ดีได้ สิ่งนั้นคืออะไรครับ" มังเกอร์ตอบว่า ‘Read history, read history, read history.’

ผ่านไป 38 ปี ปัจจุบันนักศึกษาคนนั้นคือ Robert Rodriguez, CEO, of FPA

-

humdrum

- Verified User

- โพสต์: 1961

- ผู้ติดตาม: 0

Re: อาจารย์ของผม : ชาร์ลี มังเจอร์

โพสต์ที่ 159

ค่า PEG

นักบินตอนตรวจร่างกาย ถ้าเป็นตรวจภายนอก เขาจะให้เราหันหน้าหากันแล้วจับผิดเพื่อนตรงข้ามว่ามีครบสามสิบสองไหม แต่ถ้าเป็นภายใน เขาจะล้วงเข้าไปหาในรูก้นเราแล้วหาว่าเราเป็นริดสีดวงหรือไม่ เขาจะไม่เอาคนที่เป็นริดสีดวงมาเป็นนักบินเพราะเวลาบินขึ้นข้างบนอากาศจะขยายและริดสีดวงก็หนีไม่พ้นกฏข้อนี้ ผมอยากตรวจดูว่า PEG หนีพ้นกฏข้อนี้หรือไม่ แต่การขยายตัวผมหมายถึงการขยายตัวของ greed and fear ของ Mr.Market

PEG น่าสนใจมากครับ มันกลบข้อเสียของ PE วิธีคิดก็ดูไม่ยาก มีสามตัวแปร

1.ราคาของหุ้น

2. กำไรต่อหุ้น

3. อัตราการเติบโตของกำไรต่อหุ้น

ซับซ้อนกว่า PE นิดเดียวโดยเอาอัตรการเติบโตของกำไรต่อหุ้นมาคิดด้วย

สมการ PEG ratio =(Price/Earnings ratio)/ Annual EPS growth

สองคนสำคัญของโลก นักฟิสิกส์อย่างไอไสตน์และนักชีวิทยาอย่างชาร์ล ดาวินใช้เวลาบั้นปลายจับผิดตนเอง ผมจะลองทำอย่างนั้นบ้างกับ PEG แต่ผมไม่มีความสามารถอย่างนั้น สมองน้อยๆ ของผมที่เป็นโรค Dyslexia ผมเป็นคนเข้าใจอะไรช้า ผมจะขอยืมวิธีจากนักคณิตศาสตร์ที่เก่งที่สุดคนหนึ่งของโลกที่ชื่อ Jacob Jacobbi มาใช้เวลาแก้ปัญหาโจทย์เลขที่ยากมากๆ เขาใช้วิธี invert ครับ ผมจะลองใช้วิธี invert กับ PEG เช่นกัน

สมมุติว่า หุ้นตัวหนึ่งชื่อ Humdrum ทำธุรกิจขายมันแกวยักษ์ มี PE 20 เท่าและนักวิเคราะห์ส่วนใหญ่ลงความเห็นเคาะอัตราการเติบโตของกำไรโดยเฉลี่ยของบริษัทนี้ตลอดระยะห้าปีข้างหน้าที่ 12% จับเศษหารส่วน PEG= 20/12 = 1.66

ส่วนอีกบริษัทชื่อ Humson ขายเครื่องดนตรีทรัมเปต มี PE สูงถึง 30 เท่า เติบโตตลอดห้าปีประมาณการ 40% จับเศษหารส่วน PEG = 0.75

ในการตีความหมาย ผมตีความว่าในอนาคต ราคาของบริษัท humdrum จะสะท้อนปรับตัวลงตามตลาดที่มีประสิทธิภาพ ในขณะที่บริษัท Humson ซึ่งมีค่าเป๊ก PEG แค่ 0.75 เท่านั้น แปลเอาว่า ราคาของบริษัทนี้ยังต่ำกว่ามูลค่าการเติบโตที่แท้จริงของบริษัทและในอนาคตราคาจะเพื่มขึ้นตามตลาดที่มีประสิทธิภาพเช่นกัน ผมแปลอย่างง่ายๆ บริษัทไหนมีค่าเป๊กเกิน 1 ถือว่าแพง และบริษัทไหนมีค่าเป๊กน้อยกว่า 1 ถือว่าถูก

ข้อเสียของ P/E คือ ถ้าบริษัทไหนมีอัตราเติบโตของกำไรมาก ๆ ค่า PE จะสูงตามไปด้วย ถ้าใช้แค่ค่าพีอีเป็นตัววัดบริษัท "จิ้งโจ้" เหล่านั้น ถือว่าแพงมาก ต้องใช้ค่าเป๊กถือว่าเหมาะสมกว่าตามความสามารถของบริษัทในการหากำไรที่เพิ่มขึ้น แต่ค่า PEG ทีสองเท่าก็ถือว่าแพงเช่นกัน

PEG มีข้อดีอีกอย่างครับ ผมถือว่าสำคัญมากครับ อย่างตัวอย่างหุ้น humdrum ที่ขายมันแกว และหุ้น Humson ขายทรัมเปต มันเหมือนคนละหน่วยเลย ดังนั้นเวลาเทียบค่า PE แต่ละ sector มันเปรียบเทียบกันไม่ได้ด้วยลักษณะของธุรกิจที่ต่างกัน แต่พอเอา growth เป็นตัวหาร ไม่ว่าข้ามไปอุตสาหกรรมไหน หรือ ตลาดคนละประเทศ เช่นไปเปรียบหุ้น humdrum ในตลาด Thai stock market กับ หุ้นเทเลคอม Telekomunikasi Indonesia ในตลาดหุ้นอินโนีเซีย มันเลยเทียบมวยได้ใกล้เคียงกันหมด แต่ PEG มันมีข้อเสียครับ มันมีความโน้มเอียง ใช้วัดหุ้นที่โตเท่านั้นและมองข้ามหุ้นที่เน้นจ่ายปันผล

ผมยกตัวอย่างบริษัทที่ถูกเรียกว่า "หุ้นพันธบัตร " หรือหุ้น defensive ที่ว่าเซฟๆ กำไรโตสักประมาณ 5% อยู๋ในชีวิต business cycle ช่วงระยะเวลาของบริษัททีไม่ต้องใชเงินลงทุนมาก ผลตอบแทนเงินปันผลต่อหุ้น 5% มีค่า PE 12 เท่า ค่า PEG = 12/5 = 2.50 มองป๊าดตัวนี้แพงมากเพราะมีค่ามากกว่าสองเท่า แต่ลองใส่ % ปันผลเข้าไปดูครับ 12 / (5 +5) = 1.2

ถ้ามองมุมนี้ หุ้นตัวนี้ยังไม่แพง

ค่าวัดทางการเงินต่างๆ ทั้ง EBITDA ทั้งค่า BETA ผมขอยกคำกล่าวของมังเกอร์ที่บอกว่า ค่าเหล่านี้ควรใส่คำว่า "bullshit" เข้าไปแทนได้เลย ผมแปลว่า "ค่าขี้วัว" สิ่งที่นักลงทุนเน้นคุณค่าควรให้สนใจคือคำพูดเบน แกรม ที่ว่า "เล่นในเกมของตัวเอง ชนะในเกมของตัวเอง อย่าพยายามชนะในเกมที่คนอื่นวางไว้" ถ้าค่า PEG เป็นส่วนหนึ่งในเกมของท่าน ท่านคงอาจทราบเช่นกันว่าในระยะยาวมันอาจใช่ไม่ได้เพราะค่า PEG ทุกบริษัทอาจวิ่งเข้าหาค่าตรงกลางที่ 1 เพราะ PEG ก็ไม่อาจหนีพ้นกฎของ fears or greed ของ Mr.Market เช่นกันครับ

อย่าลืมหา Margin of safety เผื่อเวลาใช้มันครับ

-

humdrum

- Verified User

- โพสต์: 1961

- ผู้ติดตาม: 0

Re: อาจารย์ของผม : ชาร์ลี มังเจอร์

โพสต์ที่ 160

ขอบคุณ

ขอบคุณความไม่มี ที่ทำให้รู้วิธีลุกขึ้นสู้

ขอบคุณความยากจน ที่ทำให้เป็นคนมุมานะ

ขอบคุณความล้มเหลว ที่ทำให้เกิดความเชี่ยวชาญ

ขอบคุณความผิดพลาด ที่ทำให้ฉลาดยิ่งกว่าเดิม

ขอบคุณความริษยา ที่ทำให้กล้าสร้างสรรค์สิ่งใหม่

ขอบคุณคำวิพากษ์วิจารณ์ ที่ทำให้ผลิบานอย่างไร้ข้อตำหนิ

ขอบคุณความไม่รู้ ที่ทำให้รู้จักครูชื่อประสบการณ์

ขอบคุณความผิดหวัง ที่ทำให้ตั้งสติเพื่อลุกขึ้นมาใหม่

ขอบคุณศัตรูที่แกร่งกล้า ที่ทำให้รู้ว่าเรายังไม่ใช่มืออาชีพ

ขอบคุณมหกรรมคอรัปชั่น ที่ทำให้เราอยากสร้างสรรค์การเมืองใหม่

ขอบคุณความป่วยไข้ ที่ทำให้เราตั้งในดูแลสุขภาพ

ขอบคุณความทุกข์ ที่ทำให้รู้ว่าความสุขมีค่าแค่ไหน

ขอบคุณความพลัดพราก ที่ทำให้เราสละจากความยึดติดถือมั่น

ขอบคุณเพลิงกิเลส ที่ทำให้เรามีเหตุอยากถึงพระนิพพาน

ขอบคุณความตาย ที่ทำให้ฉากสุดท้ายของชีวิตสมบูรณ์แบบ

ว.วชิรเมธี

-

humdrum

- Verified User

- โพสต์: 1961

- ผู้ติดตาม: 0

Re: อาจารย์ของผม : ชาร์ลี มังเจอร์

โพสต์ที่ 161

[/color][/quote]คำแนะนำสำหรับคนที่สนใจประวัติศาสตร์

ประวัติศาสตร์กว้างมาก เราเก่งกันเรื่องการลงทุนอยู่แล้ว ก็ใช้ความได้เปรียบของเรา ใช้ความรู็จาก value invetsing มาใช้ว่าจะศึกษากับประวัติศาสตร์อย่างไร ความรู้ที่ว่านี้ คือ นายตลาด สองส่วนเผื่อเพื่อความปลอดภัย และสามการเข้าใจธุรกิจในกรอบของ circle of competence มันใช้จริงๆ ครับ ผมทำอย่างนั้นบ่อยครั้งกับสิ่งต่างๆ ที่ผมพยายามทำความเข้าใจ เริ่มจากตั้งคำถามว่าจะเริ่มอย่างไร ตัวเราคือใคร ต้องถามว่าเราถนัดแบบไหน เว็บนี้สนใจแต่เรื่องตลาดหุ้น เราก็บีบให้เข้าทาง circle of competence ของเรา เราก็เริ่มอย่างนั้น การลงทุนก็ยังกว้างอยู๋มาก ถ้าเรายังจับต้นปลายทางไม่ถูก เราอาจเริ่มจากสิ่งที่เราคุ้นเคย อย่างเช่น เงินกระดาษ หรือ ธนบัตร

อย่างอเมริกา มีสองคนในแบงค์ดอลไม่ได้เป็นประธานาธิบดี อเมริกาเอามาขึ้นหน้าแบงค์ เขาเป้นระบบทุนนิยม เขายกย่องคนแบบนั้น แต่ที่เกาหลี เขาเอาคนดีที่ซื่อสัตย์มาขึ้นหน้าแบงค์ คนเกาหลียกย่องคนแบบนั้น แต่ละประเทศก็ใช้คนสำคัญต่างกัน เราก็พอเดาออกคร่าว ว่าประเทศนั้นแกนกลางของประเทศเขาคืออะไร

ตัวอย่างแบงค์ร้อยดอลนี้เป็น เบนจามิน แฟรงคลิน คนนี้เป็นฮี่โร่ของ ชาลี มังเกอร์ เป็นคนแรกของโลกที่คิดเรื่องพิมพ์เงินกระดาษมาใช้ อเมริกามีหนี้บานเบอะเลยเพราะไปยืมเงินฝรั่งเศสมาใช้รบกับอังกฤษ มีแต่เงินเหรียญอย่างเดียว แต่เบน แฟรงคลิน เขาก็ได้ประโยชน์ถึงขั้นรวยทีเดียวเพราะตัวเองทำโรงพิมพ์ เขาก็ได้รับสัมปทานในการพิมพ์แบงค์ อเมริกาพิมพ์แบงค์ออกมาแล้วก็เริ่มตกลงกันระหว่างประเทศต่างๆ ว่าจะเอาทองมาเป็นตัววัดปริมาณของเงินที่จะพิมพ์ออกมา ผมอ่านจากเว็บนี้ก็ได้ความรู็มากมาย เขาเป็นเว็บเกี่ยวกับคอมพิวเตอร์ แต่นักเขียนเขาสนใจเรื่องอื่นด้วย และเขียนหลายบทความเกี่ยวกับเรื่องอื่นๆ ได้ดีมากเช่นกันครับ

กำเนิดดอลลาร์

http://www.arip.co.th/businessnews.php?id=404312

ต้องขอบคุณครับ

คนที่สอง อเลกซานเดอร์ แฮมมิลตัน คนนี้คนอเมริกันยกย่อง เป็นบิดาของระบบทุนนิยม เป็นคนแรกที่เป้นรัฐมนตรีกระทรวงการคลัง เขาวางรากฐานระบบธนาคาร การเงิน ตลาดหุ้น เป็นคนสำคัญมากทีเดียวครับ สิ่งที่ยูโรปกำลังเจอตอนนี้เหมือนกันอย่างบังเอิญ น่าสนใจครับ เหมือนฉายหนังซ้ำ ย้อนประวัติศาสตร์ไปยุคของอเมริกาในสมัยแฮมมิลตันกำลังวางรากฐานให้กับรัฐต่างๆของอเมริกาที่ตอนนั้นยังต่างคนต่างปกครองตนเอง ยังไม่รวมกันเป้น The United States ผมมีเว็บภาษาอังกฤษที่อธิบายเหตุการณ์นี้ ภาษาอ่านง่าย เข้าใจง่าย เขาเขียนดีมาก

Hamilton and the federalist financial revolution, 1789–1795

by Richard Sylla

http://www.alexanderhamiltonexhibition. ... lution.pdf

ต้องขอบคุณครับ

บีบให้แคบลงไปอีก สำหรับเขาสนใจหนังสือเกี่ยวกับการลงทุนตรงๆ เลย ผมก็มีแนะนำเช่นกันครับ Wall Steet : มุมมองเกี่ยวกับวอลล์สตรีท ในฐานะศูนย์กลางของตลาดเงินตลาดทุนอเมริกาและของโลก ไม่ใช่เรื่องแปลก แต่มุมมองว่าด้วยฐานะของวัฒนธรรมในหนังสือเล่มนี้ กลับไม่มีใครพูดถึงมาก่อน จึงถือว่าเป็นการบุกเบิกที่สำคัญทีเดียว เว็บผู็จัดการ review book เขาสรุปไว้กระชับได้ใจความเป็นภาษาไทยได้ดีมากครับ

http://www.gotomanager.com/books/detail ... new&id=729

ต้องขอบคุณเช่นกันครับ

อีกเล่มชื่อ Manias, Panics, and Crashes : A History of Financial Crisis เล่มนี้ส่วนตัว ชอบมากเช่นกันครับ

ทางเว็บนี้ เขาก็เขียนได้ดีครับ

http://www.aripnetwork.com/businessnews.php?id=403569

ต้องขอขอบคุณ

ชาร์ลส คินเดิลเบอร์เกอร์ คนเขียนหนังสือชื่อดังเรื่อง Manias, Panics, and Crashes : A History of Financial Crisis เคยกล่าวเอาไว้ว่า แวดวงของธุรกิจโดยเฉพาะในตลาดทุนของโลกนั้น มักจะวนเวียนอยู่กับ 4 ขั้นตอนของวิวัฒนาการที่ซ้ำซากกัน คือ ช่วงฟักตัวก่อนทะยานขึ้น ช่วงเห่อตามกระแส ช่วงตื่นตูม และ ช่วงพังทะลาย ทั้ง 4 ช่วงเวลานี้ คือวงจรของความโลภที่แก้ไม่หายในโครงสร้างแบบทุนนิยม

หรือจะอ่านเอาเฉพาะที่เป็น crisis อย่างเดียว เป็นการเฉพาะเจาะจงลงไปเลยนั้น ต้องอ่านเว็บนี้

http://www.bangkokbiznews.com/home/deta ... B8%B9.html

ต้องขอบคุณเช่นกันครับ

ผมมีรายชื่อหนังสือแนะนำสักสี่ห้าเล่มที่อาจจะสนใจ

1. เมลท์ดาวน์ MELTDOWN : The end of the age of greed คนเขียนชื่อ พอล เมสัน (Paul Mason) ครับ

2. เธอะ ครันช์ THE CRUNCH : How greed and in competence sparked the credit crisis คนเขียนชื่อ อเล็กซ์ บรูมเมอร์ (Alex Brummer)

3. กำเนิดวิกฤติการเงิน มีชื่อเป็นภาษาอังกฤษ ว่า The Origin of Financial Crises คนเขียนชื่อ จอร์จ คูเปอร์ (George Cooper) เล่มนี้จะเน้นไปพูดเรื่องธนาคารกลางและฟองสบู่ในระบบสินเชื่อมากหน่อย

4. ประวัติศาสตร์วิกฤติการเงิน มีชื่อเป็นภาษาอังกฤษ ว่า Manias, Panics and Crashes : A History of Financial Crises เป็นนักวิชาการสองคนร่วมกันเขียน คนหนึ่งคือ ชาร์สส์ พี. ไคนเดิลเบอร์เกอร์ (Charles P. Kindleberger) เล่มนี้มีคนแนะนำผมมาก่อนแล้ว ตอนไปเลือกหนังสือเจอเล่มนี้เข้าโดยบังเอิญก็เลยรีบซื้อเลย ไม่ต้องเสียเวลาพลิกดูก่อน

5. พายุคลั่ง มีชื่อเป็นภาษาอังกฤษ ว่า The Storm : The world economic crisis & what it means คนเขียนชื่อ วินซ์ เคเบิล (Vince Cable)

บทสรุป

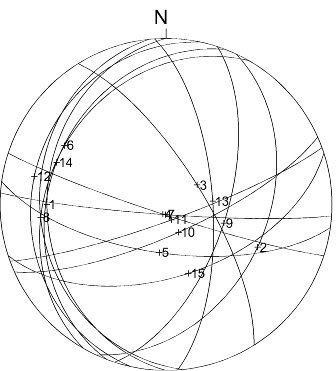

อ่านประวัติศาสตร์นานๆ คลุกมานาน บางทีเราก็อยากย่อให้มันเป็นภาพ เหมือนที่คำกล่าว A picture is worth 1000 words. สุดท้ายถ้าอยากเหมือนผมที่เอาไปติดที่ห้องทำงานไว้เตือนตัวเอง เอาเป็นภาพเลย บางทีก็ขี้เกียจอ่าน เป็นโพสเตอร์ขนาดใหญ่ที่รวบรวมเหตุการณ์วิกฤติ เขาเอาต้มยำกุ้งของไทยไปรวมด้วย ก็ต้องรูปนี้ครับ

This graphic is based on the New York Times and Wall Street Journal best seller This Time Is Different: Eight Centuries of Financial Folly by Carmen M. Reinhart & Kenneth S. Rogoff. Using data developed by Reinhart and Rogoff, it maps the cyclical history of financial crisis from 1810 to 2010 for sixty-six countries representing 90% of world GDP.

http://s147.photobucket.com/albums/r287 ... sis650.gif

ต้องขอบคุณเช่นกันครับ

-

humdrum

- Verified User

- โพสต์: 1961

- ผู้ติดตาม: 0

Re: อาจารย์ของผม : ชาร์ลี มังเจอร์

โพสต์ที่ 162

Value Investing Hedge Fund

Mohnish Pabrai of Pabrai Investment Funds

Bruce Berkowitz of Fairholme Fund

Lloyd Khaner of Khaner Capital

Carlo Cannell of Cannell Capital

Patrick Degorce of Theleme Partners

Amitabh Singhi of Surefin Investments

Guy Spier of Aquamarine Capital

Paul Sonkin of Hummingbird Value

Lei Zhang of Hillhouse Capital Management

Tom Russo of Semper Vic Partners

Humdrum of Humdrum Capital Fund

-

humdrum

- Verified User

- โพสต์: 1961

- ผู้ติดตาม: 0

Re: อาจารย์ของผม : ชาร์ลี มังเจอร์

โพสต์ที่ 163

หุ้นไทย....ในเคส ยุบสภา ปฏิวัติ หรือเกิดความวุ่นวาย ย้อนรอยการชุมนุมกับตลาดหุ้น "ยุบสภา"

ฉุดหุ้นแรงกว่ารัฐประหาร

http://www.stock2morrow.com/showthread. ... 174&page=1

ฉุดหุ้นแรงกว่ารัฐประหาร

http://www.stock2morrow.com/showthread. ... 174&page=1

-

iceberg

- Verified User

- โพสต์: 258

- ผู้ติดตาม: 0

Re: อาจารย์ของผม : ชาร์ลี มังเจอร์

โพสต์ที่ 165

สวัสดีครับ

มาหาความรู้เพิ่มเติม ที่คุณ humdrum โพสตครับ

ไปแอบอ่านห้องใหญ่ มาเหมือนกันครับ เรื่อง PEG,EBITDA

มีบางท่านอาจไม่เข้าใจวิธีคิดของคุณ humdrum นะครับ

คุณ humdrum เป็นแบบนี้ครับ

หากต้องการรู้ข้อเสียของอะไรก็ตาม ให้โพสต์ข้อดีของมัน

แต่หากต้องการรู้ข้อดีของมัน จงโพสต์แต่ข้อเสียของมัน

สำหรับความคิดผมแล้ว คำตอบของคุณ humdrum เป็นแบบนี้ครับ

มาหาความรู้เพิ่มเติม ที่คุณ humdrum โพสตครับ

ไปแอบอ่านห้องใหญ่ มาเหมือนกันครับ เรื่อง PEG,EBITDA

มีบางท่านอาจไม่เข้าใจวิธีคิดของคุณ humdrum นะครับ

คุณ humdrum เป็นแบบนี้ครับ

หากต้องการรู้ข้อเสียของอะไรก็ตาม ให้โพสต์ข้อดีของมัน

แต่หากต้องการรู้ข้อดีของมัน จงโพสต์แต่ข้อเสียของมัน

สำหรับความคิดผมแล้ว คำตอบของคุณ humdrum เป็นแบบนี้ครับ

-

humdrum

- Verified User

- โพสต์: 1961

- ผู้ติดตาม: 0

Re: อาจารย์ของผม : ชาร์ลี มังเจอร์

โพสต์ที่ 166

Margin of Safety

สวัสดีครับ

ผมมีความคิดเหมือนฟันเลื่อย เดี๋ยวขึ้นเดี๋ยวลง สร้างความวิงเวียนให้กับลุกน้อง เวลาลงทุนในบริษัท ผมมักสร้างสมมุติฐานของตนเอง แล้วทดสอบมันด้วยเทคนิคการ invert เสมอ เพื่อให้การ balance ทางความคิดของเราครับ ผมเคยทำผิดมาก่อน ผมจึงไม่เชื่อในตัวเองมากเกินไปอีกแล้วและคอยจับผิดตนเอง ทำอย่างนี้แล้วส่วนตัวผมชอบที่จะหาเรื่องตนเองตลอด และที่สำคัญเพื่อคิดค้นเทคนิตใหม่ๆ ของ MOS ขึ้นมาตลอด

ตัวอย่างสมมุติผมต้องการ long ซื้อหุ้นสัก 1 ล้าน ผมอาจจะเริ่มต้นด้วยการขายออก short สัก 2-3 แสน ดูว่ามีคนแย่งขายหรือไม่ หรือดูว่ามีคนตั้งรับซื้อหรือไม่ จากประสบการณ์ผมกับเทคนิคนี้ หุ้นที่ซื้อยากคือหุ้นที่มักให้ผลตอบแทนที่ดีกว่าเสมอ แต่ทำอย่างนี้ระวังข้ออันตราย ถ้ามองจากมุมหลักคณิตศาสตร์ pure mathematics การ Short เวลาไม่เป็นอย่างที่คิด หุ้นตัวนั้นมันจะกินสัดส่วน % เทียบกับทั้งพอร์ตให้โตมากขึ้นเรื่อยๆ ถือว่าเสี่ยงมากเวลามันผิดพลาด เทคนิครับมือกับ Short Strategy's Limitations คือ การกระจายการ short ไปหลายๆ ตัว อย่าให้มันมากเกินไปกับความเสี่ยงในตัวกลยุทธ์ short ของมันเองครับ หลักง่ายๆ ใช้อะไรก็ต้องดูขอเสียของมันก่อน ถ้าเราหาไม่เจอ โพสในเว็บก็ได้ครับ ลองคุยกับสมาชิกท่านอื่นท่เขาไม่ชอบความคิดของเรา หรือลองยกสถานการณ์แบบนักบินที่เขาฝึกกัน เขาฝึกกับเครื่อง simulator แล้วครูจะลองสร้าง harzard ขึ้นมา ไม่ใช่ตัวเดียว แต่เป้นหลายตัวพร้อมๆ กัน แล้วดูว่าเราจะรับมืออย่างไร จากนั้นถ้าวิธีมันถูกต้อง คราวนี้ก็ทำซ้ำแล้วซ้ำอีกให้เกิดความชำนาญ ผมสามารถแยกนักลงทุนเน้นคุณค่าที่เก่งได้ด้วยความคิดอย่างนี้ เขาฝึกเทคนิค value investing จนเกิดความเชี่ยวชาญและสามารถบอกจุดบกพร่องของมันได้

ในขณะที่ Long เวลาราคามันตกลง หุ้นตัวนั้นเมื่อเทียบ % กับพอร์ตก็จะเล็กตามไปด้วย ความเสี่ยงก็จะหดลงตามกรอบของมัน

ด้วยความเข้าใจที่อธิบายด้วยคณิตศาสตร์อย่างนี้ ก็หลัก Algebra ที่เรียนตอนมัธยม ไม่มีอะไรซับซ้อนครับ เราก็เอามาปรับใช้ในการบริหารพอร์ต ดังนั้นเวลา Short สัดส่วนคร่าว ๆ ไม่ควรเกิน 1% ของพอร์ต และเวลา Long ผมก็ให้น้ำหนักแต่ละตัวไม่เกิน 5 % ยกเว้นว่ามีอะไรที่ดีมากผ่าน cheklist ของบริษัทเกือบหมด อย่างนี้ก็เพิ่มเป็น 10% แต่นานๆ จะเจอทีครับ

ชาลี มังเกอร์เคยพูดถึง วิชาฟิสิกส์ ควรใช้หลักการของมันในการปรับใช้กับอาชีพการลงทุน ผมไม่ชอบเรียนฟิสิกส์เลยเพราะมีอคติกับครูที่สอน ไปแอบขอเรียนจากคนที่เก่งฟิสิกส์อย่าง Richard Feynman เขาได้ the Nobel Prize-winning ทางฟิสิกส์ คนนี้ ชาลี มังเกอร์พูดถึงบ่อยครั้ง สิ่งเดียวที่ผมจำได้แม่น คือ สุนทรพจน์ของเขา เรือง "อย่าหลอกตัวเอง" จาก The Feynman principle ที่บอกว่า "You must not fool yourself—and you are the easiest person to fool," แล้วเอามันมาปรับใช้กับบริหารพอร์ต

ผมปรับใช้อย่างไรหรือครับ ผมไม่มีความสามารถเหมือนมังเกอร์ เขามองอะไรป๊าดเดียวก็บอกจุดอ่อนของมันได้ และผมก็ไม่มีความสามาถเหมือนบัฟเฟตที่สามารถทันอารมณ์ greed และ fear ของตัวเองได้ตลอดเวลา ดังนั้นเวลาลงทุน ก็ต้องมี checklist คอยปรับให้อะไรมันรอดพ้นจากกับดักของ fears and greeds ไปได้ ส่วนใหญ่เอามาจากข้อผิดพลาดที่พบเห้นในตลาด อย่างมีผู็บริหาร CEO ท่านหนึ่งในตลาดหุ้น ผมไปอ่านเจอจากหนังสือที่ไม่ใช่การลงทุน เขามีเมียน้อย และเมียกำลังขอหย่า ฟ้องร้องเรียกเงินหลายสิบล้าน ข้อมูลอย่างนี้ตลาดหลักทรัพย์เขาไม่เอามาลง ผมปรับพอร์ตลงทันที เพราะสมาธิเขาเสียแล้ว กับตันตอนนี้สมาธิไม่อยู๋กับการขับเครื่องบินแล้ว ผู้โดยสารอย่างผมขอเซฟ liverage position ไว้ก่อนดีกว่า หลังจากนั้นเขาก็โดนบอร์ดบีบให้ลาออก ราคาหุ้นก็สะท้อนปรับลงเลยทันที พื้นฐานของบริษัทเปลี่ยนหรือปล่าวผมไม่แน่ใจ แต่พื้นฐานผู็บริหารกำลังแขวนบนเส้นได้ เราก็ต้องระวัง

สมัยก่อน ไทเกอร์เก่งมาก ไมมีใครชนะได้ นักกอล์ฟอวุโสผิวขาวท่านหนึ่งบอกว่า ถึงเก่งก็ยังเด็กมาก ขาดประสบการณ์ชีวิต ถ้าจะล้มไทเกอร์ มีสองอย่าง คือหนึ่ง สุขภาพมีปัญหา สองเรื่อง ครอบครัวมีปัญหา ไทเกอร์ล้มจริงๆ เพราะไปมีกิ๊ก ชีวิตคู่พัง ชีวิตการเล่นกอล์ฟพังไปด้วย สังคมไม่ยอมรับแล้ว ขนาดกับเมียตัวเองยังไม่ซื่อสัตย์ คนอเมริกันเขาก็มองอย่างนั้น

Buffett กับ Munger ทั้งสองท่าน match กันมากนะครับ ส่วนผสมนี้มันสำเร็จมาแล้ว มันน่าจะใช้กับนักลงทุนคนไทยได้ไหม ผมเลยจับลูกน้องเป็นคู่ตะเกียบทำงานด้วยกัน ไม่มีใครวิเคราะห์หุ้นคนเดียว คนหนึ่งต้องเหมือนมังเกอร์ อีกคนต้องเหมือนบัฟเฟต ผมพยามยามมองหานักลงทุนใหม่ๆ ที่มีคุณสมบัติอย่างนั้น แล้วจับพวกเขามาทำงานด้วยกัน ผลกำไรเป็นเครื่องยืนยันได้ดีครับ

ผมมีลุกน้องหลายคนที่เวลาเข้ามาใหม่และมักเข้าใจผิดเกี่ยวกับความสามารถของผู้จัดการกองทุนในการคาดคะเนสิ่งต่างๆ ที่กำลังจะเกิดขึ้น ใช่ครับ ผมมองไปข้างหน้า แต่ถ้าผมสามารถมองเห็นทุกอย่างได้จริง ผมคงไม่ต้องมาเป็นนักลงทุนเน้นคุณค่าแล้ว ผมมองไปข้างหน้าและหาทาง MOS ป้องกันต่างหาก เพราะผมเชื่อว่า ไม่มีอะไรแน่นอน ผมจึงต้องหา MOS ส่วนนักลงทุนท่านอื่น ถ้าใครเชื่อว่าสามารถคาดเดาตลาดได้โดยไม่มีทางผิดพลาด ก็ไม่ต้องมาเป้นนักลงทุนเน้นคุณค่าให้เสียเวลาครับ

คุณสมบัติของนักลงทุนเน้นคุณค่าต้อง "ไม่หลอกตัวเอง" ต้องยอมรับตัวเองว่า ทำผิดพลาดได้ ผมเคยมีลูกน้องบอกว่า อย่างพี่ไม่มีวันทำผิดพลาดได้ เข้าใจผมผิดครับ ไปว่าพวกเขาไมได้ พวกเขายังเด็ก พวกเขาดูประวัติการลงทุนของบัฟเฟตกับมังเกอร์ ดูจากประวัติการลงทุนของนักลงทุนเน้นคุณค่าคนอื่นที่ออกตามสื่อ และเชื่อว่า ใครก็ตามที่ลงทุนแนว Value Investing จะมีประวัติการลงทุนที่ดีและงย่อมจะมีภูมิคุ้มกันต่อความผิดพลาดอย่างแน่นอน ผมมักขำกับความคิดแบบนี้เสมอ ผมไม่เคยสนว่าผมมีความสามารถในการ "ตีแตก" บริษัทได้เก่งขนาดไหน ผมทำผิดพลาดเต็มไปหมดเลย แต่สิ่งที่ผมเก่งกว่าคนอื่น คือ ผมยอมรับข้อผิดพลาดตัวเองเก่งกว่าคนอื่น นั่นคือเคล้ดลับของความสำเร็จของมังเกอร์และบัฟเฟตที่ผมเอามาปรับใช้ จดจำเกี่ยวกับความผิดพลาดของตนเองและคนอื่น แต่เราไม่เก่งอย่างทั้งสองท่าน เราก็ต้องทำ checklists ขึ้นมาเหมือนนักบินเขาทำจนเป็นนิสัย พวกเขาหา MOS ทางป้องกันและฝึกมันจนชำนาญนั่นเองครับ

ถ้าเรามั่นใจว่า เราไม่เคยหลอกตัวเอง เราก็ไม่ต้องมี MOS ครับ

-

humdrum

- Verified User

- โพสต์: 1961

- ผู้ติดตาม: 0

Re: อาจารย์ของผม : ชาร์ลี มังเจอร์

โพสต์ที่ 167

I have the strategy during the time until Mr.Market shows any signs of hysteria. One of the best rule I learn from value investing is to do nothing, abosolutely nothing unless there is sonething to do. Most speculators tend to do the opposite of what is required of value investing success. They cut their profits short and let their losses run.

-

humdrum

- Verified User

- โพสต์: 1961

- ผู้ติดตาม: 0

Re: อาจารย์ของผม : ชาร์ลี มังเจอร์

โพสต์ที่ 168

สวัสดีครับ

ในขณะที่กองทุนไสต์ VI เริ่มมากขึ้นในอเมริกา ในอินเดียเองก็ถือว่าก้าวไปไกลกว่าของไทยมาก ผมมีเพื่อนอินเดียเป็นผู้บริหารกองทุนแนว Vi เช่นกัน ผมได้เขียนอีเมลไปถามว่า นายมีมาตรวัดรับคนทำงานอย่างไร เขากรุณาตอบมา ผมแปลดังนี้ครับ

ในขณะที่กองทุนไสต์ VI เริ่มมากขึ้นในอเมริกา ในอินเดียเองก็ถือว่าก้าวไปไกลกว่าของไทยมาก ผมมีเพื่อนอินเดียเป็นผู้บริหารกองทุนแนว Vi เช่นกัน ผมได้เขียนอีเมลไปถามว่า นายมีมาตรวัดรับคนทำงานอย่างไร เขากรุณาตอบมา ผมแปลดังนี้ครับ

มาตรฐานการเลือก value investor ในปัจจุบันพิจารณาจากความถนัดดังนี้

1. มีหลักความคิดและเข้าใจหลักการทาง Mr.Market , Margin of Safety, และ Businesslike Investing สามารถดัดแปลงมาสร้างให้เป็นระบบการบริหารพอร์ตการลงทุนได้

1. มีหลักความคิดและเข้าใจหลักการทาง Mr.Market , Margin of Safety, และ Businesslike Investing สามารถดัดแปลงมาสร้างให้เป็นระบบการบริหารพอร์ตการลงทุนได้

แน่นอนครับหลักการของเบน แกรม ไม่เข้าใจได้อย่างไร แซวซะหน่อยครับ

แน่นอนครับหลักการของเบน แกรม ไม่เข้าใจได้อย่างไร แซวซะหน่อยครับ

มาตรฐานการเลือก value investor ในปัจจุบันพิจารณาจากความถนัดดังนี้

-

humdrum

- Verified User

- โพสต์: 1961

- ผู้ติดตาม: 0

Re: อาจารย์ของผม : ชาร์ลี มังเจอร์

โพสต์ที่ 169

-

humdrum

- Verified User

- โพสต์: 1961

- ผู้ติดตาม: 0

Re: อาจารย์ของผม : ชาร์ลี มังเจอร์

โพสต์ที่ 171

-

humdrum

- Verified User

- โพสต์: 1961

- ผู้ติดตาม: 0

Re: อาจารย์ของผม : ชาร์ลี มังเจอร์

โพสต์ที่ 172

-

humdrum

- Verified User

- โพสต์: 1961

- ผู้ติดตาม: 0

Re: อาจารย์ของผม : ชาร์ลี มังเจอร์

โพสต์ที่ 173

:

-

humdrum

- Verified User

- โพสต์: 1961

- ผู้ติดตาม: 0

Re: อาจารย์ของผม : ชาร์ลี มังเจอร์

โพสต์ที่ 174

vm: 8. สุขภาพดี มีชีวิตชีวา สนใจกีฬา มีความสนุกและทะเยอทะยานที่จะได้ประลองฝีมือ

บัฟเฟตกับบิล เกตชอบเล่นเกมบริดจ์มากครับ เกมนี้ดีตรงไหน ผมขอยกคำพูดของอาจารญ์เซกฮอสเซอร์ที่บอกว่าเกมนี้

บัฟเฟตกับบิล เกตชอบเล่นเกมบริดจ์มากครับ เกมนี้ดีตรงไหน ผมขอยกคำพูดของอาจารญ์เซกฮอสเซอร์ที่บอกว่าเกมนี้

"Playing bridge well requires analytic ability to understand and evaluate probabilities and make informed decisions. It also requires players to put themselves in other peoples shoes and consider their opponents situation and strategy. Finally, its important to be able to cope well with individual and team disappointment. Indeed, I has become a worse technical player, but a better partner, in part because of learning to share the successes and disappointments as a teammate rather than as an individual."

อันนี้ใหม่สำหรับผมครับ กองทุนเขาเริ่มวิจัยว่าเอาเกมบริดจ์เป็นตัววัดคนเข้าทำงาน แต่ยังไม่ใช้นะครับ แค่กำลังวางรายละอียดตรวจสอบว่าเป็นไปได้มากแค่ไหน ผมไม่แน่ใจว่ากองทุนของคุณ Mudley ใช้ Poker ในการรับคนฝึกงานหรือปล่่าว

อันนี้ใหม่สำหรับผมครับ กองทุนเขาเริ่มวิจัยว่าเอาเกมบริดจ์เป็นตัววัดคนเข้าทำงาน แต่ยังไม่ใช้นะครับ แค่กำลังวางรายละอียดตรวจสอบว่าเป็นไปได้มากแค่ไหน ผมไม่แน่ใจว่ากองทุนของคุณ Mudley ใช้ Poker ในการรับคนฝึกงานหรือปล่่าว

"Playing bridge well requires analytic ability to understand and evaluate probabilities and make informed decisions. It also requires players to put themselves in other peoples shoes and consider their opponents situation and strategy. Finally, its important to be able to cope well with individual and team disappointment. Indeed, I has become a worse technical player, but a better partner, in part because of learning to share the successes and disappointments as a teammate rather than as an individual."

-

humdrum

- Verified User

- โพสต์: 1961

- ผู้ติดตาม: 0

Re: อาจารย์ของผม : ชาร์ลี มังเจอร์

โพสต์ที่ 175

NOTE : ( ล่าสุดเขากล่าวสุนทรพจน์ที่งาน Festival of Economics วันที่ 2 มิถุนายนที่ผ่านมาที่ประเทศอิตาลี ผมว่าเป็นสุนทรพจน์ที่ดีที่สุดของเขา เขาใช้ภาษาที่เข้าใจง่ายขึ้น และเรียบเรียงอธิบายอะไรคือสาเหตุของเหตุการณ์วิกฤตในยุโรปได้อย่างละเอียด Credit : The Full Text Of George Soros' Famous Speech : Festival of Economics/ June 2, 2012/Trento, Italy : http://www.businessinsider.com/full-tex ... ech-2012-6 )

-

humdrum

- Verified User

- โพสต์: 1961

- ผู้ติดตาม: 0

Re: อาจารย์ของผม : ชาร์ลี มังเจอร์

โพสต์ที่ 176

สำหรับเขาแล้ว value investing skill ที่ถูกฝึกกันมานั้นต้องสำคัญกว่านิสัยส่วนตัว เขาก็มองว่านิสัยส่วนตัวแก้ยากมาก ต้องคัดออกอย่างเดียว ทุกคนมี personality characteristics ซึ่งอาจไม่เหมาะกับหลักการ value investing เสมอไปครับ

-

humdrum

- Verified User

- โพสต์: 1961

- ผู้ติดตาม: 0

Re: อาจารย์ของผม : ชาร์ลี มังเจอร์

โพสต์ที่ 177

เขาเจอปัญหามาอย่างนี้ เขาก็ใส่ MOS เข้าไปในการคัดคนโดยพัฒนา techniques ที่ใช้วินิจฉัย actual behaviors และประเมิณผล personal performaces ของผู้สมัครได้ ซีงผมจะเขียนในบทความต่อไปอาทิตย์หน้าว่าเขา test กันอย่างไร และ มี questionnaires อย่างไรบ้างครับ

กลุ่ม Marginal Investors คนที่เขาหลีกเหลี่ยงมีลักษณะเฉพาะตัวคือพวกสุดโต่งทั้ง positives and negatives คนกลุ่มนี้อารมณ์เปลี่ยนแปลงง่าย ก้าวร้าวกว่า โทษโน้น โทษนี่ และชอบใช้อารมณ์มากกว่าเหตุผลครับ ข้อสังเกตครับ โดยทั่วๆ ไป successful value investors เป็นคนที่มี well-balanced personality สามารถใช้ลักษณะความมั่นคงทางอารมณ์เฉพาะตัวให้เหมาะกับสถานการณ์ได้โดยไม่ต้องมีอิทธิพลจากใครหรือปัจจัยภายนอกมาครอบงำได้ง่ายๆครับ

สวัสดีครับ Have a nice weekend krab

สวัสดีครับ Have a nice weekend krab

กลุ่ม Marginal Investors คนที่เขาหลีกเหลี่ยงมีลักษณะเฉพาะตัวคือพวกสุดโต่งทั้ง positives and negatives คนกลุ่มนี้อารมณ์เปลี่ยนแปลงง่าย ก้าวร้าวกว่า โทษโน้น โทษนี่ และชอบใช้อารมณ์มากกว่าเหตุผลครับ ข้อสังเกตครับ โดยทั่วๆ ไป successful value investors เป็นคนที่มี well-balanced personality สามารถใช้ลักษณะความมั่นคงทางอารมณ์เฉพาะตัวให้เหมาะกับสถานการณ์ได้โดยไม่ต้องมีอิทธิพลจากใครหรือปัจจัยภายนอกมาครอบงำได้ง่ายๆครับ

-

humdrum

- Verified User

- โพสต์: 1961

- ผู้ติดตาม: 0

Re: อาจารย์ของผม : ชาร์ลี มังเจอร์

โพสต์ที่ 178

*** Footnotes ข้อระมัดระวังในการใช้คำ quotes

สวัสดีครับ

คำ quotes คือ คำที่เรายกมาจากคำพูดของคนอื่น คนพูดเขาพูดยาวเลย แต่คนที่ quotes เขาเอามาท่อนเดียวหรือสั้นๆ ผมก็ต้องไปอ่านหาเพิ่มเติมว่ามาจากไหน อย่าง เวลาอ่าน Security Analysis ของเบน แกรม นี่เห็นได้ชัด ถ้าอ่านหน้าอย่างเดียว ไม่ค่อยได้อะไร แต่ถ้าตามอ่าน appendix หรือ footnotes ที่เขาใส่ไว้ตัวเล็ก ๆ หรือกรอบเล็ก ๆ เมื่อผมไปตามอ่านเล่มอื่นจากตรงนั้น ความเข้าใจก็มากขึ้นเมื่อกลับมาอ่าน Security Analysis อีกครั้ง

เวลาอ่านคำ quotes สมัยก่อนผมชอบอ่านมาก กระชับ สั้นๆ เอาเนื้อ ๆ เลย ตอนนั้นเคยคิดว่าดีกว่าอ่านหนังสือซะอีก ประหยัดเวลาได้ตั้งเยอะ แต่พอประสบการณ์นานๆ เข้า มีคนมาถามว่าผมเคยเขียนบทความอย่างนั้น ผมพูดอย่างนั้น หมายถึงอะไร ผมลืมไปด้วยซ้ำ ต้องให้เขาบอกว่าเอามาจากบทความไหน ผมเริ้่มให้นำหนักคำ quotes น้อยลง แต่ไปเพิ่มน้ำหนักว่าเขาพุดตอนไหน พูดเมื่อไหร่ พูดกับใคร แล้วพูดเพราะมีแรงจูงใจอะไร เขาพูดเพราะว่าเขาผ่านประสบการณ์อะไรมา ตอนนี้เขายังเชื่อในคำพูดอย่างนั้นอีกหรือไม่

แล้วก็มานั่งคิดว่า คนอื่นไม่เข้าใจที่เขียน เพราะอะไร ผมยกคำ Quotes ของคนอื่นมามาเขียนบทความ อย่างของมังเกอร์ เอามาเยอะมาก แต่เวลายกมา คนอ่านกลับก็ไม่เข้าใจเท่ากับที่เราเข้าใจ ก็ต้องไปหาตั้นตอหรือฉบับจริงตอนที่เขาใช้ประโยคนั้น บางทีผมต้องอ่านทั้งสุนทรพจน์ เพราะเขาปูเนื้อเรื่องเอาไว้ยาวมาก

ผมเปรียบเหมือนสาวใช้ที่บ้าน

เกือบทุกคนเลยที่มาทำงาน ชอบดูละคร และดูได้ทุกเรื่อง พอโฆษณาเรื่องนี้ ก็เปลี่ยนไปอีกเรื่อง สมาธิดีมาก สามารถจับใจความเรื่องต่างๆ ได้เร็วมาก เนื้อเรื่องก็ไม่เข้าใจ ก็ดูกันได้ครับ และที่ชอบมากคือ เรื่องไหนอวสานขอให้บอก ดูได้หมด ทั้งๆ ที่เคยไม่ดูละครเรื่องนั้นมาก่อนเลย พอเห็นว่าเป็นตอนอวสานก็ดูเลย เพราะตอนจบมันมีแต่ความสุข แต่ความเข้าใจเรื่องมันไม่มีเลย ดูเพราะมันเฉลยทุกอย่าง มีความสุขและสงสัยไปด้วย อ้าว....ทำไมแม่นางเอกถูกจับ ไปทำอะไรมา อ้าว......ทำไมพระเอกเข้าใจนางเอกผิด ไม่อยากคิดดีกว่า ไม่อยากสงสัย ดูเลย จบแบบ happy ending เป็นพอ ผมเปรียบเหมือนกินม่าม่า กินอาหารกล่องของ 7-11 ใส่ไมโครเวฟก็กินได้เลย เหมือนคนที่ทำเกมปัญหาต่างๆ ตามนิตยาสาร เช่น เกมจับผิดภาพ เห็นปัญหาเมือไหร่ พอทำไม่ได้ก็ดูเฉลยดีกว่า สำหรับผม คำ quotes ก็เป็นแบบนั้น

เวลามอง Quotes มองให้เหมือนเวลามองปัญหาตีโจทย์คณิตศาสตร์ ดูแล้วคิดตาม ว่ามันจริงไหม เอามาใช้กับเราได้ไหม ใช้ตอนไหน แล้วข้อเสียของมันคืออะไร อย่ามองเห็น quotes แล้วเชื่อโดยไม่คิด ไม่ตั้งคำถามเลย พอสงสัยอะไรแล้ว มันก็เป็นจุดเริ่มต้น ให่้เราไปค้นหาเพิ่มเติม เหมือนแผนที่อย่างไรอย่างนั้น ไม่ใช่เห้นแล้วเหมือนเป็นขุมสมบัติ quotes ไม่ใช่ข้อสรุป มันคือจุดเริ่มต้นต่างหากครับ

จากเรื่องความเข้าใจ Quotes นี้ ผมเอามาปรับใช้ในการลงทุนครับ

เวลามีน้องๆ มาถามว่า พี่ long หรือ short หุ้น xxx หรือปล่าว ถ้าผมตอบว่า long เขาจะถามต่อว่า พี่ long จากราคาเท่าไหร่ ผมก็จะตอบว่าไปสนใจทำไม สิ่งที่ควรสนใจคือ ผมลงทุนในหุ้นตัวนั้นเพราะอะไร อะไรเป็นแรงจูงใจให้ผมลงทุน และปัจจุบันแรงจูงใจตัวนั้นยังอยู๋และจะอยู่ไปอีกในอนาคตหรือไม่ และถ้าไม่มีแรงจุงใจนั่นแล้ว ผมจะทำอย่างไร จะขายเลยไหม คำถามเหล่านั้นมีเพื่อหาความเสี่ยงว่าราคาหุ้นตัวนั้นมี risk/reward เป็นอย่างไรในปัจจุบันครับ

เวลาอ่าน quotes เราต้องประเมิณ risk/reward อย่างนั้นเช่นกันครับ

สวัสดีครับ

สวัสดีครับ

คำ quotes คือ คำที่เรายกมาจากคำพูดของคนอื่น คนพูดเขาพูดยาวเลย แต่คนที่ quotes เขาเอามาท่อนเดียวหรือสั้นๆ ผมก็ต้องไปอ่านหาเพิ่มเติมว่ามาจากไหน อย่าง เวลาอ่าน Security Analysis ของเบน แกรม นี่เห็นได้ชัด ถ้าอ่านหน้าอย่างเดียว ไม่ค่อยได้อะไร แต่ถ้าตามอ่าน appendix หรือ footnotes ที่เขาใส่ไว้ตัวเล็ก ๆ หรือกรอบเล็ก ๆ เมื่อผมไปตามอ่านเล่มอื่นจากตรงนั้น ความเข้าใจก็มากขึ้นเมื่อกลับมาอ่าน Security Analysis อีกครั้ง

เวลาอ่านคำ quotes สมัยก่อนผมชอบอ่านมาก กระชับ สั้นๆ เอาเนื้อ ๆ เลย ตอนนั้นเคยคิดว่าดีกว่าอ่านหนังสือซะอีก ประหยัดเวลาได้ตั้งเยอะ แต่พอประสบการณ์นานๆ เข้า มีคนมาถามว่าผมเคยเขียนบทความอย่างนั้น ผมพูดอย่างนั้น หมายถึงอะไร ผมลืมไปด้วยซ้ำ ต้องให้เขาบอกว่าเอามาจากบทความไหน ผมเริ้่มให้นำหนักคำ quotes น้อยลง แต่ไปเพิ่มน้ำหนักว่าเขาพุดตอนไหน พูดเมื่อไหร่ พูดกับใคร แล้วพูดเพราะมีแรงจูงใจอะไร เขาพูดเพราะว่าเขาผ่านประสบการณ์อะไรมา ตอนนี้เขายังเชื่อในคำพูดอย่างนั้นอีกหรือไม่

แล้วก็มานั่งคิดว่า คนอื่นไม่เข้าใจที่เขียน เพราะอะไร ผมยกคำ Quotes ของคนอื่นมามาเขียนบทความ อย่างของมังเกอร์ เอามาเยอะมาก แต่เวลายกมา คนอ่านกลับก็ไม่เข้าใจเท่ากับที่เราเข้าใจ ก็ต้องไปหาตั้นตอหรือฉบับจริงตอนที่เขาใช้ประโยคนั้น บางทีผมต้องอ่านทั้งสุนทรพจน์ เพราะเขาปูเนื้อเรื่องเอาไว้ยาวมาก

ผมเปรียบเหมือนสาวใช้ที่บ้าน

เกือบทุกคนเลยที่มาทำงาน ชอบดูละคร และดูได้ทุกเรื่อง พอโฆษณาเรื่องนี้ ก็เปลี่ยนไปอีกเรื่อง สมาธิดีมาก สามารถจับใจความเรื่องต่างๆ ได้เร็วมาก เนื้อเรื่องก็ไม่เข้าใจ ก็ดูกันได้ครับ และที่ชอบมากคือ เรื่องไหนอวสานขอให้บอก ดูได้หมด ทั้งๆ ที่เคยไม่ดูละครเรื่องนั้นมาก่อนเลย พอเห็นว่าเป็นตอนอวสานก็ดูเลย เพราะตอนจบมันมีแต่ความสุข แต่ความเข้าใจเรื่องมันไม่มีเลย ดูเพราะมันเฉลยทุกอย่าง มีความสุขและสงสัยไปด้วย อ้าว....ทำไมแม่นางเอกถูกจับ ไปทำอะไรมา อ้าว......ทำไมพระเอกเข้าใจนางเอกผิด ไม่อยากคิดดีกว่า ไม่อยากสงสัย ดูเลย จบแบบ happy ending เป็นพอ ผมเปรียบเหมือนกินม่าม่า กินอาหารกล่องของ 7-11 ใส่ไมโครเวฟก็กินได้เลย เหมือนคนที่ทำเกมปัญหาต่างๆ ตามนิตยาสาร เช่น เกมจับผิดภาพ เห็นปัญหาเมือไหร่ พอทำไม่ได้ก็ดูเฉลยดีกว่า สำหรับผม คำ quotes ก็เป็นแบบนั้น

เวลามอง Quotes มองให้เหมือนเวลามองปัญหาตีโจทย์คณิตศาสตร์ ดูแล้วคิดตาม ว่ามันจริงไหม เอามาใช้กับเราได้ไหม ใช้ตอนไหน แล้วข้อเสียของมันคืออะไร อย่ามองเห็น quotes แล้วเชื่อโดยไม่คิด ไม่ตั้งคำถามเลย พอสงสัยอะไรแล้ว มันก็เป็นจุดเริ่มต้น ให่้เราไปค้นหาเพิ่มเติม เหมือนแผนที่อย่างไรอย่างนั้น ไม่ใช่เห้นแล้วเหมือนเป็นขุมสมบัติ quotes ไม่ใช่ข้อสรุป มันคือจุดเริ่มต้นต่างหากครับ

จากเรื่องความเข้าใจ Quotes นี้ ผมเอามาปรับใช้ในการลงทุนครับ

เวลามีน้องๆ มาถามว่า พี่ long หรือ short หุ้น xxx หรือปล่าว ถ้าผมตอบว่า long เขาจะถามต่อว่า พี่ long จากราคาเท่าไหร่ ผมก็จะตอบว่าไปสนใจทำไม สิ่งที่ควรสนใจคือ ผมลงทุนในหุ้นตัวนั้นเพราะอะไร อะไรเป็นแรงจูงใจให้ผมลงทุน และปัจจุบันแรงจูงใจตัวนั้นยังอยู๋และจะอยู่ไปอีกในอนาคตหรือไม่ และถ้าไม่มีแรงจุงใจนั่นแล้ว ผมจะทำอย่างไร จะขายเลยไหม คำถามเหล่านั้นมีเพื่อหาความเสี่ยงว่าราคาหุ้นตัวนั้นมี risk/reward เป็นอย่างไรในปัจจุบันครับ

เวลาอ่าน quotes เราต้องประเมิณ risk/reward อย่างนั้นเช่นกันครับ

สวัสดีครับ

-

iceberg

- Verified User

- โพสต์: 258

- ผู้ติดตาม: 0

Re: อาจารย์ของผม : ชาร์ลี มังเจอร์

โพสต์ที่ 179

สวัสดีครับ

มาอ่าน รับเอาความรู้จากคุณ humdrum ครับ

ขอแสดงความเห็นเรื่อง

"Footnotes ข้อระมัดระวังในการใช้คำ quotes" ด้วยความรู้นิดหน่อยของผมนะครับ

ผมคิดว่าเป็นเรื่องธรรมดาครับ สำหรับเราที่ชอบบรรทัดสุดท้าย

เพราะ เราถูกออกแบบไว้แบบนี้โดย gene ผ่านการพัฒนามาหลายล้านปี

บรรพบุรุษเรา ถูกพัฒนามาโดยแนวทางนี้ เพื่อให้อยู่รอดในสภาพแวดล้อม

ในหนังสือ Your Money & Your Brain โดย Jason Zweig (คนนี้เป็น editor หนังสือ

Intelligent Investor) บอกว่า สมองเราวิธีคิดอยู่สองระบบ คือ system1 และ system2

โดยปกติและส่วนใหญ่ในชีวิตประจำวันสองเราจะอยู่ในระบบ system1 คือ

ตอบสนองโดยใช้ความเคยชินและสัญชาตญาณ เพราะสมองต้องทำงาน

หลายอย่างในเวลาเดียวกัน เช่น การฟัง การดู การได้ยิน ดังนั้นทางที่ง่ายที่สุด

คือ การ shortcut ความคิดครับ

ส่วน system2 จะใช้เมื่อ system1 ไม่สามารถตอบสนองได้ครับ เช่น

ให้ลบเลขทีละ 5 จาก 100 ส่วนใหญ่เรามักจะคิดได้ทันทีโดยใช้ system1

แต่หากให้ลบเลขทีละ 13 จาก 100 คราวนี้ system1 ทำไม่ได้แล้วครับ

เพราะเราไม่คุ้นเคย สมองเราก็จะโยนไปให้ system2 คิดและเราก็จะเริ่มคิด

ตามวิธีที่เรียนมาในโรงเรียน แต่หากบางคนอ่อนเลขจริงๆ คิดไม่ออกแล้ว

system2 ก็จะโยนกลับไปให้ system1 คิด คราวนี้ยุ่งแหละครับ มันเลยออกมา

โดยการประมาณและเดา ซึ่งแน่นอนผิดอยู่แล้วครับ

ผมมองว่า บรรทัดสุดท้าย บางครั้งก็เป็นประโยชน์นะครับ มันเหมือนเป็น filter อย่างนึงในการคิด

แต่บางที ก็อาจนำหายนะมาได้เช่นกันครับ

ขอบคุณครับ

มาอ่าน รับเอาความรู้จากคุณ humdrum ครับ

ขอแสดงความเห็นเรื่อง

"Footnotes ข้อระมัดระวังในการใช้คำ quotes" ด้วยความรู้นิดหน่อยของผมนะครับ

ผมคิดว่าเป็นเรื่องธรรมดาครับ สำหรับเราที่ชอบบรรทัดสุดท้าย

เพราะ เราถูกออกแบบไว้แบบนี้โดย gene ผ่านการพัฒนามาหลายล้านปี

บรรพบุรุษเรา ถูกพัฒนามาโดยแนวทางนี้ เพื่อให้อยู่รอดในสภาพแวดล้อม

ในหนังสือ Your Money & Your Brain โดย Jason Zweig (คนนี้เป็น editor หนังสือ

Intelligent Investor) บอกว่า สมองเราวิธีคิดอยู่สองระบบ คือ system1 และ system2

โดยปกติและส่วนใหญ่ในชีวิตประจำวันสองเราจะอยู่ในระบบ system1 คือ

ตอบสนองโดยใช้ความเคยชินและสัญชาตญาณ เพราะสมองต้องทำงาน

หลายอย่างในเวลาเดียวกัน เช่น การฟัง การดู การได้ยิน ดังนั้นทางที่ง่ายที่สุด

คือ การ shortcut ความคิดครับ

ส่วน system2 จะใช้เมื่อ system1 ไม่สามารถตอบสนองได้ครับ เช่น

ให้ลบเลขทีละ 5 จาก 100 ส่วนใหญ่เรามักจะคิดได้ทันทีโดยใช้ system1

แต่หากให้ลบเลขทีละ 13 จาก 100 คราวนี้ system1 ทำไม่ได้แล้วครับ

เพราะเราไม่คุ้นเคย สมองเราก็จะโยนไปให้ system2 คิดและเราก็จะเริ่มคิด

ตามวิธีที่เรียนมาในโรงเรียน แต่หากบางคนอ่อนเลขจริงๆ คิดไม่ออกแล้ว

system2 ก็จะโยนกลับไปให้ system1 คิด คราวนี้ยุ่งแหละครับ มันเลยออกมา

โดยการประมาณและเดา ซึ่งแน่นอนผิดอยู่แล้วครับ

ผมมองว่า บรรทัดสุดท้าย บางครั้งก็เป็นประโยชน์นะครับ มันเหมือนเป็น filter อย่างนึงในการคิด

แต่บางที ก็อาจนำหายนะมาได้เช่นกันครับ

ขอบคุณครับ

-

humdrum

- Verified User

- โพสต์: 1961

- ผู้ติดตาม: 0

Re: อาจารย์ของผม : ชาร์ลี มังเจอร์

โพสต์ที่ 180

ระหว่างดู Clip น้อง Jelly ผมก็อ่านอารมณ์ตัวเองครับ อิจฉาขึ้นมาก่อนเลย ผมอิจฉาเด็กคนนี้มาก โอ้โห มีความเข้าใจขนาดนี้เลย แล้วเราอายุเท่านี้ทำอะไรอยู่ อ้อ น้าเขานั่นเอง ผมก็เพิ่มความอิจฉาน้องเขาที่มีน้าคอยแนะนำตั้งแต่เด็กเข้าไปอีก ผมยอมรับครับ ผมอิจฉาจริงๆ แต่ผมก็ยิ้มนะครับ ผมดีใจที่มีเด็กเก่งๆ อย่างนี้ ผมเชื่อว่าลูกหลาน VI ยังมีอีกมาก แต่ยังไม่ออกมา

ขอบคุณมากครับ เป็นกำลังใจให้น้องครับ ผมภูมิใจแทนตัวคุณน้า ขอบคุณคุณน้าด้วยครับ

ขอบคุณมากๆ เลยครับ ผมก็มีลูกสาว 11 ขวบ ผมสอนเขาเรื่องการลงทุนเหมือนกันครับ ผมสอนแบบที่บัฟเฟตสอนพวกเราเลย กฎสามข้อหลัก ๆ คือ นายตลาด ส่วนเผื่อเพื่อความปลอดภัย และรู้จักธุรกิจ สิ่งเหล่านี้มันฝืนธรรชาตินิสัยของคนมาก เหมือนศาสนาพุทธเลย ผมเป็นนักลงทุนที่มีวินัยมากขึ้น ผมอ่านตัวเองมากขึ้น ผมเป็นคนที่ดีมากขึ้น ผมก็เห็นว่าดีก็เลยเอาไปสอนลูก มันเป้นปรากฏการณ์ที่ใหม่ในระบบการศึกษาเลย แต่ที่จีนเขาทำมาหลายปีแล้ว เขาเอาหลักของเบน แกรมและบัฟเฟตไปสอนในโรงเรียนประถมมาสี่ห้าปีแล้ว

หนึ่ง นายตลาด ผมจะสอนเรื่องการชนะอคติตนเอง ผมจะสอนเรื่องนี้เรื่องเดียว โดยเฉพาะเมื่อเขาอยู๋ในอารมณ์โลภและกลัว เอาความอดทนเรื่องนี้เป็นพื้นฐานที่สำคัญที่สุด ผมสอนเขาฝึกสมาธิและการอ่านลมหายใจของตนเอง เวลาเขามีทักษะการอดทน การเรียนรู็สิ่งอื่นๆ มันก็ง่ายขึ้นเอง แต่คนมักไม่ค่อยอดทน หลงไปตามอารมณ์คนอื่น ข้อนี้ก็ปูพื้นฐานให้เขามีความหนักแน่นในอารมณ์ของตนเอง ผมถือว่าสำคัญที่สุด ถ้าไม่มีข้อนี้ ทำอะไรก็ไม่สำเร็จ

สองส่วนเผื่อเพื่อความปลอดภัย ผมจะสอนเรื่องความไม่แน่นอน ผมจะยกสถานการณ์ขึ้นมาแล้วให้เขาลองตัดสินใจดูว่าจะทำอย่างไร ผิดหรือถูกไม่สำคัญ สำคัญที่เมื่อผิดแล้วต้องเตรียมใจและวางแผนเผื่อทางออกอื่นเสมอ ข้อนี้สำคัญมากเช่นกัน เขาต้องยอมรับเรื่องความไม่แน่นอนในสิ่งต่างๆ ตั้งแต่เด็ก พ่อของพระพุทธเจ้าปกปิดความจริงข้อนี้จากพระพุทธเจ้าตอนท่านเป็นเด็กหมดเลย ข้อสองนี้สอนเรื่องเอาตัวรอดในสถานการณ์ต่างๆ ให้ได้ และ สาม รู้จักธุรกิจ นี้ก็สำคัญไม่แพ้กันครับ ผมจะสอนให้เขามองภาพในมุมกว้างหลายๆ มุม ผมยกตัวอย่าง ถ้าเราขับรถอยู๋คงมองเห็นข้างหน้าได้ไม่ไกลเท่ากับเราไปยืนมองรถตัวเองจากมุมตึกข้างบนลงมา ข้อนี้ทำให้เราเป็นคนที่ดีขึ้นอย่างแน่นอนเพราะเราเข้าใจมุมมองของคนอื่นมากขึ้น แทนที่จะมองจากความคิดตนเอง การปรับตัวเข้ากับสังคมก็ง่ายขึ้น

สำรับท่านอื่นๆ ที่ต้องการสอนลูกให้เป้นนักลงทุนอย่างพ่อแม่เหมือนเรา สอนเถอะครับ แต่สอนให้เป็น ผมติดบทความของอาจารย์เฉลิมชัยมาฝาก ท่านเป้นศิลปิน แต่ท่านมีทุกอย่างของความเป็นนักลงทุนเน้นคุณค่าครับ

Cover Story: เฉลิมชัย โฆษิตพิพัฒน์ : ลงทุนทั้งชีวิตเพื่อเป็นศิลปินเบอร์ 1

เราอาจหาญกล้าในการปฏิวัติงานศิลปะทั้งหมดในประเทศไทย ให้คนหันมาสนใจศิลปะไทย มันเป็นคนแบบนี้ตั้งแต่เด็ก ปรารถนาและเป็นนักปฏิวัติตัวยง เมื่อเป็นนักศึกษาอยู่นั้น มันปฏิวัติงานศิลปะที่เขาเรียนกันอยู่ คนที่ได้รางวัลงานศิลปะแห่งชาติเป็นงาน abstract หมด ทีนี้เราไม่พอใจ เราถือว่างานประจำชาติเราต้องมีการพัฒนา หันไปมองงานศิลปะประจำชาติแล้วเชยมาก ไม่มีคนสนใจ ในความเป็นสมัยใหม่เขาไม่สนใจงานศิลปะโบราณ เพราะว่ามันเชย เขาชอบงานศิลปะฝรั่งกัน เรามีความสำนึกว่าความเป็นชาติเป็นเรื่องใหญ่ ศิลปะประจำชาติเป็นเรื่องใหญ่ แต่เขาไม่สนใจกัน เราทุ่มเทกับการรื้อฟื้นงานศิลปะประจำชาติขึ้นมาใหม่ ก้าวขึ้นมาสู่ความร่วมสมัย ให้ทัดเทียมกับศิลปะสากล

คิดอย่างนี้ตั้งแต่เด็กแล้ว ยังมาถามอีก มนุษย์โง่ๆมันเป็นแบบนี้ สังคมไทยมันโง่ เรียนจบปริญญาโทยังไม่รู้ว่าจะทำอะไรแ-ก ประเทศชาติเราจึงมีคนโง่เต็มบ้านเต็มเมือง เพราะมันไม่มีความมุ่งมั่น ไม่มีปณิธาน

คนที่ประสบความสำเร็จในชีวิตทั้งหมดนั้น มีแววมาตั้งแต่เด็กแล้ว เขาสนใจตั้งแต่เด็ก ... แล้วรู้ไหมว่าตั้งแต่เด็ก กูยังคิดเป็นศิลปินใหญ่ของแผ่นดิน กูต้องเป็นหนึ่งในแผ่นดิน รู้ไหม เขาคิดตั้งแต่เขาเป็นเด็ก ไม่ใช่ว่าเฉลิมชัยนี่ฟลุ้ค อ๋อ ทุกอย่างนี่ฟลุ้ค มันไม่ฟลุ้ค (พูดเสียงดังราวตะโกน – ผู้เขียน) คนที่ประสบความสำเร็จในชีวิตนั้นมันไม่มีฟลุ้ค เขาคิดเตรียมการของเขามาตั้งแต่เด็ก เขามีขบวนการจัดการของเขาตั้งแต่เด็ก มีการก้าวเดินของเขา เห็นแสงสว่างอยู่ข้างหน้าทั้งหมด เขาเดินตามทางแห่งแสงสว่างของเขาเอง โดยไม่เบี่ยงเบน นี่คือสิ่งที่นำมาสู่ความสำเร็จของมนุษย์ที่เหนือมนุษย์

ดังนั้นในอาชีพใดก็ตาม หากคนๆนั้นมีความรู้จักอาชีพนั้นตั้งแต่เด็ก มีความมุ่งมั่นที่จะเป็นหนึ่งในอาชีพนั้น ไม่รอดแม้แต่คนเดียว คนๆนั้นต้องเป็นหนึ่งอย่างแน่นอน ประสบความสำเร็จ นี่คือสัจจธรรม นี่คือของจริง นี่คือความจริงที่เป็นไปได้ แต่มนุษย์พ่ายแพ้ต่อตัวมันเอง ความมุ่งมั่นและความอดทนของมันนั้นถูกเบี่ยงเบนด้วยอามิส เบี่ยงเบนด้วยอาชีพอื่น มันไม่อดทน ไม่ขยันหมั่นเพียร ความไม่รอคอย มนุษย์ที่ประสบความสำเร็จนั้น เขารู้จักรอคอย เขาไม่ใช่คนที่เห็นอะไรก็แ-ก กูเป็นสิงโต กูไม่ใช่หมาป่ากระจอก กูไม่กินตัวเล็กๆเสียเวลา กูรอคอยหลายวันก็ได้ ไม่ต้องกิน กูไม่ใช่หมาป่ากระจอก ไล่แ-กจิ้งหรีด ไม่มีอะไรจะแ-ก ไล่แ-กไส้เดือน เป็นคนโง่ ไม่มีสมอง คนที่เป็นสุดยอดนั้น เป็นสิงโตหมด รอจังหวะของการกิน รู้ว่าจะกินอย่างไร เหมือนตกปลาใหญ่กับปลาเล็ก คนโง่ก็ตกปลาเล็กน้ำตื้น คนฉลาดตกน้ำลึก วันหนึ่งได้ตัวเดียวพอ หรือ 3 วันได้ตัวเดียว เข้าใจไหม

ในวิธีคิดและการปฏิบัติ คิดแล้วต้องปฏิบัติ ตั้งเป้าแล้วต้องฏิบัติ ชีวิตไม่เคยมีอะไรที่เบี่ยงเบนตัวเอง แม้กระทั่งความตาย เป็นคนแข็งแรงมากดังนั้นจะไม่เบี่ยงเบน มนุษย์ผู้อื่นไม่มีสามารถบังคับใจกูได้ ต่อให้เป็นพ่อหรือแม่ ก็ไม่ได้ นี่คือมนุษย์ที่เกิดมาเพื่อเป้าหมายของตัวเอง ดังนั้นพ่อแม่เบี่ยงเบนลูกตลอดเวลา พ่อแม่ในสังคมไทยเป็นพ่อแม่ที่ใช้ไม่ได้ เป็นพ่อแม่ที่บล็อคความคิดสร้างสรรค์และจินตนาการของเด็ก สังคมไทยเป็นสังคมที่ยากที่จะเจริญก้าวหน้าเพราะไม่ให้อิสระในความคิดสร้างสรรค์ของเด็ก

ดังนั้นแม้พี่จะเป็นคนที่เกิดบ้านนอก เป็นครอบครัวเด็กต่างจังหวัด แต่เป็นคนที่ไม่เชื่อเลย กูไม่เคยเชื่อพ่อแม่เลย จะเป็นคนที่ไม่เชื่อเลย เพราะถือว่าชีวิตกูเดินทางด้วยตัวกูเอง ไม่ต้องมาชี้นำ และไม่สนใจในการชี้นำ เพราะไม่ใช่สิ่งที่ตัวเองชอบ ดังนั้นก็จะไม่เชื่อ เป้าหมายอะไรคือตรงนั้นเลย และเวลาที่ไม่ประสบความสำเร็จในชีวิต คนจะดูถูกเรา แต่ไม่เคยมีความเสียใจ ไม่เคยมีความพยาบาทอาฆาต หรืออยากจะกระทืบคนที่เคยดูถูก ไม่มี กูรู้อยู่แล้วว่าวันหนึ่งข้างหน้าพวกมึงต้องสยบ เพราะเวลาของกูยังมาไม่ถึง ดังนั้นกูเชื่อแน่ในความมุ่งมั่นของกูว่า กูไม่มีทางที่จะไม่ประสบความสำเร็จ แต่วันหนึ่งข้างหน้าเวลาของกูจะมาถึง

อันนี้คือสิ่งที่สังคมไทยไม่มี เด็กไทยไม่มี ล้มเหลวครั้งเดียวก็ถอดใจแล้ว ครั้งที่สองก็ไม่เอาแล้ว ครั้งที่สามหนีไปทำอาชีพอื่นแล้ว ไปไม่รอด นี่คือสิ่งที่ไร้เป้าหมาย คนที่มีเป้าหมายนั้นต้องหนักแน่นมั่นคงต่อเป้าหมายของตัวเอง พี่เป็นคนที่เข้าใจธรรมะดีตั้งแต่เด็ก รู้ดีว่าทุกอย่างในโลกนี้ มีความสำเร็จหมด มันมีความสำเร็จของมันเห็นอยู่แล้ว เป็นตัวอย่าง เป็นสัจจธรรมของความสำเร็จของผู้ที่มุ่งมั่น ในสายอาชีพของเราๆก็เห็นความสำเร็จของคนเก่ามันเดินรอเราอยู่ข้างหน้าแล้ว แล้วทำไมเราจะไม่ประสบความสำเร็จบ้าง หากในโลกนี้ไม่มีคนที่ประสบความสำเร็จเลย แล้วเราจะไปอย่างไร มนุษย์เราต้องเห็นสิ่งที่มนุษย์ทำอยู่ข้างหน้าแล้ว และทุกอาชีพมีความสำเร็จและทุกอาชีพมีเบอร์หนึ่ง”

credit: http://www.moneychannel.co.th/Menu6/Tra ... fault.aspx